Мсфо

📱МТС-банк. Устоял в непростое время

- 10 марта 2025, 21:53

- |

$MBNK опубликовал финансовые результаты по МСФО за 2024 г.

Чистый процентный доход: 41,6 млрд руб. (+15,8% г/г);

Чистый комиссионный доход: 31,7 млрд руб. (+11,1% г/г);

Чистая скоррект. прибыль: 15,8 млрд руб. (+26,6% г/г).

Достаточно не плохой отчет. Учитывая сильное давление со стороны высоких ставок, банк сумел показать рост основных метрик. При всем этом, МТС-банк сохранил рентабельность не хуже предыдущего года: 19,2%.

💸В период жесткой ДКП всегда обращаем внимание на непроцентные банковские доходы. Ведь именно этот фактор может поддержать просадку прибыли в период охлаждения кредитования. Рост непроцентных доходов МТС-банка составил 19,2% год к году. У компании и дальше в планах расширять линейку безрисковых комиссионных услуг.

Операционные расходы составили 24,6 млрд рублей (+22% г/г). Основными факторами роста стали увеличение расходов на заработную плату персонала в связи с расширением управленческой и продуктовой команд и роста затрат на услуги связи.

Как и говорили ранее на стриме, основной кредитный портфель банка (385 млрд) состоит из кредитов физическим лицам (336 млрд). Но год к году МТС-банк смог показать позитивную динамику роста (+12%), не смотря на снижение темпов кредитования у населения.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги недели с 28 февраля по 7 марта

- 10 марта 2025, 17:57

- |

Всем привет!

Первая по-настоящему весенняя неделя была отмечена публикацией финансовых отчетов многих компаний, в том числе «Европлана». На фоне геополитической неопределенности, продолжающей оказывать самое существенное влияние на рынок, индекс Мосбиржи демонстрировал высокую волатильность, а по итогам недели снизился на 1%. Аналогичную динамику продемонстрировали акции SFI, акции компаний холдинга за прошедшую неделю незначительно выросли.

Из новостей SFI и дочерних компаний стоит отметить следующее:

- Пришло время подвести итоги конкурса для самых внимательных зрителей первого выпуска видеоподкаста SFI с менеджментом Европлана. Вместо одного победителя мы решили наградить трех участников конкурса (свяжемся с каждым из вас для уточнения деталей):

- @id91543798

- @id519376512

- @v.buzin

- Подробно об этом рассказывали на прошлой неделе, но напомним и на этой. Европлан опубликовал финансовые результаты за 2024 год: чистая прибыль компании составила 14,9 млрд рублей, лизинговый портфель вырос на 11% до 256 млрд рублей. Подробнее

( Читать дальше )

ГК Солар (входит в Ростелеком) увеличила выручку в 2024г по МСФО на 51% до 21,7 млрд руб

- 03 марта 2025, 15:42

- |

ГК «Солар» — ведущий российский провайдер комплексной информационной безопасности (ИБ) — увеличила выручку по итогам 2024 года на 51%, по данным управленческого учета, приближенного к стандартам МСФО.

Ключевые результаты 2024 года- Рост совокупной выручки на 51%, до 21,7 млрд руб., по итогам года.

- Увеличение выручки от сервисов ИБ на 67% по итогам года.

- Удвоение выручки крупнейшего в России коммерческого центра противодействия кибератакам Solar JSOC по итогам 2024 года.

- Более 1,8 млрд кибератак отражено группой за год.

- Клиентская база группы составляет около 1000 клиентов на конец года.

www.kommersant.ru/doc/7549463?erid=F7NfYUJCUneRGz65QiMm

🏦Сбер. Ожидаемо и спокойно

- 28 февраля 2025, 21:51

- |

$SBER опубликовал финансовые результаты по МСФО за 2024 г.

Чистая прибыль: 1580,3 млрд руб. (+4,8% г/г);

Чистые процентные доходы: 2999,6 млрд руб. (+17% г/г);

Чистые комиссионные доходы: 842,9 млрд руб. (+10,3% г/г).

Годовой отчет по МСФО на уровне ожиданий. На прибыль давит постепенный фактор снижения процентных доходов, связанный с высокой ставкой ЦБ. В особенности это видно квартал к кварталу.

🏦Однако, Сбер закрыл год в плюсе, чем явно не могут похвастаться многие конкуренты из сектора. При этом показывая высокую рентабельность капитала в 24%.

Комиссионные доходы показывают стабильный результат, за счет объема переводов, платежей и эквайринга. Растут транзакции через сервис «Оплата улыбкой» (14х до 6 млн).

Операционные расходы выросли на 15% г/г за счет инфляции и роста фонда оплаты труда. Не смотря на это Сбер показал высокий уровень соотношения расходов к доходам, на уровне 30%.

Что по клиентам? Количество розничных клиентов выросло на 1,4 млн человек до 109,9 млн. Корпоративные клиенты +150 тысяч до 3,3 млн компаний. Еще большие темпы роста мы видим в подписке СберПрайм (+12 млн. человек, превысив 22,4 млн). Рост пользования подписки благоприятно повлияет на пользование экосистемой.

( Читать дальше )

Аэрофлот 4 марта опубликует отчет по МСФО за 2024 год

- 28 февраля 2025, 12:25

- |

ir.aeroflot.ru/ru/news-and-events/investor-calendar/

Мосбиржа 6 марта опубликует финансовые результаты по МСФО за 2024г и проведет конференц-звонок

- 27 февраля 2025, 18:36

- |

www.moex.com/s806

Ozon: рост быстрее рынка

- 27 февраля 2025, 12:50

- |

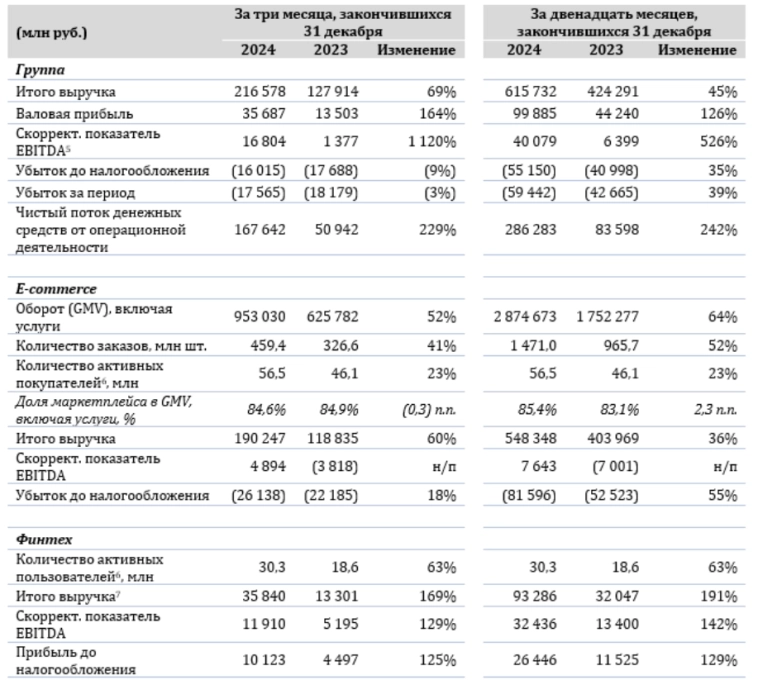

🧮 Сегодня один из ведущих российских ecom-игроков Ozon опубликовал свою отчетность по МСФО за 2024 год, а значит самое время по горячим следам проанализировать финансовые результаты компании и поразмышлять об инвестиционной привлекательности компании.

📈 Выручка продолжает уверенно прибавлять из года в год, увеличившись по итогам отчётного периода на +45% до 615,7 млрд руб., на рост повлияло существенное увеличение выручки от услуг и процентной выручки.

📈 Оборот (GMV) также порадовал убедительной динамикой на +64% до 2,87 трлн руб., при росте количества заказов с 966 млн до почти 1,5 млрд шт.

Люди всё больше доверяют цифровым платформам и ценят преимущества маркетплейсов, такие как удобство и широкий ассортимент товаров, что отражается в росте количества покупателей (56,5 млн на конец 2024 года) и увеличении частоты заказов (в среднем 26 в год на 1 клиента):

( Читать дальше )

🍆ВТБ - очередной "сюрприз"! Где наши дивы, Костин? Результаты 2024

- 27 февраля 2025, 09:29

- |

Вчера подробную отчетность по МСФО за 2024 г. первым из крупных банков опубликовал любимчик всех по-настоящему долгосрочных инвесторов и король допэмиссий — «народный» банк ВТБ.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Мечел, Яндекс, Фосагро, Газпромнефти, НОВАТЭКа, Норникеля и Северстали.

💼Я тоже нахожусь в числе «счастливых» держателей акций ВТБ с 2019 (или 2018?🤔 уже даже и не помню) года. К тому же, у меня в «синем» банке ИИС и брокерский счет. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам полезную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

( Читать дальше )

Совкомфлот 7 марта опубликует отчет по МСФО за 2024 год

- 25 февраля 2025, 17:26

- |

www.sovcomflot.ru/investors/investor_calendar/?month=3

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал