НОВОСТИ

👉 Главные новости по рынку на 18.12.2023

- 18 декабря 2023, 07:20

- |

1. Акционеры ФосАгро ($PHOR) одобрили дивиденды за 9 мес.2023 г. в размере 291₽ за акцию (ДД+4,34%).

2. Банк России принял решение повысить ключевую ставку на 100 б.п., до 16% годовых.

3. Предстоящее десятилетие станет для страны десятилетием большой стройки, больших проектов, в том числе на железной дороге — Путин.

4. Правительство повысило с 20% до 30% первый взнос по льготной ипотеке под 8% годовых.

5. Новые требования к первоначальному взносу по льготной ипотеке в России начнут действовать с 23 декабря 2023 г.

6. Максимальный размер льготного ипотечного кредита для всех регионов, включая столичные, снизится с 12₽ млн до 6₽ млн.

7. По Дальневосточной и Арктической ипотеке увеличен предельный размер кредита – с 6₽ млн до 9₽ млн.

8. Набиуллина: ЦБ РФ сейчас не рассматривает диверсификацию золотовалютных резервов.

9. Набиуллина: операции ЦБ на валютном рынке будут зависеть от нефтяных цен. При текущих ценах на нефть, мы скорее будем продавать валюту.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Daily обзор 15.12.2023

- 15 декабря 2023, 14:16

- |

Доброе утро!

▶️ Завтра заседание ЦБ касательно решения по ключевой ставке, рынок в ожидании.

❓Рынок

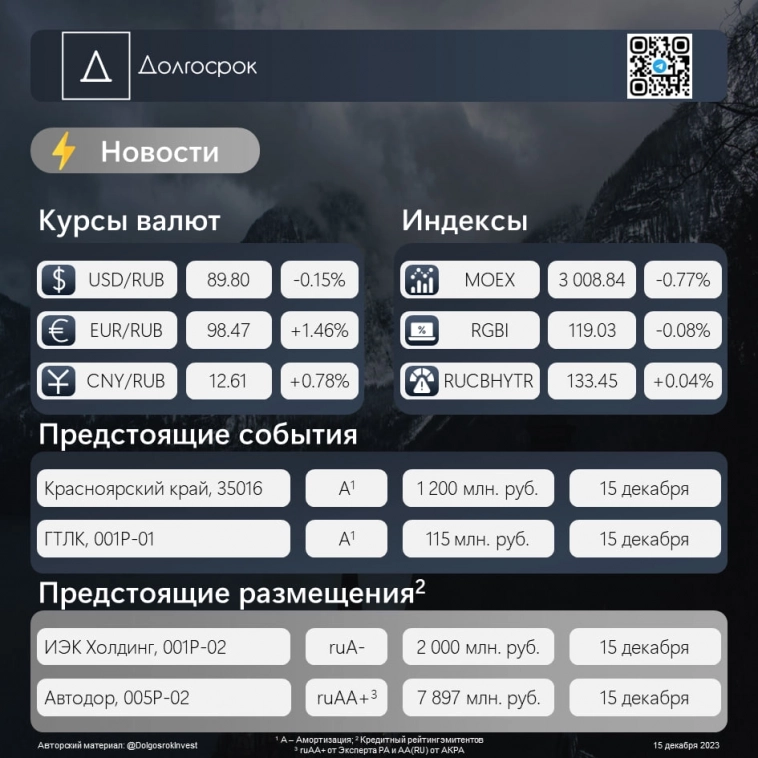

Рубль укрепился к доллару на фоне его ослабления к большинству мировых валют — DXY потерял 0.9%. В целом, участники рынка фиксировали позиции перед заседанием ЦБ, который, скорее всего, повысит ключевую ставку на 100 б.п.

Рынок акций спустился ниже 3 010 пунктов как следствие фиксации прибыли по позициям и в ожидании решения ЦБ, при этом существенными факторами поддержки рынка выступили заявления о завершении цикла ужесточения ДКП Федрезерва и рост цен на нефть.

🟢Размещения

➖Сегодня планируется размещение выпуска ИЭК Холдинг, 001P-02, объёмом 2 000 млн. руб. Периодичность выплаты купона: 12 раз в год. Дата погашения 09.12.2024. Ставка купона — 16.25%. Эмитент имеет кредитный рейтинг ruA- от Эксперт РА.

➖«ГК «Автодор» сегодня разместит выпуск облигаций серии 005Р-02 на 7.9 млрд. руб. Периодичность выплаты купона: 4 раза в год. Дата погашения 23.11.2040. 1-6 купоны капитализируются под 3% до момента их полной выплаты в 11-й купонный период. Процентный доход по купонам с 7 по 68, выплачивается в дату окончания соответствующего купонного периода и составляет 2 343 117 132.16 рубля. Эмитент имеет кредитный рейтинг ruAA+ от Эксперт РА и AA(RU) от АКРА.

( Читать дальше )

Новости декабря

- 15 декабря 2023, 13:47

- |

Сегодня поделимся с вами новостями первых двух недель декабря:

Мы открыли гипермаркет «Эконом» в Рязани.

🛒 Магазин открыт на месте прежнего гипермаркета компании после реконструкции, которая продолжалась месяц. Мы выстроили оптимальную ассортиментную матрицу и предлагаем более выгодную ценовую модель за счёт снижения операционных затрат.

✅Открытие второго магазина «Эконом» стало последовательным шагом реализации стратегии (https://strategy.lenta.com/) развития «Ленты».

Подробнее: smart-lab.ru/company/lenta/blog/965667.php

«Лента» внедрила более 200 идей сотрудников

📌 В 2021 году мы запустили проект Lenta.UP! в магазинах Поволжья и Сибири. Это единая платформа для работы с идеями сотрудников компании, направленными на улучшение операционных и бизнес-процессов. В этом году площадка заработала в магазинах всех форматов и во всех структурных подразделениях «Ленты».

✅ С 2021 года сотрудники компании подали более четырех тысяч идей. С начала этого года «Лента» внедрила 210 предложений.

( Читать дальше )

Новости.

- 15 декабря 2023, 09:04

- |

💡 Проезд по М-12 из Москвы в Казань обойдется в 4,5 тыс. рублей, — «Автодор»

Это для легковушек по всей трассе. От Нижнего Новгорода до Казани — 1,66 тыс. рублей. Всю трассу откроют до конца года.

#новости

🐔Минсельхоз работает над стабилизацией цен на куриное яйцо, — глава ведомства Патрушев

💡 Британия вводит эмбарго на экспорт в Россию ряда товаров двойного назначения, включая детали машин и электронику, — правительство

А также вводится запрет на импорт российских алмазов и некоторых металлов с 1 января 2024 года. $ALRS $RUAL

💡Сегодня.

В 13:30 узнаем решение по ключевой ставке, а в 15:00 по Москве состоится пресс-конференция Эльвиры Набиуллиной.

💡Страны ЕС согласовали 12-й пакет санкций против России. Вопреки возражениям Австрии и Венгрии Евросоюзу удалось сформировать очередной пакет ограничительных мер. Правда вопрос с использованием доходов от замороженных активов ЦБ для помощи Украине по-прежнему остаётся рекомендацией.

( Читать дальше )

👉 Главные новости по рынку на 15.12.2023

- 15 декабря 2023, 07:32

- |

1. Золотые резервы РФ достигли рекордных 152$ млрд.

2. Внешний госдолг РФ сократился с $46 млрд до $32 млрд.

3. Международные резервы РФ за неделю снизились на -$4,6 млрд, до $588,3 млрд — ЦБ.

4. В 2023г рост ВВП будет 3,5%, в следующем — также положительные тренды — Силуанов.

5. Правительство РФ думает над продлением льготной семейной ипотеки, но оно должно исходить из реальных возможностей бюджета.

6. Россия планирует произвести свыше 1000 самолетов к 2030 г. — Путин.

7. Урожай в РФ в этом году опять рекордный. Более 150 млн тонн зерна — Путин.

8. Прибыль предприятий в РФ выросла в этом году на +24%, банки заработали около 3₽ трлн — Путин.

( Читать дальше )

Daily обзор 14.12.2023

- 14 декабря 2023, 13:10

- |

Доброе утро!

▶️ Специально для подписчиков Пульса — Рост цен на яйца в России с 5 по 11 декабря ускорился до 4,6%.

❓Рынок

Укрепление рубля обусловлено ожиданиями по предстоящему заседанию вследствие консенсуса по повышению ставки до 16%.

Запасы нефти в США сократились на 4.259 млн. барр. при рыночных ожиданиях в 0.65 млн. барр. Brent подорожал до $74.03 за баррель.

Индекс Мосбиржи вырос на фоне Brent и ожидании итогов заседания Федрезерва США по ставке, которая сохранилась на уровне 5.25%-5.50%.

🟢Размещения

➖Сегодня планируется размещение выпуска «ВИС ФИНАНС» БО-П05, объёмом 2 000 млн. руб. Периодичность выплаты купона: 4 раза в год. Дата погашения 09.12.2027. Предусмотрена оферта 17.06.2025. Ставка 1-6 купона установлена на уровне 16.2%, далее определяется эмитентом. Поручитель — Группа «ВИС» с рейтингом A(RU) / ruA+ (АКРА / Эксперт РА).

➖Также произойдет размещение выпуска «Росагролизинг», 001Р-04, объёмом 5 000 млн руб. Периодичность выплаты купона: 2 раза в год. Дата погашения 07.12.2028, предусмотрена оферта через 2 года. Ставка 1-4 купона установлена на 14.5%, далее определяется эмитентом.

( Читать дальше )

👉 Главные новости по рынку на 14.12.2023

- 14 декабря 2023, 07:17

- |

1. Росстат подтвердил предварительную оценку роста ВВП РФ в 3кв на уровне 5,5%.

2. Годовая инфляция в России за неделю замедлилась с 7,52% до 7,47%.

3. Банк России сможет ограничивать сделки конкретных участников фондового и валютного рынка.

4. Профицит внешней торговли РФ за 11 месяцев снизился до $109 млрд — ЦБ.

5. Минфин разместил ОФЗ-ПД выпуска 26244 на 28,1₽ млрд при спросе 54,5₽ млрд.

6. Министерство финансов не использует курсы валют для того, чтобы пополнить бюджет — Силуанов.

7. Минсельхоз рассчитывает на возобновление роста производства российских вин в 2024 г.

8. В 2023 г. по Севморпути перевезли рекордный объём грузов — 36,6 млн тонн.

( Читать дальше )

Новости. Яйца. Хлеб.

- 13 декабря 2023, 09:49

- |

В этом году будет намолочено более 151 млн тонн зерна, заявил глава Минсельхоза Патрушев. Правда правительство ввело временный запрет на экспорт твердой пшеницы, ведь цены, что на нее, что на хлеб растут весь год, пишет RG.

Стоимость хлеба с начала года выросла на 18 рублей, до 101 рубля в Москве, отмечает Росстат. В среднем по России — с 63 до 73 рублей и ожидается продолжение роста. При этом, максимальная наценка на хлеб ограничена 5%, как на социально значимый продукт.

— Очередная гойда?)

💡«Цифра брокер» планирует принудительно конвертировать доллары и евро при остатках менее 1000 единиц, — новая редакция договора обслуживания

Конвертация начнется с 27 декабря и будет проходить 10 или 25 числа каждого месяца. Если остаток валюты более 1 тыс. единиц, то комиссия за ее хранение составит 2,4% годовых. $USDRUB

🍏Евросоюз ослабил 12-й пакет санкций. Изначально ЕС планировал ввести обязательное требование о получении разрешения на любой перевод за пределы ЕС от граждан РФ. Теперь же нужно будет ставить в известность европейских чиновников о переводе на сумму более €100 тыс. $EURRUB

( Читать дальше )

👉 Главные новости по рынку на 13.12.2023

- 13 декабря 2023, 07:13

- |

1. Путин подписал закон о досрочном расторжении аренды в морских портах, касающийся перевозчиков угля.

2. Путин подписал закон, закрепляющий принцип «бери или плати» для долгосрочных поставок газа.

3. Объём ФНБ в ноябре сократился на 108₽ млрд — до 13,43₽ трлн, ликвидная часть составила 4,5% ВВП — Минфин.

4. Объем поступлений на счета эскроу в РФ в 2023 г. уже достиг 3,4₽ трлн.

5. Минфин готовит к размещению два выпуска облигаций федерального займа с постоянным купоном и индексируемым номиналом.

6. Экспортеры будут сообщать ЦБ о валютных активах «дочек» с 1 марта.

7. Мишустин ожидает роста доли нацвалют во внешней торговле РФ в 2023 г. до 65%.

8. Экспорт нефти из России увеличился после того как Чёрном море утихли штормы — Bloomberg.

9. С 1 января 2024г. инвестиционную активность в регионах поддержат налоговым вычетом.

( Читать дальше )

Теле2. Самолёт.

- 12 декабря 2023, 16:07

- |

А МТС и Ростелеком за ними последуют?

$MTSS $RTKM

💡 Самолёт не планирует SPO в ближайшие 2 года

— По прогнозу компании, выручка группы в 2023 году увеличится по сравнению с предыдущим годом примерно на 55% — ориентировочно до ₽300 млрд.

— Объем продаж первичной недвижимости Самолета по итогам года должен вырасти на 50%. Также ожидается рост скорректированной EBITDA в 2023 году примерно на 45% — до более чем ₽70 млрд, сообщает РИА Недвижимость.

— «Самолет Плюс» станет публичной компанией. В 1-2 квартале 2024 года готовится выход на Pre-IPO.

$SMLT

✈ Девелопер «Самолет» покупает собственный банк, — генеральный директор группы «Самолет» Антон Елистратов

«Мы покупаем банк с универсальной лицензией. Наше ходатайство о приобретении банка уже находится на рассмотрении в ЦБ, и мы надеемся, что в ближайшее время мы сможем сообщить о хороших новостях», — сказал он.

💡 В России долги за электричество превысили 320 млрд рублей

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал