ОГК-2

Продажа Красноярской ГРЭС-2 позитивна для котировок ОГК-2 - Sberbank CIB

- 06 июня 2019, 13:24

- |

На наш взгляд, то обстоятельство, что в ценовой зоне Сибири у ГЭХ всего одна электростанция, предполагает, что холдинг не уделяет этому активу особого внимания. Если он перейдет к СГК, это может обеспечить определенный синергетический эффект, в основном за счет масштабов бизнеса компании в данном регионе.

Кроме того, СГК удалось получить контракт на модернизацию ТЭЦ в Красноярске, причем это самый дорогой из всех контрактов, которые на данный момент успела выдать или распределить на конкурсной основе госкомиссия. Теоретически, не исключено, что СГК готовится купить Красноярскую ГРЭС-2, чтобы попытаться получить аналогичные модернизационные контракты. При этом у ГЭХ нет никакой насущной необходимости продавать данный актив. Все это позволяет нам предположить, что переговоры между СГК и холдингом вполне могут увенчаться успехом. Последствия такой сделки для ОГК-2 в конечном итоге будут зависеть от цены актива (о ней пока ничего не известно), однако мы рассматриваем эту информацию как в целом позитивную с точки зрения котировок компании.Sberbank CIB

- комментировать

- Комментарии ( 0 )

Акции ОГК-2 стали конкурентными по дивидендам - Финам

- 24 мая 2019, 14:27

- |

Мы подтверждаем рекомендацию «покупать» по акциям ОГК-2 и повышаем целевую цену.

С момента рекомендации на покупку в сентябре 2018 г. акции ОГК-2 выросли на 21%, но мы считаем, что у эмитента еще есть резервы для роста. Инвестиционный кейс эмитента получит поддержку от ожиданий роста прибыли, дивидендных выплат, их высокой доходности и погашения долга.

В 1К2019 прибыль увеличилась на 36%, до 6,3 млрд.руб. на фоне вывода старых нерентабельных мощностей, благоприятной ценовой конъюнктуры на свободном рынке э/э и мощности, а также погашения долга.

Консенсус Bloomberg предполагает рост прибыли в 2019 г. на 34% — до 11,1 млрд.руб. Помимо оптимизации мощностей и роста цен на э/э, мощность и тепло эффект роста также даст запуск Грозненской ТЭС — объекта ДПМ мощностью 358 МВт. Выбытие объектов из ДПМ-1 начнется только в 2020 г.

( Читать дальше )

ЦБ РФ - установлены факты манипулирования акциями нескольких компаний

- 22 мая 2019, 10:35

- |

Банк России принял комплекс мер, направленных на пресечение нарушений Федерального закона лицами, причастными к манипулированию рынком Акций, в том числе в соответствии с требованиями Кодекса Российской Федерации об административных правонарушениях.

Банк России установил факты манипулирования на организованных торгах (далее — Биржа) рынками обыкновенных акций ПАО «ЧЗПСН-Профнастил», ПАО «ОГК-2», ПАО «Группа «

( Читать дальше )

Дивдоходность 9% ОГК-2 сохранится в среднесрочной перспективе - Атон

- 16 мая 2019, 11:27

- |

Выручка упала на 5% г/г до 37.5 млрд руб., отражая снижение выработки электроэнергии на 13% до 15.2 ТВтч, которое, однако, было нивелировано сильной динамикой цен РСВ в 1К19 (цены реализации электроэнергии ОГК-2 выросли на 6% г/г). EBITDA выросла на 21% г/г до 11.9 млрд руб, несмотря на снижение выручки, что объясняется сокращением операционных расходов (-12% г/г), в основном за счет снижения затрат на топливо (-14% г/г) на фоне снижения генерации электроэнергии. В результате чистая прибыль выросла на 36% г/г до 6.3 млрд руб.

Несмотря на снижение выработки электроэнергии, финансовые результаты ОГК-2 демонстрируют сильную генерацию EBITDA и чистой прибыли благодаря эффективному контролю затрат. Хотя у нас нет официального рейтинга по акциям ОГК-2, мы считаем, что она характеризуется наиболее устойчивой чистой прибылью среди торгуемых компаний ГЭХ благодаря относительно стабильной прибыли от объектов ДПМ. Это говорит о том, что дивидендная доходность 9% (исходя из рекомендованных дивидендов 0.037 руб. на акцию за 2018 при коэффициенте выплат 35% чистой прибыли по РСБУ) может сохраниться в среднесрочной перспективе, а будущая доходность будет зависеть от хода модернизации ДПМ-2 и возможного изменения коэффициента дивидендных выплат.АТОН

Рост прибыли и высокая дивдоходность в 9% поддержат интерес к акциям ОГК-2 - Финам

- 15 мая 2019, 18:24

- |

Прибыль выросла на 36% в основном благодаря улучшению операционной рентабельности и снижению чистых финансовых расходов на 35% после погашения долга. Выручка сократилась на 5,3% до 37,5 млрд.руб на фоне снижения полезного отпуска электроэнергии на 13,3% г/г. Рост цен на э/э, мощность и тепло скомпенсировал сокращение производственных показателей. Чистый долг снизился на 23,5% с начала года.

Менеджмент также недавно объявил о рекордных дивидендных в размере 0,0368 руб. на акцию или 3,9 млрд.руб., что в 2,3х раза больше выплат за 2017 г. Норма выплат повысилась до 35% прибыли по РСБУ с 26% в прошлом году. По МСФО показатель составляет 47% прибыли (24% по итогам 2017). Резкое повышение нормы выплат помогло акциям стать привлекательным вариантом среди генкомпаний в этом сезоне. Акции OGKB сейчас предлагают инвесторам дивидендную доходность 9,0% при среднеотраслевой 8,4%.

С момента рекомендации на покупку в сентябре 2018 г. акции ОГК-2 выросли на 21%, но мы считаем, что у акций остается умеренный потенциал. Инвестиционный кейс эмитента получает поддержку от ожиданий роста прибыли и конкурентных дивидендов.Малых Наталия

ГК «ФИНАМ»

ОГК-2 - прибыль по МСФО за I квартал 2019 года выросла на 36%

- 15 мая 2019, 15:28

- |

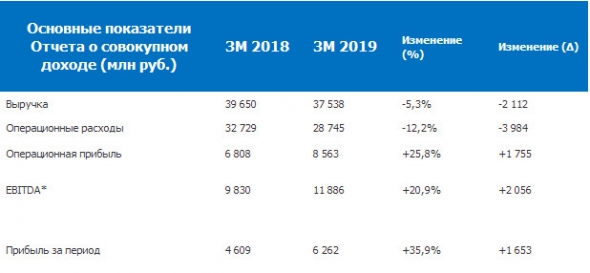

Выручка Группы составила 37 млрд 538 млн рублей, сократившись на 5,3% по сравнению с аналогичным периодом предыдущего года.

Операционные расходы были снижены на 12,2% и составили 28 млрд 745 млн рублей, что связано, в основном, с сокращением расходов на топливо. В результате операционная прибыль выросла на 25,8% и составила 8 млрд 563 млн рублей. Показатель EBITDA составил 11 млрд 886 млн рублей (+20,9%). Прибыль за период выросла на 35,9% до 6 млрд 262 млн рублей.

www.ogk2.ru/rus/press/news/index.php?NEWS_ID=28179

ОГК-2 - дивиденды по результатам 2018 года в размере 0,036784587 рубля на одну обыкновенную акцию

- 07 мая 2019, 10:33

- |

1. Рекомендовать Общему собранию акционеров ПАО «ОГК-2» утвердить следующее распределение прибыли и убытков Общества по результатам 2018 года:

(тыс. руб.)

Нераспределенная прибыль (убыток) отчетного периода: 11 147 537

в том числе:

— резервный фонд 154 619

— дивиденды 3 901 638

— оставить в распоряжении Общества 7 091 280

2. Рекомендовать Общему собранию акционеров ПАО «ОГК-2» принять решение о выплате дивидендов по обыкновенным акциям Общества по результатам 2018 года в размере 0,036784587 рубля на одну обыкновенную акцию Общества в денежной форме в срок, установленный для выплаты дивидендов законодательством Российской Федерации.

( Читать дальше )

ОГК-2 - чистая прибыль по РСБУ за I квартал 2019 года увеличилась на 33%

- 26 апреля 2019, 15:02

- |

Выручка за I квартал 2019 года составила 37 млрд 441 млн рублей, что на 4% меньше, чем за аналогичный период 2018 года. Существенное влияние на изменение данного показателя оказала оптимизация производственной деятельности. Себестоимость продаж сокращена до 28 млрд 488 млн рублей, на 8,9%.

Показатель EBITDA вырос на 21,6% до 11 млрд 465 млн рублей.

Валовая прибыль составила 8 млрд 952 млн рублей (+15,3%). Чистая прибыль увеличилась на 32,8% до 6 млрд 548 млн рублей.

https://www.ogk2.ru/rus/press/news/index.php?NEWS_ID=28123

Обзор акций основных публичных дочек ГЭХ - УНИВЕР Капитал

- 19 апреля 2019, 21:26

- |

Мосэнерго. В составе ПАО „Мосэнерго“ работают 15 электростанций установленной электрической мощностью 12,8 тыс. МВт. Также в составе „Мосэнерго“ функционируют районные и квартальные тепловые станции, районные станции теплоэлектроснабжения. Установленная тепловая мощность компании — 43,1 тыс. Гкал/ч. Обеспечивает 60% электрической, и около 90% тепловой энергии столичного региона. Благодаря внедрению теплоэлектрогенерации имеет самый низкий удельный расход топлива на отпуск электроэнергии среди всех генерирующих компаний России.

( Читать дальше )

Газпром Энергохолдинг: обзор акций трёх основных публичных дочерних компаний

- 19 апреля 2019, 15:09

- |

Газпром энергохолдинг (ГЭХ) – вертикально интегрированная компания (100% дочернее общество ПАО Газпром), управляет генерирующими компаниями Группы Газпром по единым корпоративным стандартам. ГЭХ является крупнейшим в России владельцем электроэнергетических (генерация электрической и тепловой энергии) активов (контрольные пакеты акций ПАО Мосэнерго, ПАО МОЭК, ПАО ТГК-1 и ПАО ОГК-2). В состав Группы входит свыше 80 электростанций установленной мощностью порядка 39 ГВт (электрическая) и 71,2 тысяч Гкал/ч (тепловая), что составляет около 17% установленной мощности всей российской электроэнергетики. По этим параметрам холдинг входит в десятку ведущих европейских производителей электроэнергии.

Мосэнерго

В составе ПАО «Мосэнерго» работают 15 электростанций установленной электрической мощностью 12,8 тыс. МВт. Также в составе «Мосэнерго» функционируют районные и квартальные тепловые станции, районные станции теплоэлектроснабжения. Установленная тепловая мощность компании — 43,1 тыс. Гкал/ч. Обеспечивает 60% электрической, и около 90% тепловой энергии столичного региона. Благодаря внедрению теплоэлектрогенерации имеет самый низкий удельный расход топлива на отпуск электроэнергии среди всех генерирующих компаний России.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал