ОПЦИОН

А что если купить, а не продать концы опциона. Я правильно понимаю, что если движки не будет они сгорят не принеся прибыль, а если будет движ, то один сгорит с минимальной потерей, а другой принесет+

- 21 февраля 2020, 22:25

- |

- ответить

- Ответы ( 23 )

Уважаемые специалисты и любители опционов! 26\02 планируется отчет ВТБ за 2019 год Как задешего (чтобы 1 опцион <<1т.р.) вложить в идею роста цены акций +2%+ на отчете+1-2дня? (подробно)

- 21 февраля 2020, 10:23

- |

Как купить акции за пол цены без маржи

- 09 февраля 2020, 19:09

- |

Раз уж пошла тема то выкладываю свои 5 копеек.

Если вы хотите купить акции со сроком на год или два, то при помощи опционов вы можете это сделать за пол цены и без маржи. Например

Допустим вы хотите купить MSFT на два года. Цена у него $183.89. И так для лота (100 акции) вам понадобиться $18389.

А если вместо этого купит Call @95 Jan 21, 2022, то заплатите всего $9000.

У опциона дельта 0.92, то есть его цена изменится почти как купленные 100 акций.

И так получим что за $9000 купили почти 100 акции MSFT на два года по цене $185.

Маржируемый опцион или полная подмена биржами и брокерами классических понятий.

- 01 февраля 2020, 15:02

- |

Оказывается гениальные биржевики придумали хороший способ стрижки «бабосика» с биржевого мяса. Теперь премия по опциону не уплачивается разом продавцу после заключения сделки, а делается это ежедневно после каждого клиринга, но теперь они забирают ГО у покупателя, как гарантию, обязательства полностью оплатить опцион в будущем. В итоге опцион обходится дороже на величину безрисковой ставки, а продавец деньги получает постепенно. А биржа с брокером зарабатывают на процентах, держа у себя деньги покупателя, как гарантийное обеспечение, гениально! Ну а дальше уже идет постепенная подмена понятий.

( Читать дальше )

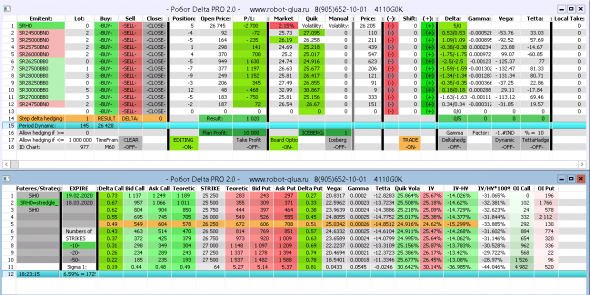

роботизированный терминал для торговли опционами

- 29 января 2020, 21:31

- |

Создали мы вот такую штуку:

Можно собирать 10 стратегий в каждой по 12 опционов.

От КВИКА только графики БА и все)), доска своя, все свое… все в одном окне ДДХ вообще может 4 способами дельту ровнять, причем можно приводить к любому значению, с плавающей точкой отличной от НУЛЯ. Еще и ОИ можно анализировать!

Сигму считает и показывает на доске опционов… короче рабочая кобыла у кого депо более 50 000 руб. на опциках.

ЕСТЬ ДЕМО РЕЖИМ НА РЕАЛЕ.

И САМОЕ главное, можно ПРОТЕСТИРОВАТЬ дельта хедж на истории и подобрать оптимальный шаг по дельте.

Скидка по промо коду 5% (промокод: RED2020) для партнеров отдельные условия.

Подробное описание по ссылке:https://www.robot-qlua.ru/products/deltapro

Видео:

( Читать дальше )

роботизированный терминал для торговли опционами

- 29 января 2020, 18:05

- |

Замутили мы тему с моим кодером, озадачились как не покупать дополнительные «приблуды» типа Воркшопов, ТС-лабов и прочее для торговли опционами под КВИКом.

Вышло диво-дивное, чудо-чудное, три варианта волатильности и кучу параметров аналитических в него закинули( у «Амеров» по заимствовали).

Можно собирать 10 стратегий в каждой по 12 опционов.

От КВИКА только графики БА и все)), доска своя, все свое… все в одном окне ДДХ вообще может 4 способами дельту ровнять, причем можно приводить к любому значению, с плавающей точкой отличной от НУЛЯ. Еще и ОИ можно анализировать!

Сигму считает и показывает на доске опционов… короче рабочая кобыла у кого депо более 50 000 руб. на опциках.

ЕСТЬ ДЕМО РЕЖИМ НА РЕАЛЕ.

И САМОЕ главное, можно ПРОТЕСТИРОВАТЬ дельта хедж на истории и подобрать оптимальный шаг по дельте.

Скидка по промо коду 5% (промокод: RED2020) для партнеров отдельные условия.

( Читать дальше )

EXANTE предоставляет доступ к опционам на фьючерсы Bitcoin на CME

- 21 января 2020, 15:51

- |

13 января Чикагская товарная биржа (CME) представила 54 новых опциона на фьючерсы Bitcoin. Опционы позволяют трейдерам купить или продать определенное количество монет в определенное время.

CME стала одной из первых бирж, включивших в листинг фьючерсы на Bitcoin. Новое предложение удовлетворяет растущий интерес рынка к криптовалютам и расширяет список финансовых инструментов, связанных с BTC.

На прошлой неделе ежедневные объемы торгов по фьючерсам BTC достигли 20 млрд долларов. По сведениям Cointelegraph, рынок криптофьючерсов достиг половины объемов спот-сделок по состоянию на октябрь 2019.

Опционы на фьючерсы Bitcoin на Чикагской товарной бирже доступны на торговой платформе EXANTE.

Откройте счет и воспользуйтесь новым Bitcoin-инструментом.

Текст носит исключительно ознакомительный характер и не является публичной офертой или советом по инвестициям и не должен рассматриваться как рекомендация к подобного рода действиям.

Памятка по опционам

- 19 января 2020, 09:09

- |

Памятка опционы на ациии США

(простая стратегия направленной торговли акциями)

ОПЦИОНЫ ИМЕННО АМЕРИКАНСКИЕ, а не ЕВРОПЕЙСКИЕ

1.Если опцион вне денег он просто сгорает. (в IB даже комиссию не берут вроде)

2. Если опцион в деньгах, то можно просто продать его.(ПУТТ или КОЛЛ не важно)

3. Если опцион в деньгах и его нельзя продать, то получишь 100 акций (т.е базовый актив)

4. Если опцион в деньгах, и нужно зафиксировать прибыль то, перекрываешь базовым активом

Пример. Опцион Колл. Глубоко в деньгах. Просто продаешь 100 акций, и исполняешь опцион. И берешь себе разницу.

Ну вот и все, что мне удалось узнать с прошедшего поста.

RusCoin : вопросы и ответы

- 09 января 2020, 13:10

- |

Инвестиционная оговорка

Инвестиции в финансовые активы сопряжены со следующими рисками: риски, связанные с ведением деятельности в конкретной юрисдикции, риски, связанные с экономическими условиями, конкурентной средой, быстрыми технологическими и рыночными изменениями, а также с иными факторами, которые могут привести к существенным отклонениям от прогнозируемых показателей. Указанные факторы могут привести к тому, что действительные результаты конкретного Инвестора могут отличаться от предположений или заявлений, содержащихся в статье.

1. Что такое RusCoin?

RusCoin - это новая криптовалюта, созданная на блокчейнах Waves и Ethereum , обеспеченная акциями, долями в компаниях, связанных с Россией.

( Читать дальше )

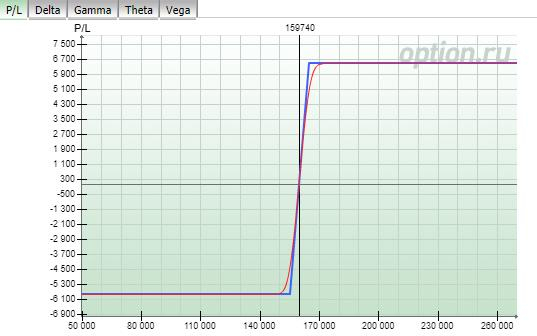

Опционные спреды. Что происходит с первой "ногой" спреда?

- 08 января 2020, 22:47

- |

Возможно сейчас мой пост немного не в тему текущего бурного обсуждения таких событий как: рост Мечела на 50%+, Третья мировая война, падение доллара и т.д., но мой вопрос мучает меня уже какой день и я не могу с этим разобраться.

Надеюсь что люди, занимающиеся опционами помогут мне в этом разобраться.

Вопрос: что происходит с первой ногой спреда?

Наверное будет лучше если я объясню на примере:

Берем «Бычий пут спрэд» (разберем на примере опциона на фьючерс индекса РТС), который состоит из покупки пута меньшего страйка и продажи пута старшего страйка:

На графике я построил «Бычий пут спрэд» из 155000 страйка и 165000 страйка.

Вопрос относится, собственно, к 155000 страйка, ведь если мы его нарисуем отдельно, то получим такую картинку:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал