ОПЦИОН

С Какими Проблемами Сталкиваются Опционные Трейдеры?

- 21 марта 2016, 18:18

- |

Как управлять убытками?

Это, пожалуй, самый частый вопрос, который мне задают. Как я управляю позицией, если по ней на текущий момент плавающий убыток? Все зависит от ситуации. Если я продал стренгл, то я роллирую страйк, продавая одновременно еще один опцион с другой стороны, и тем самым компенсируя полученный убыток. Многие так делают, но здесь необходимо иметь четкую методику, чтобы уже перед входом в сделку знать, что делать. Потому что, если Вы не имеете плана, то в дело вмешаются эмоцию, и вряд ли Вы сделаете все правильно.

Если я покупают таймспред на коллах или путах, то я обычно вообще не управляю позицией. Поэтому мне и нравятся таймспреды. Почему я ими не управляю, потому что максимальный убыток, как правило, равен уплаченной премии. Так что мне не жалко ее потерять, потому что прибыль по этой конструкции бывает в разы выше. Я подробнее еще напишу про эту конструкцию дальше в этом выпуске.

Если я открываю ратио спред или какую-то другую позицию, то действую по ситуации, но обязательно готовлю план перед сделкой. Главное – это, что я буду делать, если цена будет на определенном уровне, при котором мой плавающий убыток достигнет заданной величины. Можно переносить, если волатильность высокая. А можно купить дешевый опцион с близкой датой экспирации, чтобы, если рынок пойдет дальше, иметь фьючерс и таким образом, хеджировать эту конструкцию. Вариантов масса. Все здесь не пересказать.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 10 )

Сказка про вершки и корешки

- 21 марта 2016, 14:04

- |

Жил-был мужичок в крайней избе на селе, что стояла подле самого леса. А в лесу жил медведь и, что ни осень, заготовлял себе жильё, берлогу, и залегал в неё с осени на всю зиму; лежал да лапу сосал. Мужичок же весну, лето и осень работал, а зимой щи и кашу ел да квасом запивал. Вот и позавидовал ему медведь, пришёл к нему и говорит:

— Соседушка, давай-ка станем вместе работать! Я тебе помощником буду, а ты со мной урожай поделишь.

— Ну ладно, давай! — сказал мужик.

Так и договорились.

Вот пришла весна, стал мужик терминал ладить, а медведь ему из лесу индикаторы таскает. Справив дело, установив терминал, мужик и говорит:

— Ну, Мишенька, впрягайся, надо волу подымать.

Медведь впрягся. Мужик, взявшись за рукоять, следит за Мишкой. Прошёл борозду, прошёл другую, прошёл третью, а на четвёртой говорит:

— Не полно ли пахать?

— Куда тебе, — отвечает мужик, — надо всё поле пропахать!

Измучился Мишка на работе. Как закончили, так тут же на пашне и растянулся. Мужик стал обедать, накормил товарища да и говорит:

( Читать дальше )

В котором часу происходит экспирация опционов на американском рынке, в частности, VIX ?

- 15 марта 2016, 19:40

- |

Можно ли за хеджировать рынок наличной валюты?

- 13 марта 2016, 18:53

- |

Добрый день!

Есть ли возможность приобретать какие либо опционы или фьючерсы на страховку наличной валюты?

Первая сделка на опционах

- 12 марта 2016, 19:41

- |

Ранее, на уровне 80000, были куплены #опционы put со страйком 75000 и call со страйком 83500. (эта покупка была частью стратегии, которая предполагает покупку разнонаправленных опционов равным объемом на равноудаленных страйках от цены в моменте).

Не дожидаясь ранее спрогнозированного уровня падения 68000 #опцион 75000 был зафиксирован покупкой #фьючерсов на уровне 69951. После чего голосовым поручением брокер досрочно экспирировал позицию.

Таким образом потратив на открытие позиции около 27% от депозита + еще около 70% на фиксацию прибыли (покупку фьючерсов) сделка принесла 29% к депозиту менее чем за месяц (5050 пунктов).

Вопросы по опциона

- 01 марта 2016, 18:18

- |

Хочу узнать для себя, вопросы по опционам...

Опционы, длительность которых может быть месяц или квартал. Ниже месяца или с другим сроком не заключить?

Если заключить опцион сроком на месяц при условии что до экспирации осталось 2 недели. Биржа закроет сделку или заключить будет невозможно?

Курс по дельта-нейтральной торговле

- 29 февраля 2016, 11:43

- |

Уважаемые трейдеры,

Я сделал небольшой курс по опционной торговле. Он о том, как и где заключать дельта-нейтральные стратегии. В этом курсе я разбираю различные спреды по волатильности, объясняю когда и где их использовать. Поскольку я торгую в основном сельскохозяйственными фьючерсами, то все сделки на примерах пшеницы, кукурузы, соевых бобов, хлопка и т.д. Хотя и трейдерам других рынков это было бы интересно.

Изначально я сделал курс на английском языке, но после того, как он стал популярен на Udemy, я решил перевести его на русский.

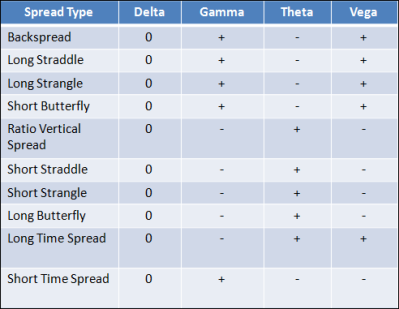

Вот пример — таблица из моего курса по торговле опционами. Я сделал ее, чтобы было максимально наглядно и понятно.

У всех этих спредов нулевая дельта. Там, где положительная вега, расчет на рост волатильности. Где вега отрицательная, прибыль получится, если волатильность упадет. Также заработать можно и на временном распаде, если тетта положительная. Если же тетта отрицательная, то такую позицию лучше не держать слишком долго, ведь в таком случае с течением времени ее стоимость будет снижаться.

( Читать дальше )

Что такое опцион ?!

- 26 февраля 2016, 18:27

- |

Как на практике можно использовать опционные конструкции итд.

Попробую написать серию статей от простого к сложному.

Для начала что такое опцион в чистом виде это право продажи или право покупки какого либо актива ...

Но хочу обратить ваше внимание что право но не обязательство это имеет принципиальное значение. Право даёт владельцу опциона выбирать исполнить его или нет .

Пример:

Вы подобрали неплохую квартиру в ЦАО за 10 млн руб. Но в данный момент недвижимость падает

и вы реально не знаете продолжится это падение дальше или это действительно выгодная покупка. Продавец предлагает вам заключить опцион, что в течении 6 месяцев он он продаст только вам эту квартиру за 10 млн рублей, даже если будет мега спрос на его квартиру и ему предложат 20 млн рублей право покупки останется только за вами в течении этих 6 месецев !

Но за данную услугу он просит от вас 400 000 рублей (премия) .

Дорого подумали вы 400 000 за какое-то право… Но вы понимаете что цена на данную квартиру может подскочить в любой момент, там реально хороший вид машино место в подземном паркинге И так далее

Но это ещё не все, так же он предлагает вам право купить эту квартиру за 12 млн рублей в течении 6 месяцев но уже за 70 000 (премия). Наш продавец открыт для любых предложений и может просчитать вам любые варианты по времени и цене. Главное он готов заключить сделку и гарантировать нам что её выполнит .

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал