ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Опционы хелп

- 01 мая 2021, 01:16

- |

- комментировать

- ★1

- Комментарии ( 10 )

Новичкам. Опционная стратегия "Рулет с джемом".

- 30 апреля 2021, 17:31

- |

Сегодня разберём одну очень интересную арбитражную стратегию, которая у старины Натенберга имеет кодовое название "Рулет с джемом".

О чём идёт речь?

Это арбитражная стратегия, которая не имеет под собой никаких рисков (единственный риск это pin-риск), при этом рулет мы сразу наполняем джемом, когда заходим в рынок.

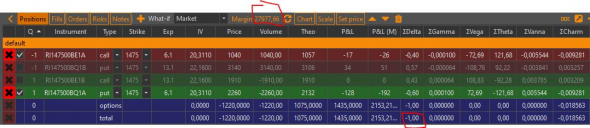

Разберем на примере:

1. продадим 1 колл 147,5 Ри с экспирой 06.05.2021;

2. купим 1 пут 147,5 Ри с экспирой 06.05.2021;

3. купим 1 колл 147,5 Ри с экспирой 13.05.2021;

4. продадим 1 пут 147,5 Ри с экспирой 13.05.2021.

Скрин портфеля:

Что сразу бросается в глаза?

ГО у такой стратегии практически равно нулю.

Теперь давайте разберём из чего она состоит, разобьём на 2 части:

1-ая часть — 2 ближние ноги;

2-ая часть — 2 дальние ноги.

Ближние ноги имеют следующие греки:

( Читать дальше )

Стратегия рекомендуемая И.Коровиным протестированная на исторических данных.

- 29 апреля 2021, 18:04

- |

Решил протестировать на исторических данных всем известную стратегию, когда инвесторы ждут кризис и покупают частями на падении рынков. Идею навеяло вчерашнее появление известного деятеля трейдерского профсоюзного движения И.Коровина, который по его словам собирается продвигать в массы подобную стратегию. Как он поясняет, надо держать наготове кэш и когда наступает кризис, покупать слегка диверсифицированный портфель акций (4 компании в портфеле), и покупать частями, разделив капитал так чтобы можно было сделать четыре покупки, одна ниже другой, то есть на падении. Так как портфель диверсифицированный, то я не стал заморачиваться и выбрал для тестирования индекс SPY. Так как кризис формально наступает при падении индекса на 20% и более, то первая покупка по логике должна быть когда рынок упадет именно на эту величину. (покупаем на 25% от капитала). Так как обычно, падение рынков заканчивается, в основном, на -50%, то как раз получается четыре точки покупок — -20%, -30%, -40%, -50%. Если рынок падает дальше, то И.Коровин настоятельно рекомендует не отчаиваться, а спокойно пересиживать в акциях. Рано или поздно, рынок выйдет в плюс. Когда фиксироваться? Если не фиксироваться вообще, то следующий кризис встретим в акциях, что противоречит идее И.Коровина. Кризис должны встречать в деньгах. Поэтому, прикинув на историческом графике, решил что оптимальный вариант это фиксация каждой части покупки на 50% от точки входа. Это позволяет и не попасть на следующий кризис в акциях и доходность неплохая.

( Читать дальше )

Кто ждет доллар по 100?

- 29 апреля 2021, 16:33

- |

Большая ставка на девальвацию рубля

- 28 апреля 2021, 20:11

- |

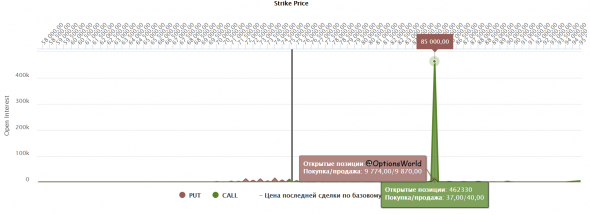

Интересная ситуация происходит с открытыми позициями на рубль. Кто-то уже несколько недель открывает большие позиции в опционах на доллар/рубль, делая ставку на обесценение рубля. Причем делал он это сначала на июньской экспирации, а потом перешел на майскую.

Сейчас на майской экспирации (20.05.21) открыто 463330 опционов колл с 85000 страйком, а на июньской 420746 опционов колл с 100000 страйком.

Если предполагать, что это чьи-то покупки об маркетмейкера, то куплено на сумму 18.5 млн. майских и 9.2 млн. июньских, а с продающей стороны это 2.3 млрд. майских и чуть менее 1.9 млрд июньский, т.к. при продаже ГО по опционам стремится к ГО по фьючерсу лежащему в его основе. Данный момент дает основание предполагать, что продающая сторона это все-таки маркетмейкер, а покупатель, некто делающий ставку на черного лебедя по рублю.

( Читать дальше )

🎮 Сделка ✓610 фонд Green (зеленый) мощная опционная активность в акциях Accolade + пробой на обьемах в "дневках"!

- 28 апреля 2021, 19:33

- |

Фондовый рынок. Акции. Accolade (NASDAQ: ACCD).

Появилась мощная опционная активность в акциях компании:

Во-первых, она торгуется по цене менее 50$.

Во-вторых, технически есть пробой нисходящего движения на дневном графике с объёмами.

( Читать дальше )

2.5% на легком страховом бизнесе-34

- 28 апреля 2021, 14:27

- |

Торговля от 30.12.20. Депозит 20000 рублей.

Обычно только первый пост по страхованию, а остальные- по другим стратегиям… Страховой метод и динамический дельтахедж помечаются в начале поста как ннс или ддх, но и по рисункам понятно, где стратегии для спекулянтов, а где ддх или ннс.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

Пока опережает первая позиция. Более 2.5% за месяц и неделю.

Чтобы сравнивать три стратегии- начнем обе с одинаковой даты.

С 24.03.21

Первая позиция:

У нас день экспирации или конец срока наших страховок от 218.04.21-го. Откупаем по 3 рубля наш проданный пут по 299. Это 296 рублей плюса по путу 27500. Продаем по 1 рубля то, что покупали по 54. Это 52 рубля минуса по путу 26500. И 247 надо прибавить к прошлому плюсу 333.

Результат: 580 рублей, при депозите 22000 рублей.

Вторая позиция:

( Читать дальше )

Опционы

- 28 апреля 2021, 09:34

- |

sunnytrueman: 700% годовых - лонгую волатильность через опционы

- 26 апреля 2021, 19:50

- |

Кратко для разбирающихся в опционах:

Sell VXX 40 put (premium 3.70, 25 days to expire) & 60 call (premium 2.56, 53 days to expire).

Я покупаю волатильность продавая волатильность через стренгл опционов на ETN фьючерсов вмененной волатильности опционов на фьючерс индекса широкого рынка акций 500 крупнейших компаний США.

Подробно:

Идея:

Волатильность на рынке США упала.

Чтобы она упала еще сильнее рынку США нужно и дальше продолжать расти или стоять на месте или расти без коррекций.

Я считаю такой сценарий маловероятным. Я считаю, что на рынке США будет как минимум коррекция (даже если будет рост) и хочу заработать на росте или стоянии на месте волатильности, когда это произойдет. В общем-то мне неважно будет рынок США расти, падать или стоять на месте, главное, чтоб он иногда падал, поддерживая волатильность на текущих или чуть выше уровнях.

( Читать дальше )

2% на делтахедже за 13 дней

- 26 апреля 2021, 14:09

- |

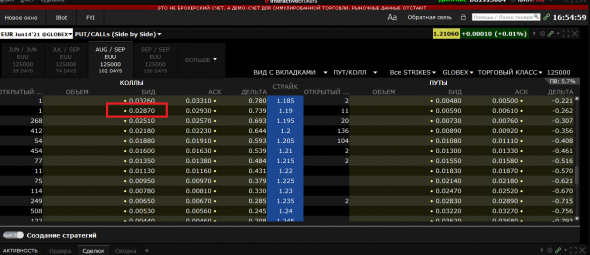

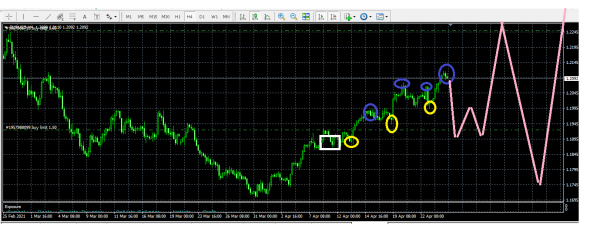

Очень хорошо могли прибавить к депозиту новичок или домохозяйка на нейтральном легком способе заработка, когда вошли в белой точке, около 1.19. Это было 13-го апреля. Просто купили колл 1.19 по 185, а сейчас он стоит 287. Это дало 1275 долларов прибыли за 13 дней. Но мы торговали волатильность и поэтому покупку опциона защитили продажей евро-70000. По той позиции- минус 965. Так мы заработали более 2%. А зарабатывали мы на том, что цена сильно колебалась от желтой точки к синей. Зачем мучиться и гадать тренд- торгуй волатильность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал