ОТЧЕТНОСТЬ

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Основная прибыль De Beers за I полугодие снизилась на 27%, до $518 млн

- 26 июля 2019, 11:54

- |

«Компания Anglo American сообщила, что в первой половине года основная скорректированная прибыль De Beers до вычета процентов, налогов, износа и амортизации (EBITDA) упала на 27%, до $518 млн.

Спрос на алмазы остается слабым в связи с проблемами у огранщиков из-за увеличения запасов бриллиантов и осторожности покупателей в результате макроэкономической неопределенности, в частности из-за торговой войны между США и Китаем.

За рассматриваемый период компания продала 15,5 млн каратов алмазов, что на 13% ниже по сравнению с предыдущим периодом.

В первой половине года цена реализации алмазов снизилась на 7%, до $151 за карат.

Производство алмазов компанией De Beers также сократилось на 11% в годовом исчислении, до 15,6 млн каратов, за рассматриваемый период.

Anglo American недавно пересмотрела в сторону понижения производственные планы De Beers на год до примерно 31 млн каратов по сравнению с предыдущим диапазоном в 31-33 млн каратов в связи с более слабыми условиями торговли. „

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ждем роста волатильности на российском фондовом рынке в четверг.

- 25 июля 2019, 09:56

- |

Американский фондовый рынок завершил минувшую сессию разнонаправленной динамикой, индекс DOW 30 27269,97 (-79,22 -0,29%), индекс S&P 500 3019,56 (14,09 0,47%). Фьючерс S&P 500 на открытии торгов четверга расположился в районе 3023 пунктов. Р. Мюллер в среду выступил перед Конгрессом США, где повторно сообщил о подтверждении фактов вмешательства России в президентские выборы в США в 2016 году.

( Читать дальше )

Черная полоса для торгового бизнеса «большой пятерки» на Уолл-стрит

- 23 июля 2019, 14:24

- |

Финансовые результаты Morgan Stanley, вышедшие в воскресенье, завершают публикацию отчетности пяти крупнейших банков США за второй квартал 2019 года. Данные показали, что торговые дески банков «задержались на острове невезения» — катастрофические результаты за первый квартал растянулись на второй, несмотря на то что 80% времени первого полугодия присутствовал бычий рынок:

По подсчетам Bloomberg, первое полугодие выдалось для банков самым неудачным за последние 10 лет. Сами банки объясняют слабые результаты возросшей непредсказуемостью рыночных реакций на торговые заголовки, а также переменчивостью и неуверенностью позиций мировых центральных банков. Однако вовлеченность в торговлю за счет тех же факторов неопределенности в 2018 году была гораздо выше, что указывает на общее снижение расположенности к риску вместе с осознанием приближения конца цикла экспансии. Финансовый директор Morgan Stanley заявил на интервью в прошлый четверг, что в последнее время рынок лишился многих традиционных черт, таких как активная реорганизация рыночного портфеля, использование рычага и т. д.

( Читать дальше )

Рубрика Обзор финансовых рынков-ФРС теряет независимость и опять санкции, ОГК-2 перспективы!

- 14 июля 2019, 12:17

- |

Подскажите, где можно найти отчетность компаний США по формам 10-Q и 10-K или простые 3 формы отчетности начиная с 80-х годов и за более позднее время.

- 09 июля 2019, 15:26

- |

Рубрика "Обзор Финансовых рынков" Саммит G20 - позитив; Аэрофлот взлет на марс; ЦБ курс на снижение.

- 06 июля 2019, 15:30

- |

Лучшие хиты Миши Ж.: АСК НДС, АИС и почему налоговая до вас не доберется

- 04 июля 2019, 15:10

- |

= = = = =

Про кривизну работы налоговой. Взгляд изнутри.

Один из крупнейших региональных городов России. По сцене скачет местный высокопоставленный налоговик. В зале представители бизнеса. Налоговик, с горящими глазами вещает, что налоговая знает всё про всех. Великий АСК НДС – это всевидящее око. А теперь (или совсем-совсем скоро) АСК НДС будет в моменте сверять счет-фактуры и суммы, которые проходят по банковским счетам. Что стоит сотруднику нажать кнопку, так он мгновенно видит полную карту контрагентов. Со всеми грехами. А потом будет фискальная кара. Быть может, даже уголовная. И никто не скроется.

Шоу классное, народ ведется. Происходит такая показуха во всех регионах. Но с текущей реальностью имеет слабую связь. Дело в том, что информации о технической части работы ФНС почти не выходит наружу. Налоговики блюдут тайну, им выгодно напускать туман. А всякие инфобизнесмены по налогам транслируют только слухи, большинство из них программного обеспечения налоговой вообще в глаза не видели.

Тезисно расскажу о глюках АСК НДС и АИС. И почему с НДСом ещё длительное время будет бардак

— Из 150 тысяч налоговиков в стране НДСом занимаются 15 тысяч. Из них 90% разносят бумажки и вообще не понимают, о чём речь.

( Читать дальше )

Справка по отчетности по МФСО Goldman Group за 2018 год

- 03 июля 2019, 15:36

- |

Консолидированная отчетность холдинга Goldman Group, куда входят эмитенты облигаций «ОбъединениеАгроЭлита» (сокращенно — ОАЭ) и Торговый дом «Мясничий», за 2018 год по стандартам МФСО – на выходе в тираж. В официальном виде – 8-10 июля. Почему так поздно? Холдинг проводит эту процедуру второй раз в своей жизни. В отчетности 12 юрлиц. И это затягивает сроки. Постепенно механизм отладится.

Но сводные данные уже у нас на руках. Сделаем ряд их срезов и выводов.

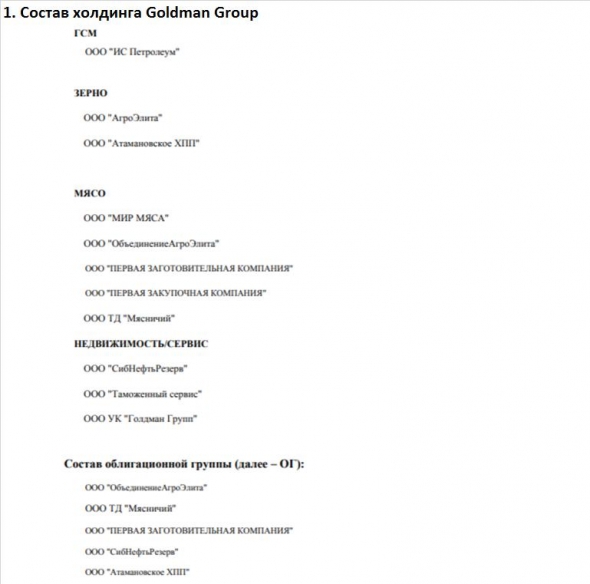

1. Состав холдинга. Сейчас это 8 компаний (за 2 последних года холдинг включал в себя до 11 компаний, они в консолидации). Есть облигационная группа: это облигационные заемщики – «ОбъединениеАгроЭлита» и ТД «Мясничий» и поручители по их займам. Облигационная группа создавалась, чтобы холдинг, существующий как группа параллельных друг другу компаний с одним собственником, нес максимальную ответственность по облигациям. На облигационную группу приходится 80% баланса, 40% выручки, 77% EBITDA.

( Читать дальше )

Аэрофлот - спекуляция и корреляция с нефтью!

- 02 июля 2019, 17:39

- |

Спекуляция в акциях Аэрофлот прослеживается последние несколько месяцев, при снижение или росте акций, корреляция с нефтью марки Brent стала прослеживаться все значительнее. Интересно, но стоимость акций сейчас никак не учитывает провальную отчетность по компании. В 1 квартала 2019 года компания перешла на новый МСФО 16 по Аренде, где списали операционные расходы по аренде и отразили на балансовой стоимости в разделе обязательства. Но не смотря на снижение расходов по операционной аренде, операционные расходы все равно выросли до 104% от выручки. Компания за 1 квартал 2019 г. отразила убыток по прибыли в размере 5 899 млн. руб., что на 85% больше, чем за аналогичный период 2018 г. В связи с переходом на новый МСФО акционерный капитал снизился до отрицательного, за счет снижения нераспределенной прибыли. Обязательства взлетели до рекордных 1 040 176 млн. руб., что в дальнейшем будет существенно оказывать воздействие на чистую прибыль, за счет роста финансовых расходов по обслуживанию долга. Помимо этого 25 июня 2018 года Общим собранием акционеров Компании было принято решение о заключении крупной сделки, в совершении которой имеется заинтересованность, аренды (лизинга) пятидесяти новых воздушных судов МС-21-300 на общую сумму 214 204 млн руб. На мой взгляд текущие расходы пока так и не отражены в отчетности компании. Кто был не согласен с текущей сделкой — давалось право выкупа акций у акционеров по состоянию на 31 марта 2019 г. и на 31 декабря 2018 г. общее количество акций, выкупленных компанией у акционеров, составило 47 817 796 штук. и были переведены в казначейские акции. Сборы на авиационное топливо выросло на 28% и составило 43 700 млн. руб. в 1 квартале 2019 г. Интересно, но компания стала применять инструменты хеджирования валютного риска. Новость конечно позитивная с учетом того, что вся аренда выражена в валюте доллар США. А вот здесь самое увлекательное. По итогам 1 квартала 2019 г. компания получила прибыль от хеджирования валютных рисков в размере 34 532 млн. руб.!!! Получается компания держит позицию на укрепление рубля! А не наоборот, так как курс рубля с начала года укрепился на 9%. Это конечно уже все более интереснее, сначала ВТБ формировал позицию на укрепление рубля, вот теперь и Аэрофлот. Но интересно, что будет если курс доллара улетит на 70 — 80 рублей. Компания получит убыток по хеджированию рисков и в два раза больше заплатит за аренду, ведь ей надо покупать доллары и расплачиваться. Я уже не говорю про монополизацию рынка. Сегодня Чехия ограничивала полеты российским авиакомпаниям из-за недовольства по трансибирскому маршруту. Доля роялти авиакомпании Аэрофлот от трансибирского маршрута составляет от 30-40 млрд. руб в год. Снижение этого дохода существенно скажется на выручки компании. Благо смогли договориться. И на по следок Вознаграждение ключевому руководящему персоналу (членам Совета директоров и Правления, а также руководству летного и наземного состава, обладающему полномочиями и ответственностью в вопросах руководства, контроля и планирования деятельности Группы), включая заработную плату и премии, а также прочие компенсации за 3 месяца 2019 г. составило 429 млн руб. (за 3 месяца 2018 г.: 609 млн руб.). Убытки убытками, но кушать хочется всегда. Можно подвести итог всего выше сказанного:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал