ОФЗ

Ключевая ставка снова 16%. Всё хуже, чем мы думали? Что с рынком, облигациями и рублём

- 26 апреля 2024, 19:33

- |

👇Давайте кратко обсудим сегодняшние главные сигналы от Банка России, и что будет происходить с различными финансовыми инструментами на ближайшем горизонте.

Чтобы не пропустить самые важные новости, подписывайтесь на телеграм-канал с качественной аналитикой и инвест-юмором.

🔨ЦБ играет жестко

Банк России ужесточил риторику и ухудшил прогнозы инфляции и ставки. Самое главное — был ПОВЫШЕН прогноз средней ключевой ставки на ближайшие годы.«Возвращение инфляции к цели и ее дальнейшая стабилизация вблизи 4% предполагают более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось ранее» — отмечает ЦБ.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

ЦБ РФ не исключает повышения оценки нейтральной ключевой ставки в ближайшее время — Набиуллина

- 26 апреля 2024, 15:11

- |

Банк России принял решение сохранить ключевую ставку на уровне 16% годовых

- 26 апреля 2024, 14:23

- |

Основные тезисы по итогам заседания Совета директоров по ключевой ставке 26 апреля 2024 года:

- Текущее инфляционное давление постепенно ослабевает, но остается высоким.

- Возвращение инфляции к цели и ее стабилизация вблизи 4% предполагают более продолжительный период поддержания жестких денежно-кредитных условий.

- Банк России повысил прогноз средней ключевой ставки в 2024 и 2025 годах до 15,0-16,0% и 10,0-12,0% соответственно.

- Проводимая Банком России денежно-кредитная политика закрепит процесс дезинфляции в экономике.

- Годовая инфляция снизится до 4,3-4,8% в 2024 году и вернется к 4% в 2025 году.

- Инфляционные ожидания демонстрируют разнонаправленную динамику, но в целом остаются на повышенных уровнях.

- Дефицит трудовых ресурсов является главным ограничением для расширения выпуска товаров и услуг.

- На среднесрочном горизонте баланс рисков для инфляции остается смещенным в сторону проинфляционных.

( Читать дальше )

Ставка осталась 16% и комментарии ЦБ РФ

- 26 апреля 2024, 13:37

- |

ЦБ ПОВЫСИЛ ПРОГНОЗ ПО РОСТУ ВВП РФ В 2024Г ДО 2,5-3,5% С 1,0%-2,0%

ЦБ РФ ПОВЫСИЛ ПРОГНОЗ ПО ИНФЛЯЦИИ НА 2024Г ДО 4,3-4,8%% С 4-4,5%

ЦБ РФ ПОВЫСИЛ ПРОГНОЗ ПО СРЕДНЕЙ КЛЮЧЕВОЙ СТАВКЕ В 2024Г ДО 15,0-16,0% С 13,5-15,5%

ЦБ РФ УЖЕСТОЧИЛ ФРАЗУ

О ПРОДОЛЖИТЕЛЬНОМ ПОДДЕРЖАНИИ ЖЕСТКИХ ДЕНЕЖНО-КРЕДИТНЫХ УСЛОВИЙ ДЛЯ ВОЗВРАТА ИНФЛ

ЦБ РФ: СРЕДНЯЯ КЛЮЧЕВАЯ СТАВКА ДО КОНЦА 2024Г ОЖИДАЕТСЯ В ДИАПАЗОНЕ 14,5-16,0%

ЦБ РФ ПОВЫСИЛ ПРОГНОЗ ПО ЦЕНЕ НА НЕФТЬ МАРКИ BRENT В 2024 Г ДО 85$/БАРР С $80, В 2025 Г — ДО $80 С $75

ЦБ РФ ПОВЫСИЛ ПРОГНОЗ ПО ПРОФИЦИТУ ТОРГОВОГО БАЛАНСА РФ В 2024Г ДО $121 МЛРД СО $115 МЛРД

С уважением,

Олег

Сводка самых доходных облигаций ОФЗ и корп: 26-04-2024

- 26 апреля 2024, 12:17

- |

Не индивидуальная инвестиционная рекомендация

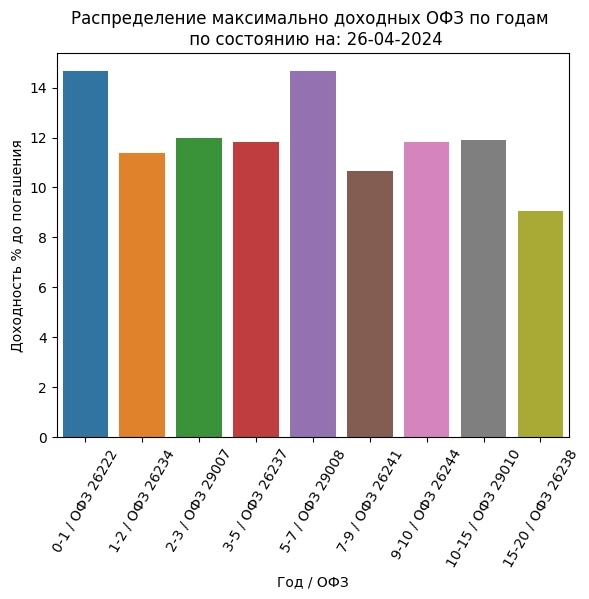

Инвестиции. Доходные ОФЗ по месяцам: 26-04-2024

Инвестиции. Доходные облигации по месяцам: 26-04-2024

Инвестиции. Доходные ОФЗ по годам погашения: 26-04-2024

Инвестиции. Доходные облигации по годам погашения: 26-04-2024

https://imkosarev.ru/2024/04/26/svodka-samyh-dohodnyh-obligacij-ofz-i-korp-26-04-2024/

( Читать дальше )

Почему слегка растёт RGBI Длинные ОФЗ

- 26 апреля 2024, 12:04

- |

Сегодня ЦБ, видимо, оставит 16%.

Но дальше.. .

Если не будет форс мажора, то, вероятно, будет рост ОФЗ 26238.

RGBI по дневным.

...

... Ключевая ставка Центробанка РФ со временем будет снижаться. Об этом президент России Владимир Путин заявил 25 апреля на съезде Российского союза промышленников и предпринимателей (РСПП).

iz-ru.turbopages.org/turbo/iz.ru/s/1687788/2024-04-25/putin-zaiavil-ob-uverennosti-v-snizhenii-kliuchevoi-stavki-tcb-so-vremenem

С уважением

Олег

Рынок ОФЗ не ждет позитивных комментариев от ЦБ - Промсвязьбанк

- 26 апреля 2024, 10:16

- |

Как мы отмечали накануне, ЦБ сегодня сохранит ключевую ставку на 16% и, вероятно, будет крайне осторожен с сигналами на фоне сохраняющихся инфляционных рисков (сильный потребительский спрос, рост кредитования и пр.). Интригой является реакция регулятора на повышение МЭР прогноза по инфляции на конец года до 5,1% (4,0%-4,5% у ЦБ). Не исключаем, что Банк России повысит прогноз средней ключевой ставки на 2024 и 2025 гг., что сдвинет ожидания снижения ставки.

Мы не ожидаем, что ЦБ сегодня сможет порадовать инвесторов в ОФЗ-ПД; по-прежнему рекомендуем сохранять фокус на флоатерах (ОФЗ и корпоративных).Грицкевич Дмитрий

«Промсвязьбанк»

Ставка на ставку. День сурка

- 26 апреля 2024, 08:14

- |

Сегодня пройдет очередное заседание ЦБ по ключевой ставке. Коротко обрисую текущую ситуацию и дам свой прогноз по ключевой ставке.

📌 Что имеем на текущий момент?

— Бюджет пока в норме. В опубликованном Минфином бюджете за 1 квартал 2024 года небольшой дефицит бюджета (600 млрд против 2 трлн годом ранее).

— Наблюдаемая инфляция. На инфляцию от Росстата смотреть бесполезно, так как у них инфляция за 2023 год в 7%, поэтому я смотрю на наблюдаемую инфляцию от населения, которая в марте снизилась с 15.2% до 14.8%. Много, конечно, но что поделать, зато похоже на правду.

— Новая беда от высокой ставки. Понятно, что основная проблема высокой ставки — это недоступность кредитов для многих бизнесов, что тормозит экономический рост, но возникла новая проблема: огромные депозиты на счетах граждан, которых сейчас около 45 трлн и они с каждым месяцом прирастают на 1 трлн из-за высокой ставки. Многие скажут, так это же хорошо, люди богатеют! Богатеют, это, конечно, хорошо, но ставку рано или поздно придеться понижать, и часть с этих огромных депозитов пойдет на потребление, что опять начнет сильно разгонять инфляцию.

( Читать дальше )

Центробанк держит ключевую ставку из-за инфляции, иначе инфляция будет двузначной, как в Турции и ряде других стран — Путин

- 25 апреля 2024, 16:12

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал