ОФЗ

Графическое описание статистики ЦБ, Минфин (ОФЗ), обновление 09.02.2018

- 11 февраля 2018, 18:50

- |

В более удобном варианте представлена информация, файл Excel - http://constantcapital.ru/?p=9315

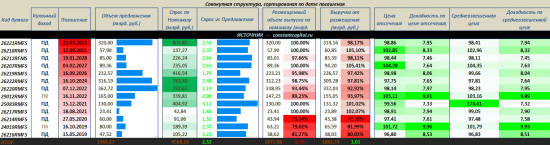

Совокупные данные по размещению ОФЗ 11.01.2017 – 02.02.2018 г.

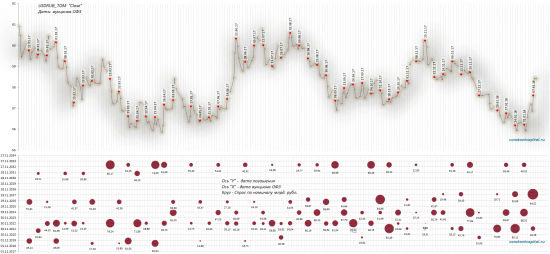

График размещений ОФЗ (по параметрам — дата погашения; спрос при размещение) в соотношение с графиком USDRUB

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Почему инвесторы покупают ОФЗ? Аномалия или расчет?

- 11 февраля 2018, 12:35

- |

С чем это связано и на что они рассчитывают?

И это на падающей нефти и падающем рубле, который показал самую плохую динамику падения из валют собратьев — доллар вырос к рублю за неделю на 3.25%!

Такое ощущение, что перепутаны педали тормоза и газа.

График индекса RGB ( ОФЗ без купона ) — синния линия это максимальный уровень индекса в мае 2013 года.

Еще больше информации на канале в телеграмме -> https://t.me/usertrader3.

Итоги недели 08.02.2018. Президентские выборы-2018. Курс доллара и нефть

- 08 февраля 2018, 19:53

- |

Несостоявшиеся санкции

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Новые аргументы в пользу более агрессивного снижения ставки ЦБ

- 07 февраля 2018, 16:27

- |

Признаюсь, был вчера неправ, прогнозируя на сегодняшнем аукционе ОФЗ слабый спрос из-за опасений возросшей глобальной нестабильности https://t.me/russianmacro/1022. 10-летнюю бумагу (26212) просто разорвали! Спрос составил 94.5 млрд. рублей при предложении 20 млрд. Сделки прошли существенно выше рынка – примерно на 20 б.п. Доходность опустилась с 7.20 до 7.14% годовых. Причём, по информации со стороны профессиональных участников рынка, основной спрос предъявили нерезиденты.

Получается, в условиях возросшей турбулентности на глобальных рынках рублёвые активы стали «спасительной гаванью»?) Хочется пошутить по поводу осени 2008 года (многие, наверное, помнят, про Россию, «остров стабильности»). Но сейчас с этим даже и не поспоришь.

А причина такой привлекательности рублёвых активов вот в этом: t.me/russianmacro/1031.

Оценка инфляции в январе https://t.me/russianmacro/1030 совпала с недельными данными https://t.me/russianmacro/978. Годовой показатель инфляции опустился с 2.5 до нового рекордного минимума 2.2%. Таким образом, спрэд между ключевой ставкой ЦБ и текущим показателем инфляции остаётся на уровне 5.5%, что является одним из самых высоких показателей в мире и позволяет характеризовать кредитно-денежную политику ЦБ, как излишне жёсткую, особенно, в условиях слабости экономического роста. Именно высокая реальная ставка (правильней её считать не к текущей, а к ожидаемой инфляции) – один из ключевых факторов привлекательности рублёвых активов. Отсюда и такой высокий аппетит иностранных инвесторов на российский рублёвый госдолг

( Читать дальше )

Какой-то "блудняк" с выпуском 29006 по доходности

- 07 февраля 2018, 14:51

- |

Ставка 8-го купона по ОФЗ 29006 составит 9,12% годовых

[06.02.2018 09:59] FinamBonds Ставка 8-го купона по ОФЗ-ПК выпуска № 29006RMFS устанавливается в размере 9,12% годовых, говорится в информационном сообщении, опубликованном на сайте Минфина РФ. Начисленный купонный доход на одну облигацию выпуска за восьмой купонный период составит 45,48 руб.

Ставка 1-го купона — 10,55% годовых. Купонные ставки по 2–21-му купонам определяются за два рабочих дня до даты выплаты 1–20-го купона соответственно как среднее арифметическое значений ставок РУОНИА (RUONIA) за шесть месяцев до даты определения процентной ставки по 2–21-му купонам соответственно (не включая указанную дату), увеличенное на 1,20 процентных пункта. Ставка полугодового купона на седьмой купонный период составляет 10,61% годовых.

Цена в стакане — 108,4230

КД — 45,48 руб.

(45,48 * 100% ) / 1084,230 = 4,19 * 2 полугодия = 8,38 % годовых

Ну да же, если считать от 100% цены номинала, то 9,096%

Ну ни как не 9,12%

Что происходит на рынках

- 06 февраля 2018, 13:22

- |

Что происходит на рынках

Коррекция, которую ждали весь прошлый год. Триггером к распродаже рискованных активов, прежде всего, акций (commodities пока не сильно пострадали) стал рост доходности US Treasuries, что в свою очередь было связано с улучшающейся экономической картиной во всём мире и, соответственно, растущими инфляционными рисками и увеличивающимися опасениями более быстрого роста ставок в США.

Ещё раз подчеркну – мы имеем дело с коррекцией. Достаточно серьёзной. Но это не разворот трендов и, тем более, не начало кризиса.

Что будет дальше?

• S&P500 упал от максимума почти что на 8% (в моменте было около 12%). Не исключено, что на этом коррекция и закончится. Хотя какое-то время на рынке ещё будет сохраняться высокая волатильность. Рост волатильности — это вообще один из ключевых рыночных трендов в этом году. Коррекции, подобные той, что случилась в последние дни, будут теперь происходить более регулярно.

• Влияние на экономику будет несущественным. Осознание этого факта, что с экономикой и корпоративными прибылями всё в порядке, достаточно быстро приведёт к возобновлению роста акций.

• Treasuries, которые вчера стали традиционной «спасительной гаванью» (доходность UST10, ещё вчера утром превышавшая 2.88%, опускалась ночью до 2.65%; сейчас – 2.76%), вновь начнут снижаться. Я по-прежнему думаю, что 3% не за горами, а на пике цикла может увидеть и 3.5%.

• ФРС продолжит повышение ставок, ближайшее, скорее всего, состоится уже в марте (рынок сейчас оценивает вероятность этого на уровне 70%). После этого до конца года будет ещё 1-2 повышения. Именно то, что и ожидал рынок ещё в прошлом году. Хотя здесь есть некоторый фактор неопределённости, связанный с новым главой ФРС. В своих первых публичных заявлениях на новом посту он делает акцент на поддержке экономики, а это сигнал, что повышение ставок может быть более медленным.

• Для Банка России рост турбулентности – повод для проявления осторожности в снижении ставок. Вероятность того, что в пятницу ЦБ порежет ставку на 50 б.п. снижается. Но в 25 б.п. сомнений практически нет. Наблюдаемая инфляционная картина и слабость экономики должны заставить ЦБ более быстро двигаться в диапазон нейтральной ставки. 6.5% мы можем увидеть не к середине следующего года, как закладывал рынок, а уже к концу этого года.

• Завтрашние аукционы ОФЗ по-видимому пройдут без особого энтузиазма со стороны инвесторов, но серьёзной коррекции на рынке ждать не стоит. Ожидания более быстрого снижения ставки ЦБ будут поддерживать рублёвый долг, хотя возобновление роста доходности базовых активов и будет оказывать сдерживающее влияние.

• С рублём ничего существенного не произойдёт. В ближайшие пару месяцев высокий сезонный профицит счета текущих операций будет поддерживать национальную валюту. Начиная с апреля давление на рубль начнёт возрастать.

• Российский рынок акций возобновит рост вслед за мировыми рынками. Интерес будет сохраняться к сырьевым компаниям, которые с начала года пользуются повышенным вниманием у глобальных инвесторов (одно из серьёзных изменений трендов – в прошлом году materials никому не были нужны, а в этом году в лидерах). В ближайшее время вряд ли будет возможность пополнить портфели по ценам, существенно ниже текущих.

Одним словом, то что произошло в последние дни, пока никоим образом не меняет долгосрочные ожидания.

Подробнее о рынках и экономике в канале MMI: https://t.me/russianmacro

Графическое описание статистики ЦБ, Минфин (ОФЗ), обновление 02.02.2018

- 04 февраля 2018, 19:56

- |

Графическое описание статистики ЦБ, Минфин (ОФЗ), обновление 02.02.2018

В более удобном варианте представлена информация, файл Excel - http://constantcapital.ru/?p=9315

Совокупные данные по размещению ОФЗ 11.01.2017 – 02.02.2018 г.

График размещений ОФЗ (по параметрам — дата погашения; спрос при размещение) в соотношение с графиком USDRUB

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал