Облигации

Куда вкладывать в 2020? Стоит ли максимально диверсифицировать, покупая все подряд? Недвига или фондовый рынок?

- 05 января 2020, 23:36

- |

в итоге, что может произойти, разные ожидания:

— акции рухнут

— облигации тоже

— золото может и вырастет, но всеравно упадет, да и дивидендов оно не приносит, и в портфелях его мало. у баффета вообще нет, у кого-то 5%, значит не лучший вариант.

— недвижимость — цены завышены, да и сама по себе дорогая, на ту, что хочешь не хватит всеравно.

— рубль — девальвируют, доллар может быть тоже, да и вообще инфляция по-любому съест

— крипта будет идти и дальше вниз, а в кризис, может взлетит, но скорее наоборот упадет еще больше, чтобы докупить акций подешевке.

— депозиты — на уровне инфляции, а нужен доход, за счет которой можно было бы арендовать квартиру.

либо купить квартиру, чтобы не платить за аренду, но не по таким ценам.

в итоге какая-то безысходнсоть, чтобы не сделал с накоплениями — везде потеряешь.

Везде пузыри.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Состояние ликвидности в США

- 04 января 2020, 14:36

- |

Продолжаю следить за денежным рынком США, на мой взгляд ситуация с ликвидностью поддерживает высокий курс доллара и пока напряжение не снизится — доллар не подешевеет.

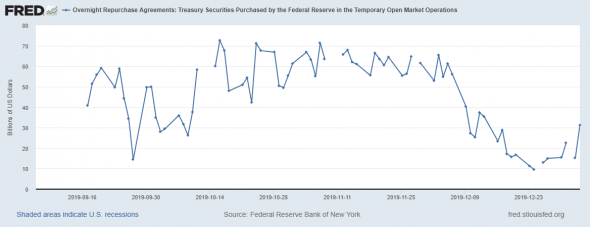

На новогодней неделе объемы сделок РЕПО чуть подросли, но все-равно остаются относительно низко

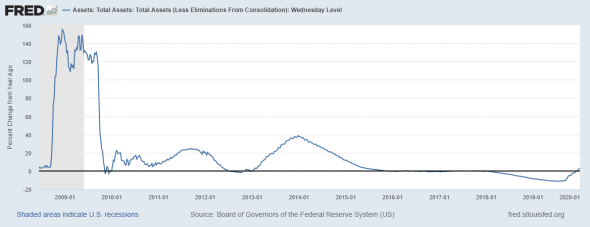

Соответственно баланс ФРС растет, но темпы роста затухают, вместе со снижением объемов РЕПО. Тем не менее, годовая динамика роста баланса ФРС вышла в положительную зону, т.е. сейчас баланс Федрезерва выше, чем годом ранее.

( Читать дальше )

Итоги года. Отчеты ноябрь и декабрь.

- 03 января 2020, 18:02

- |

Отчет ноябрь-декабрь 2019. Итоги года.

Открыл и пополнил счета я в ноябре и декабре 2018, за это время оба счета (ИИС и Основной) выросли. Прибыль на данный момент составляет около 250 тр, это примерно 30% доходности от первоначальных значений счета. Из них дивиденды и проценты от ОФЗ составили около 60 тр. Часть прибыли и капитала я вывел, все с основного счета.

Планы по пополнениям счетов были мною перевыполнены, что так же сказалось позитивно на результате.

Все сценарии, о которых я мыслил и задумывал в начале года (и о которых говорило все экспертное сообщество) не сбылись!!! По сути я полагался только на собственный план и видение отдельных компаний.

За этот год так же открыл счет пенсионный и пополнил его строго по обновленному плану.

Худшие за год!

Мечел минус 9%

ФинАвиа – банкротство (но я успел получить купон)

В деньгах потери от этих инвестиций – 10тр… ФинАвиа мизерная доля, Мечел так же небольшая, с началом его падения я еще докупил.

( Читать дальше )

Какая цена учитывается в клиентском портфеле в квике? Рыночная или "грязная", т.е. с учетом НКД?

- 02 января 2020, 20:30

- |

Прогнозы. Неделя 19-20

- 30 декабря 2019, 07:33

- |

Про рубль, акции, золото и облигационный рынок

Про рубль, акции, золото и облигационный рынокНовогодняя неделя предложит российским биржевым игрокам всего два рабочих дня – сегодня 30 декабря и пятницу 3 января. На следующей неделе будет уже 4 торговых сессии, т.е., практически, полноценная работа. А в ближайшие дни можно обоснованно ожидать низкой активности и слабого интереса участников рынка к торговым операциям.

- А в отсутствии их интереса наиболее читаемые тренды остаются именно в российских активах. Так, с высокой вероятностью, пусть и через коррекции, должно продолжиться укрепление рубля. Темп укрепления, взятый с начала декабря, вряд ли можно сохранить. Но само направление движения котировок вполне жизнеспособно. В течение последних месяцев я устанавливал таргет укрепления рубля к доллару на уровне 60-62 единиц. 62 рублей рынок достиг, 60 – реалистичная перспектива.

- Менее перспективным, но все же перспективным выглядит и тренд повышения котировок российских акций. Индекс МосБиржи на истекшей неделе закрепился выше максима начала ноября, графически подтверждая состоятельность растущего тренда. Делать далеко идущих выводов не хочется, но вернемся к полноценным будням января мы, вероятно, с более высокими ценами голубых фишек.

- Аналогичны ожидания и по нефти. Не могу судить о силе возможного роста котировок, но на высокие шансы продолжения уже состоявшегося повышения ставку делаю.

- Американский рынок акций пребывает в состоянии минимальной волатильности. Низкая волатильность, сама по себе, создает коррекционные риски. На дорогом рынке – особенно. И все же играть на понижение пока не решился бы. Возможно, финальная часть роста последнего года станет частью ускорения роста.

- Теперь об инструментах, в отношении прогнозирования которых у меня ошибок больше, чем верных решений. Продолжаю ожидать снижения пары EUR|USDи золота. В первом случае предполагаю, что повышение пары явилось коррекцией к долгосрочному тренду укрепления доллара. Соответственно, ожидания достижения парой 1,08 или 1,05 доллара за евро сохраняются.

- Золото, имеющее минимальный процент справедливости моих недельных прогнозов (42%), стратегически, так и остается переоцененным активом, имеющим слабую долгосрочную перспективу в качестве защиты инвестиций, тем более – в качестве истории роста. Но на горизонте в несколько недель и даже пары-тройки месяцев эти тезисы могут не иметь веса. Инвесторы покупают золото, без ажиотажа и эйфорических восторгов. Высокий спрос способен удерживать цену металла выше 1 500 долл./унц. и толкать ее выше.

- Что до рублевых облигаций, то, как и ранее, считаю справедливо оцененным сектор ОФЗ. Это значит, что заявленные доходности к погашению (5,5-6,5%) и являются ожидаемыми доходностями. Полагаться на спекулятивную премию, как это было последние почти полтора года, не следует. Облигации субъектов федерации, как и первый эшелон корпоративных бумаг, видимо, еще прибавят в цене, дабы в итоге повсеместно закрепиться ниже 7% годовых. Это уже малозначительные прибавки. Заработать более 8-9% за предстоящий год и здесь будет сложно. Высокодоходный облигационный сегмент, имевший весь год доходности, близкие к 15%, и не выделявшийся на фоне растущего широкого рынка облигаций, получает возможность для опережения. При сбалансированном подходе портфель ВДО и в предстоящие месяцы способен обеспечить 13% годовых и более.

( Читать дальше )

Как узнать что у облигации есть неизвестные купоны?

- 25 декабря 2019, 15:36

- |

https://smart-lab.ru/q/bonds/RU000A0JSGV0/

Как узнать что у этой облигации есть неизвестные купоны (т.е. купон плавающий)?

Где этот признак отдается?

Как считать доху тогда?

По идее, если есть неизвестные купоны, то доходность облигации вообще считать бессмысленно.

Вот например тут: https://fin-plan.org/lk/obligations/RU000A0JSGV0/ написано:

Формула расчета купона: Ставки 3-20 купоны = (Индекс потребительских цен – 100%) + 2.1%. где Индекс потребительских цен во 2 календ мес до даты купонаОткуда они это взяли?

Руками чтоле забили?

Облигации Белоруссии "Беларусь-04-об" кто что думает, по уровень риска с ОФЗ схож?

- 25 декабря 2019, 12:02

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал