Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

ЛЧИ 2019: откровения призера

- 14 февраля 2020, 14:29

- |

Коллеги и друзья, приветствую!

Я выступил на ЛЧИ 2019 года под ником «VadimJF» завершив участие с результатами:

в общем зачете — 8 место;

срочный рынок — 3 место.

Моя доходность на момент окончания конкурса составила порядка 125%годовых. В принципе, это неплохой результат, но не великолепный.

В моменте, 13 декабря 2019 года, за 6 дней до окончания конкурса, доходность взлетала до отметки 290%(по графику доходности в личном кабинете ЛЧИ вижу другую цифру — 225%, но не суть...)

Я решил написать этот пост с целью проанализировать свои ошибки для улучшения (повышения эффективности) своей торговли, а также, надеюсь, что информация, здесь изложенная будет полезна другим коллегам-трейдерам.

У каждого торгующего трейдера свое понимание рынка(инструмента которым торгует), совокупность приемов, методов и индикаторов при помощи которых трейдер добивается (или не добивается) положительного результата.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 10 )

Опционы на Америке (по мотивам поста Ray Badman), как на самом деле дело обстоит

- 14 февраля 2020, 11:39

- |

На смартлаб редко захожу, прилетает подборка сообщений в телеграм, вот это сообщение и прилетело, не удержался, чтоб не прокоменнтировать.

Есть несколько ньюансов, которые на корню рубят привлекательность описанной в посте стратегии.

1. Основное

В посте описаны варианты

— акция торгуется по 138, и опцион пут по 107 на три дня вперед кто то хочет купить по 0,73

— акция торгуется по 271, и опуцон пут по 237,5 на три дня вперед кто то хочет купить по 0,55

Ребята — это из серии — найти кошелек на улице, где лежат 73 или 55 долларов.

Это крайне редко, чтобы кто то хотел купить акции на 20% дешевле рынка, и готов поставить на это 0,5% от стоимости акций, при том, что акции должны пролететь 20% за три дня. Да, такое бывает перед отчетами и прочее бла бла бла, но это крайне редко.

Тем более — на таких ликвидных позициях, которые ходят за индексом. По факту — это надо ожидать, чтоб индекс пролетит 20% за три дня.

Как часто такое бывает? Раз в год, раз в три года?

( Читать дальше )

Можно ли построить синтетическую облигацию используя только инструменты срочного рынка?

- 14 февраля 2020, 01:05

- |

Опционы для новичков. Часть 2

- 13 февраля 2020, 22:10

- |

Приветствую вас, уважаемые трейдеры.

Сегодня мы продолжим разбираться в тонкостях опционов.

Узнаем что такое Страйк, что значат выражения опционы «вне денег», «на деньгах» и «в деньгах». Мы немного коснулись этих терминов в первом занятии – теперь разберем более подробно.

Что же такое страйк? Проводя аналогию с страховкой – это точка события, где начинается страховой случай. Т.е. это та цена, после пересечения которой, страховка начинает платить. Продавцы опционов начинают терпеть убытки, а покупатели зарабатывать. Разберем пример:

Мы имеем опцион Колл со страйком 150000 и экспирацией 19 декабря 2019г. Что это значит? Продавец такого опциона считает, что цена базового актива (БА) не дойдет до 150000пп вплоть до 19 декабря 2019г. Если эти условия выполняются – то он зарабатывает свою премию. В данном примере 620пп.

Покупатель такого опциона наоборот рассчитывает на рост БА. Для него главное условие, что бы рост случился до 19 декабря 2019г. Для этого он готов рискнуть 620пп из своего депозита.

Пока мы рассматриваем простые ситуации на дату экспирации. На графике это синяя линия. Красная линия – это профиль опциона на дату построения конструкции. Как она будет изменяться дальше – предмет изучения в последующих занятиях.

( Читать дальше )

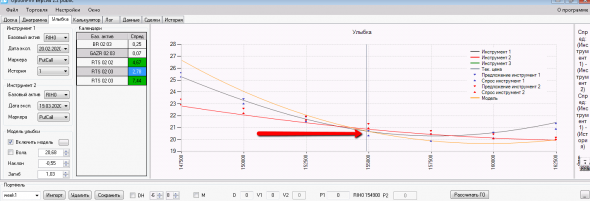

Оцион RI уникальная ситуация

- 13 февраля 2020, 20:27

- |

На Ri экспирация февраль наблюдаю уникальную ситуацию. IV упала на 3%, Сейчас 21%. HV базов актива 20%.

Какие варианты по конструкции отработать до следующего четверга. Расчет на движения и рост волы???

Разгон депо, опционы, СИшка, 13.02.2020..

- 13 февраля 2020, 20:20

- |

Всем удачи!

Опционная конфа и немного лирики

- 13 февраля 2020, 13:51

- |

Приближается весна, а значит, пора анонсировать нашу ежегодную Московскую опционную конференцию (МОК), которая пройдет 14 марта в Арарат Парк Хаятт.

Мы собрали предварительную программу конференции mok.dereх.ru : поговорим про технологии и продукты Московской биржи, ребята готовят классные доклады – с нетерпением жду выступления Ильи Козлова об индийских биржах, он-лайн интервью с Олегом Мубаракшиным: о лондонской жизни и не только, вообще уверена будет интересно. Смотрите программу, регистрируйтесь, проходите опрос и конечно приходите.

Немного лирики: Сейчас у меня перед глазами программа моей первой опционной конференции, подумать только первую опционку я организовала в 2007 году. Круглые столы с участием ФСФР, ИК Тройка диалог, Квик – Лайна и мои дорогие друзья Леша Каленкович, Леня Шапиро, Андрей Никитин – 13 лет прошло, мы все также собираемся на конференциях, ребята выступают, мы все узнаем что-то новое.

А фоточка с моего первого мероприятия Derex, выставки «Фьючерсы и опционы 2006», просто на ней удачно сидят вместе Леня Шапиро (тогда Элтра), Игорь Сокол (тогда Ак Барс Финанс) и Саша Верешкин (не помню, где Саша работал в 2006, сейчас ITI Capital).

Я на смарт-лабе иногда встречаю такой вопрос: " что за Derex, что за Вика?". Так вот я — Вика Дьякова, я вместе с моей командой Derex 14 лет делаю рыночные мероприятия.

Относительно покупки лотереек (сильно otm options)

- 13 февраля 2020, 13:36

- |

Практически любую торговую идею можно проиллюстрировать красивыми примерами. Покупка опционов сильно вне денег не исключение. Выглядит красиво, экспонента раскрывает все прелести опциона, когда плечо (есть у опциона плечо или нет, вопрос теоретический) улетает в небеса и прибыль стремится вслед за ней. Это реально красиво и даже у старых опционщиков нет-нет, да екнет в груди.

Можно долго спорить относительно маржинальных требований, выбора инструмента, страйков и серий. Долго определять точки входа и так далее. Все это вопросы второго плана.

Главных вопросов два:

1. С какого раза покупатель угадает (и сможет высидеть все движение, а не закроется, схватив только часть, или пожадничает и бумажная прибыль станет реальным убытком).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал