Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

8 причин продать фьючерс на индекс РТС

- 01 августа 2017, 14:44

- |

Российские активы и в частности фьючерс на индекс РТС несколько дней находились под серьезным давлением, даже несмотря на рост нефтяных котировок. Все это, казалось бы, создает неплохие предпосылки для серьезного отскока вверх (который уже сегодня частично происходит), но не будим торопиться с выводами и посмотрим на ситуацию более детально.

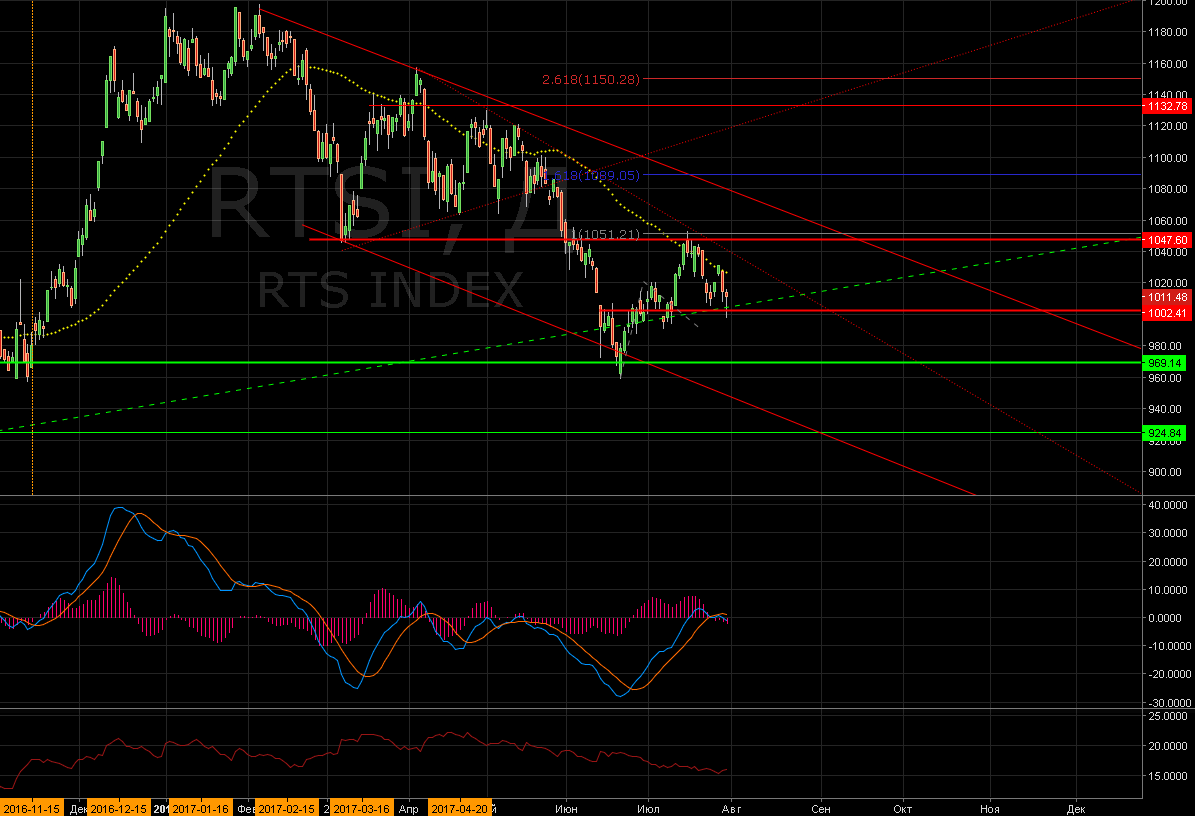

Первым делом предлагаю взглянуть на техническую картину RTSI.

Здесь, как видно добрались до серьезного уровня, от которого очень даже интересно совершать активные действия, но вот вопросы какие?

Для меня ключевыми здесь остаются несколько моментов:

- 1) Среднесрочный тренд по-прежнему вниз (трендовая линия и скользящие средние тому явные подтверждения

- 2) Краткосрочны восходящий тренд был пробит, как и преодолен сильный уровень 1020 (что по волновому анализу нивелирует возможность того, что 21 июня началась новая импульсная волна вверх).

- 3) Сколько либо серьезных объемов на сегодняшнем небольшом отскоке от 1000 пока не наблюдалось.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Поиск сделок по опционной модели в период отчетности. Примеры.

- 01 августа 2017, 13:23

- |

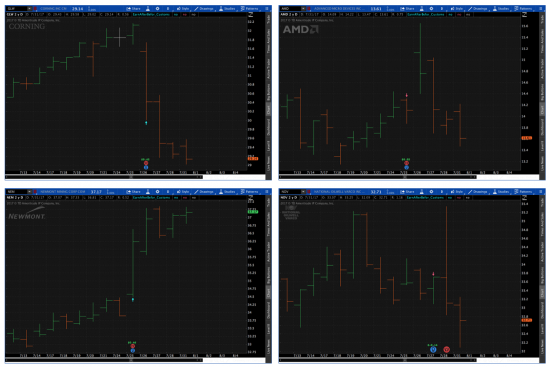

(AMD) Advanced Micro Devices, Inc.

(GLW) Corning Incorporated

(NEM) Newmont Mining Corporation

(NOV) National Oilwell Varco, Inc.

Покупка контрактов происходила в начале открытия рынка либо в середине торгового дня.

Ниже приведены данные из отчета и графики.

Особенно интересны для нашей стратегии такие изменеия цен, как у компании National Oilwell Varco, Inc. В день отчета она отработала на 100% колл-опционом и уже на следующий день и пут-опцион, обеспечив 100% доходностью.

( Читать дальше )

Сентябрьские путы по Сберу. Взгляд на рынок. Trade Market

- 31 июля 2017, 16:00

- |

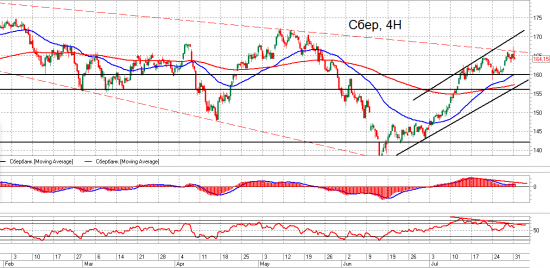

Сбербанк продолжает свой сомнительного свойства рост, обновляя летние максимумы. Почему сомнительного? Потому что он сопровождается усилением дивергенций с осцилляторами и проходит в рамках расширяющегося канала с начала года.

Сейчас проходит консолидация у верхней границы этого канала, однако характер движения пока не внушает позитива. Таким образом, флагман российского рынка, который выглядит чуть лучше индекса ММВБ, в ближайшее время должен скорректировать свой месячный рост походом в район 156 и с перспективной провала на 150.

В этой истории смущает лишь её очевидность. Уж слишком много желающих зашортить Сбер. В связи с чем, с короткими позициями стоит быть аккуратнее, вполне вероятна ловушка со сбором стопов и т.п., в общем, всё как мы любим.

Так что я бы попробовал отыграть эту историю через опционы пут. Какая-то ликвидность есть на сентябрьских контрактах со страйком 16000, туда и можно запарковать немного денег.

( Читать дальше )

Результаты. Модель поиска недооцененных опционов и построения дорожной карты. Большой % сделок в +

- 29 июля 2017, 19:46

- |

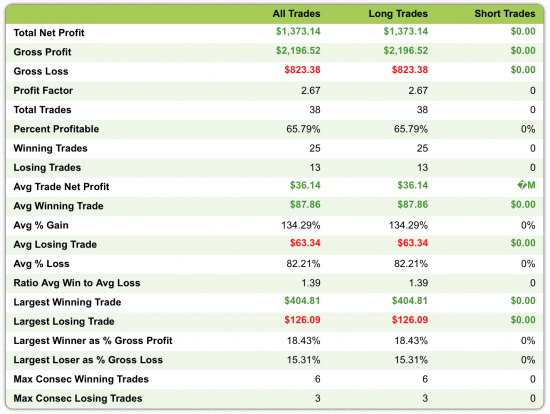

В связи с тем, что страдлы и стрэнглы учитываются как две разные транзакции, процент положительных сделок отражен не корректно. Если учитывать их как одну сделку, то на данный момент процент успешных сделок равен 85%-90%.

Статистика приведена для портфеля, где в одной сделке задействовано от $50 до $130

Все прямые ссылки на статистику и сделки вы найдете в моем профиле.

Немного о модели.

Она находит недооцененные опционы, прогнозирует вероятность успеха и предлагает оптимальное сочетание PUT CALL контрактов.

Покупаем контракты, если только модель:

1. Прогнозирует 80% и выше вероятность УСПЕХА

2. Прогнозирует ДОХОДНОСТЬ от 50% и выше

3. Срок открытой сделки не превышает 15 дней

PS Предыдущие записи смотрите в моем блоге здесь на Смарт-Лабе или в паблике ВКонтакте chameleonoption (Хамелеон Опцион), а что бы не пропустить — подписывайтесь, добавляйтесь в друзья или вступайте в паблик ВК.

Опционы глазами новичка

- 28 июля 2017, 21:06

- |

Заметки о том, как я приступил к знакомству с опционами.

Решил было сначала торговать направленно. Но много раз встречаю мнения, дескать, направленная торговля чем бы то ни было, в том числе и опционами — суть монетка. А вот продавать, говорят, стабильней и выгодней, обоcновывая это статистикой исполнения большинства опционов вне денег, и тем, что аккуратное управление и отключение жадности даст результаты. Сложно поспорить, выглядит правдоподобно. Синица в руках лучше, сказали они, имея в виду ограниченную прибыль за распад.

Выбрал для начала стренгл. Понравилась срезаная макушка, этакая шапка прибыли, держись под ней и терпи до финиша.

Первым неприятным впечатлением был подход цены к проданному краю моего стренгла (кто бы сомневался), напрягло нервишки, хотя я вроде и понимаю, что надо сделать в этом случае, но все равно, тот факт, что уже на второй день удержания позиции цена пошла к краю заставил поднапрячься) К слову, стренгл вышел не широкий, на недельных, прости господи, опционах. Считаю это ошибкой. Самой первой и глупой. Недельные подкупили кратким сроком, и быстрым получением результата) Уже после, в памяти начали всплывать строки, где говорилось, что лучше продать подальше от денег, и вероятность достижения проданных краев меньше. Т.е. первая синица едва не упорхнула от меня, когда цена пошла к краю. А так как она пошла к нижнему краю, начала расти волатильность, что еще больше наращивало убыток в моменте. Небольшой запас хода был, оставалось только следить за обстановкой. Потом цена отвернула, надолго ли, неизвестно)

Чтобы прикинуть, надолго ли, открыл дневной график фьюча на РТС. Хех, оказалось, что скорей всего, не надолго. Надо было делать это раньше, в смысле думать лучше. Посмотрел на средний размах дневных свечей. Среднее значение за последние несколько месяцев получилось 2000 пунктов в день. Т.е. это может быть как в одну сторону, так и флет по 1000 туда-сюда, при этом несколько дней в месяц бывают ходом по 3 и 4 тысячи. Т.е. открыв стренгл на ближайших страйках на недельных сериях, скорей всего потребуется роллирование убыточного края в тот же день, или на следующий. Хотя, на момент входа казалось цена пилит на месте. Обманчиво! Все надо считать. А среднее недельное значение по недельным свечам приближается уже к 5000.

( Читать дальше )

ФОРТС, Опционы на руб дол

- 28 июля 2017, 19:25

- |

Публиковать дорожные карты на опционы сейчас нереально - очень много компаний. Поэтому...

- 28 июля 2017, 19:21

- |

Уважаемые друзья.

Если сейчас на русском рынке довольно проблематично найти хорошие движения, то на американском настоящая страда.

К сожалению публиковать в прямом эфире текущие сделки достаточно проблематично, из-за очень большого объёма сейчас компаний каждый день. Например сегодня их было только по нашим фильтрам 110.

Несмотря на нагрузку, наша модель показывает себя очень хорошо — оперативно находит по всем опционным контрактам недооцененные Путы и Коллы и быстро высчитывает оптимальные страйки.

Сделки совершаются сейчас каждый день, результаты по стейтманту постараюсь опубликовать на выходных.

И как всегда, транзакции автоматически распределяются на все присоединенные счета, поэтому те кто с нами получают абсолютно те же результаты.

и как всегда : «PS Предыдущие записи смотрите в моем блоге здесь на Смарт-Лабе или в паблике ВКонтакте chameleonoption (Хамелеон Опцион), а что бы не пропустить — подписывайтесь, добавляйтесь в друзья или вступайте в паблик ВК.»

Обратный пропорциональный спред - мощь и красота

- 27 июля 2017, 19:18

- |

Для спецов в опционах сегодня я могу поделиться опытом использования обратного пропорционального спреда. За последнее время это наиболее популярная конструкция в моей торговле (направленная торговля опционами), и расскажу почему.

Обратный пропорциональный спред активно применяется мной по следующим причинам: по наблюдениям даёт хороший прирост цены (обычно выше, чем участвующие в нём опционы на его страйки по отдельности), а также хорош для управления позицией.

Не буду рассказывать теорию, а поделюсь практикой.

Вообще я читал в западных источниках, что такая конструкция подходит, когда вы ожидаете например резкий рост на БА, но его вероятность — невысокая. Тогда типа покупай такую конструкцию за практически 0 – в случае роста цены на БА вы получаете хорошую прибыль, а если его не происходит – то цена опциона не меняется да и вы ничем не рисковали, в смысле не было ваших расходов. Например, это подходит для биотеха, если ждете прорыва у какой-то компании, выдачи разрешения FDA и т.п.

( Читать дальше )

Минфин России 26.07.2017 разместил ОФЗ, спрос значительно превысил предложение, объем размещен полностью.

- 27 июля 2017, 10:11

- |

Минфин России 26.07.2017 разместил ОФЗ, спрос значительно превысил предложение, объем размещен полностью.

Детали размещения представлены в таблице - http://constantcapital.ru/category/obligacii/

Опционы изменение ОИ по основным инструментам FORTS - http://constantcapital.ru/опционы-изменение-ои-по-основным-инст-96/

( Читать дальше )

Календарный спред на Америке. Сделка №3. Итог: + 3$.

- 26 июля 2017, 22:51

- |

Сегодня экспирируется последний инструмент, золото.

Оно принесло — 120$.

Общий итог:

Нефть: — 170$;

Трежерис 10-ие: + 75$;

Трежерис 30-ие: + 218$;

Золото: — 120$.

Всем успехов в торговле.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал