Опцион

Доллар "рванул" наверх

- 22 января 2021, 17:13

- |

Сегодня доллар уверенно дорожает к рублю прибавляя более 1 % на текущий момент и прорвав верхнюю границу треугольника.

График 4H:

Меня, как трейдера, совершенно не волнуют фундаментальные причины этого движения, так как я, в отличие от некоторых, уже давно торгую исключительно «техническую картинку» инструмента.

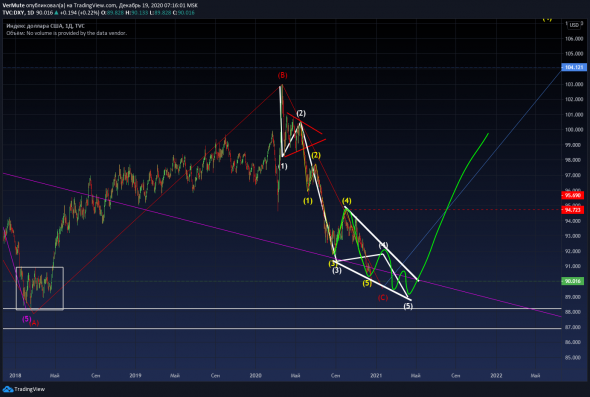

Я уже писал в своём блоге ранее о том что 3-дневный рост с верхами 22-23 декабря 2020 года был разворотным импульсом и началом новой бычьей фазы в валютной паре USD/RUB, которая продолжится как минимум до середины февраля 2021 года.

К сожалению, после верхов 23 декабря 2020 года консолидация в долларе продлилась несколько дольше чем я ожидал в декабре 2020 года и это стало причиной сгорания моих январских 75000 колов (к счастью их было немного и они были куплены дополнительно к февральским и мартовским 74000 Call опционам). В декабре я был почти уверен что консолидация продлится не более двух недель, однако она растянулась вплоть до вчерашнего дня случайно или нет совпавшего с экспирацией месячных (январских) опционов на Si и Ri.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Как купить бабочку?

- 12 января 2021, 22:52

- |

На циркуле прикинул размер ГО конструкции — получилось около 6500 руб., то есть депозита в 20 тыс. должно было было хватить.

Но сделки не прошли, так как на отдельные сделки по опционам депозита уже не хватало для ГО.

Вопрос: можно ли как-нибудь купить бабочку на небольших депо?

Опционы (продажа)

- 28 декабря 2020, 07:02

- |

А так ли безопасна покупка облигаций?

- 25 декабря 2020, 16:46

- |

На этой неделе на облигационном рынке произошло любопытное событие. Резко подешевели облигации ГМК Норнильский никель серии БО5. Что случилось? Проблемы с платежеспособностью? Конечно нет.

НО…

Вышла другая довольно серьезная проблема, касающаяся, в первую очередь частных инвесторов работающих с облигациями. Как оказалась раскрытие информации по облигационным выпускам у нас в стране находится на крайне низком уровне, что приводит к неправильным инвестиционным решениям и возможным финансовым убыткам.

Большинство частных инвесторов принимают решение по выбору облигаций на основании информации из терминала QUIK или других информационных систем, где, в том числе, указана доходность к погашению облигаций исходя из текущей цены, и наличия по данной облигации офферт на выкуп. Не знаю почему, но похоже при формировании баз данных по оффертам используются только офферты на базе опциона PUT( право инвестора предъявить облигацию к выкупу), и в то же время игнорируются опционы Call (право эмитента выкупить облигации у инвестора).

( Читать дальше )

Страйк 72000. Экспирация 24 декабря. В коллах открыто 32 000 контрактов.

- 20 декабря 2020, 15:19

- |

Но сделка прошла. Был покупатель, который поставил на рост более чем на временную стоимость, и был продавец, который поставил, что рост будет меньше временной стоимости. Позиция продавца мне понятна. Продажа колла выгоднее продажи фьюча, как раз на временную стоимость.

А вот позиция покупателя мне непонятна. Почему он купил колл в деньгах и заплатил временную стомость, вместо того, чтобы просто купить фьюч? Можно сказать, что покупатель мог больше купить коллов, чем фьючей из-за разного ГО. Но эту позу нельзя закрыть досрочно без согласия известного контрагента, а в день экспирации ГО на колл в деньгах просто равен ГО на фьюч.

Мой вопрос к публике. Почему вместо покупки фьючей были куплены коллы глубоко в деньгах? Какой экономический смысл этой сделки для покупателя?

Декабрь 2020: купи доллар и спи спокойно?!

- 18 декабря 2020, 13:30

- |

Всем привет!

В соответствии с тысячелетней традицией каждый новый год в «восточном календаре» имеет свой символ-животное. Это связано с главным принципом восточной философии, утверждающим, что эволюции человека и животных взаимосвязаны, как звенья одной цепи. Поэтому поведение и астральные особенности животного-покровителя года, могут влиять на черты характера и привычки человека.

На востоке существует легенда, которая обьясняет влияние Юпитера на психоэмоцианальные особенности людей и помогает понять, почему существует определенная последовательность чередования 12 животных-символов каждого года, таких как: Крыса, Буйвол, Тигр, Кот, Дракон, Змея, Лошадь, Коза, Обезьяна, Петух, Собака, Кабан.

По этой легенде, Будда, получив просветление под деревом Боддхи и передав свое знание ученикам, указал путь духовной эволюции — выполнение основных морально-нравственных категорий выработанных человечеством.

( Читать дальше )

Фьючерсы и опционы. Синтетические спреды.

- 06 декабря 2020, 12:51

- |

Хронометраж

00:00 введение

00:39 первая покупка волатильности в расчете что биржа тут же ее снизит…

01:09 после того как МБ снизила волатильность усредняемся и снова делаем связку

02:23 на неликвиде манипуляции МБ прозрачны и прогнозируемы

02:51 крупные игроки на бирже — это маркетмейкеры-акулы…

05:15 описание книги «ВЧ революция на Уоллстрит»

06:40 формируем бабочки БЕСПЛАТНО и даже с профитом.

08:30 формируем бесплатный синтетический пут-спред

10:46 что такое ОПЦИОННЫЙ СУПЕРИНДИКАТОР

Фьючерсы и Опционы... Офсетные и паритетные сделки...

- 03 декабря 2020, 22:27

- |

Вот первая сделка с датой 8 октября. Вход в позицию, это классическая покупка волатильности, любой учебник пишет, что на большой выборке такие позиции убыточны. Маркетмейкер обычно их разваливает по тете и за счет понижения волатильности своими ордерами на неликвидном рынке, именно поэтому были использованы полугодовые опционы. тета у них ниже.

В следующих роликах я объясню, для чего покупался этот стредл в этой точке. Получение прибыли было здесь побочной целью, главная стратегическая цель состояла совсем в другом, это мы покажем в третьем ролике.

Хронометраж

0:00 введение

1:00 стартовая сделка по покупке волатильности

( Читать дальше )

ИНВЕСТИЦИИ В ОПЦИОНЫ-2. РТС

- 03 декабря 2020, 15:11

- |

(Небольшой пост пока затишье перед бурей. Больше флудить не буду, честно.)

Что-то чудное происходит.

Готовятся к чему-то?

Или у людей много лишних денег??

Вчера заметил, что на 105-м страйке РТС на декабре снова подрос Открытый интерес (код = RI105000BX0). Сегодня стало ещё больше.

Что происходит?

Всё просто!

Есть ещё 1 инвестор, который аж с 25.11.20 не может купить себе немножко опционов. Ликвидность рынка такая...

Ну что вы за люди такие? Продайте ему уже! :)))

Вот график цены, объёма и Открытого интереса:

Стратегия нехитра: тупо ставит бид по 130 каждый день.

Сколько он уже накупил?

ОИ вырос с 13500 до 54500+, т.е. прирост = 54500-13500=41000. Не забываем всё это делить на 2, получится 20500. Пусть 500 прошли по другим ценам с другими участниками. Остаётся 20000к.

Сейчас 130п = 200руб. Итого уже вложено 20000*200=4млн.руб. (квартира, если не в столицах). + ещё немного хочет докупить.

( Читать дальше )

ИНВЕСТИЦИИ В ОПЦИОНЫ

- 02 декабря 2020, 22:44

- |

«Экспира близится,

а выноса всё нет...»

На продолжительном росте рынка становятся популярны инвестиции. Но нам, ненормальным, это не интересно (это долго и нудно, даже если через N лет принесёт миллион за месяц). Можно «быть как все», но с огоньком. Поэтому — опционы.

РТС — зверь нехороший, поэтому см. на сиси Си.

Пока реализуется позитивный сценарий: РТС и Брент вверх, Си вниз. Снижается Си правда со скрипом, но может это только начало? Открытый интерес немного растёт: покупатели уверены в завтрашнем негативе и росте бакса, продавцы действуют по пробитию минимумов и мечтают о сквизе вниз.

Ну а опционы?

Недавно обсасывал немножко по баксу: smart-lab.ru/blog/658390.php

Повторюсь, по коллам ничего не поменялось:

Сейчас на декабре 2020-го есть средний интерес на страйках 80 и 90, максимальный интерес на страйке 101. Сценарии предполагают повторение «марта 2020» в ближайшие 2 недели. Вероятность «крайне мала».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал