Офз

Можно ожидать повышение ключевой ставки до 24% при ускорение средненедельной инфляция в РФ на 30 октября в годовом выражении до 24,94% c 12,48% на 22 октября

- 30 октября 2024, 21:07

- |

1. По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

2. Устойчивое уменьшение инфляционных ожиданий.

3. Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП

Средняя инфляция на 30 октября в годовом выражении продолжила значительно ускорятся до 24,94%, а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции 1.88%, что ниже таргета в 4% и накопительным эффектом положительно сказывается на незначительном ускорении среднегодовой инфляции до 8,57% с 8,46% на 22 октября.

Ожидаемо устойчивы тренд на повышения цен по двум категориям продуктов овощи и молочка продолжил набирать силу.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 32 )

Итоги аукционов Минфина РФ по размещению ОФЗ 30.10.2024

- 30 октября 2024, 19:49

- |

Минфин РФ 30.10.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПД серии 26243 с погашением 19.05.2038.

ОФЗ-29025

- Предложение: доступный остаток (104,5 млрд руб.)

- Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

ОФЗ-26243

- Предложение: доступный остаток (39,2 млрд руб.)

- Спрос: 49,5 млрд руб.

- Размещено: 39,2 млрд руб.

- Средневзвешенная цена: 62,85% от номинала

- Средневзвешенная доходность: 17,55%

- Дисконт к открытию дня: -10 б. п.

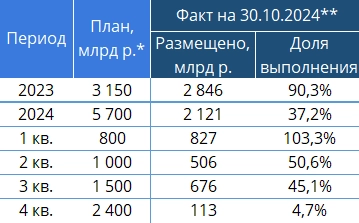

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Вечерний обзор рынков 📈

- 30 октября 2024, 19:04

- |

Курсы валют ЦБ на 31 октября:

💵 USD — ↘️ 97,053

💶 EUR — ↘️ 105,2211

💴 CNY — ↘️ 13,5876

▫️ Индекс Мосбиржи по итогам основной торговой сессии вырос на 0,6%, составив 2 615,38 пункта.

▫️ Минфин информирует о результатах сегодняшнего аукциона по размещению ОФЗ-ПД 26243 (погашение 19.05.2038). Размещенный объем: 39,167 млрд руб. (при спросе 49,468 млрд руб.), выручка: 26,172 млрд руб., средневзв.цена: 62,8461% от номинала. Аукцион по размещению выпуска 29025 признан несостоявшимся.

▫️ Средняя максимальная ставка по депозитам во II декаде октября: 19,655% годовых (19,78 декадой ранее). Канал «Банкста» напомнил, что в случае, если следующее заседание по ключевой ставке будет плановым, т.е. пройдет 20 декабря, то налог с доходов по вкладам будет взиматься с суммы доходов свыше 210 тысяч рублей, поскольку по закону учитывается максимальная ключевая ставка, действовавшая по 1 декабря. По данным канала, Минфин прогнозирует общую сумму налога за 2024 г. в 251,5 млрд руб., заплатить его нужно будет до 1 декабря 2025 г.

( Читать дальше )

Инфляция в РФ с 22 по 28 октября ускорилась до 0,27% с 0,2% неделей ранее, с начала года - 6,55%, годовая ускорилась до 8,57% с 8,46% неделей ранее — Росстат

- 30 октября 2024, 19:01

- |

www.interfax.ru/business/

Размещение ОФЗ

- 30 октября 2024, 17:49

- |

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

ОФЗ 29025 с погашением 12 августа 2037 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Итоги:

ОФЗ 29025

Аукцион не состоялся.

Министерство финансов Российской Федерации сообщает, что аукцион по размещению облигаций федерального займа с переменным купонным доходом выпуска № 29025RMFS 30 октября 2024 года признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

ОФЗ 26243

Спрос составил 49,468 млрд рублей по номиналу. Итоговая доходность 17,55%. Разместили 39,167 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26243 с погашением 19 мая 2038 года составила 62,8461% от номинала, что соответствует доходности 17,55% годовых.

( Читать дальше )

Минфин разместил ОФЗ-ПД 26243 в объеме Р39,16 мрлд при спросе Р49,46 млрд, средневзвешенная цена – 62,8461% от номинала

- 30 октября 2024, 17:27

- |

Минфин России информирует о результатах проведения 30 октября 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26243RMFS с датой погашения 19 мая 2038 г.

Итоги размещения выпуска № 26243RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 49,468 млрд. рублей;

— размещенный объем выпуска – 39,167 млрд. рублей;

— выручка от размещения – 26,172 млрд. рублей;

— цена отсечения – 62,6300% от номинала;

— средневзвешенная цена – 62,8461% от номинала;

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=309301-o_rezultatakh_razmeshcheniya_ofz_vypuska__26243rmfs_na_auktsione_30_oktyabrya_2024_g.

Ставка 21%: дефолты, флоатеры и бездонный RGBI

- 30 октября 2024, 16:30

- |

Ключевая ставка достигла того уровня, при котором рынок долга может столкнуться с растущим числом дефолтов. Инвесторы уже приступили к активной переоценке кредитных рисков. Что делать в такой ситуации, на какие бумаги обратить внимание, а какие обойти стороной?

Рекордная ставка со времен 1990-х

21% по ключевой ставке — это исторический максимум. Выше была лишь ее предшественница в 1990-е — ставка рефинансирования. Такой уровень означает, что наиболее надежные корпоративные заемщики теперь будут брать деньги в долг под 24–25% годовых. Это много даже для крупного и устойчивого бизнеса.

Эмитенты с более низким кредитным качеством на такую щедрость вообще рассчитывать не могут, да и большого запаса прочности для обслуживания дорогостоящего долга у них тоже нет.

Все это отражается в текущей динамике долгового рынка. Доходности облигаций малого и среднего бизнеса (их еще называют ВДО — высокодоходными облигациями) уже перевалили за 30%.

Снижаются даже флоатеры

Длительное время облигации с плавающим купоном оставались тихой гаванью. Но коррекция затронула даже этот островок стабильности. Из-за возросших кредитных рисков инвесторы могут покидать корпоративные флоатеры и перекладываться в фонды денежного рынка.

( Читать дальше )

Аукцион по размещению ОФЗ 29025 вновь признан несостоявшимся — Минфин

- 30 октября 2024, 15:41

- |

О результатах размещения ОФЗ-ПК выпуска № 29025RMFS на аукционе 30 октября 2024 года

➡️ Аукцион по размещению облигаций федерального займа с переменным купонным доходом выпуска № 29025RMFS 30 октября 2024 года признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

minfin.gov.ru/ru/perfomance/public_debt/internal/information/

t.me/minfin

Доля физлиц в нетто-покупках облигаций за два года выросла в два раза

- 30 октября 2024, 11:39

- |

На физических лиц за десять месяцев этого года пришлось 15% нетто-покупок на первичном и вторичном рынке корпоративных облигаций, следует из презентации директора департамента долгового рынка Московской биржи Глеба Шевеленкова.

В 2023 году на физических лиц пришлось 13% нетто-приобретений на рынке корпоблигаций, годом ранее – 7%.

Розничный инвестор корпоративные облигации, действительно, стал употреблять (покупать. – FM)», — отметил нарастающую тенденцию Глеб Шевеленков.

Самая большая доля в нетто-покупках у банков – 57% по итогам января – октября 2024 года (62% — в 2023 году; 57% — в 2022 году). На втором месте – доверительное управление, на которое приходится 27% нетто-приобретений за десять месяцев этого года (25%; 36%).

frankmedia.ru/182937

Минфин проведет аукционы по размещению ОФЗ двух выпусков

- 29 октября 2024, 16:03

- |

Инвесторам будут предложены ОФЗ-ПД выпуска 26243 с погашением 19 мая 2038 года и ОФЗ-ПК выпуска 29025 с погашением 12 августа 2037 года. Облигации будут предложены в объеме остатков, доступных для размещения в этих выпусках.

Заявки на аукционы можно подать через Московскую биржу или Санкт-Петербургскую валютную биржу.

Расчеты по заключенным сделкам будут проводиться на следующий рабочий день.

tass.ru/ekonomika/22261205

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал