ПИк

Замглавы Минстроя Стасишин: золотое время для застройщиков в России закончилось

- 02 декабря 2024, 16:43

- |

Золотое время для застройщиков в России закончилось. Об этом заявил замглавы Минстроя Никита Стасишин, его слова приводит Frank media.

По словам представителя властей, наступил момент, когда строительные компании должны помочь государству.

По его словам, существующих мер вполне достаточно.

«У вас были замечательные четыре года. У вас было золотое время в жилищном строительстве. Мы очень аккуратно и сбалансированно подходили к тем вещам, которые вы делали. Мы глаза приподзакрыли, а можем приподоткрыть. Коллеги, страна и государство помогли вам, ответьте тем же», — объявил он.

В ходе участия в дискуссии «Год семьи: итоги в недвижимости» в рамках Domclick Digital Forum Стасишин заявил, что Минстрой не оставит застройщиков в беде, однако говорить о новых мерах поддержки ипотеки до снижения уровня инфляции преждевременно.

«Давайте дождемся изменения ключевой ставки и изменения инфляции. И от того, в каком состоянии отрасль жилищного строительства к ней подойдет, от этого будут зависеть те меры поддержки и те возможные условия изменений тех или иных программ, которые сегодня работают на территории нашей страны», — цитирует Стасишина «Интерфакс».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Девелопер Самолёт, имеет лучшую репутацию и доверие у россиян.

- 02 декабря 2024, 11:56

- |

Исследование: девелоперы с лучшей репутацией.

Исследовательский холдинг «Ромир» опросил 600 респондентов и выяснил, что лучшую репутацию среди крупнейших московских девелоперов имеют «Самолет», ПИК и «Донстрой».

• По индексу заметности: ПИК (86,3%), «Самолет» (83%), «Донстрой» (65,8%). Четверку замыкает «А101» (56,2%).

• По индексу доверия: «Самолет» (73,5%), «А101»(66,9%) и «Донстрой» (65,8%). ПИК по доверию находится лишь на четвертом месте (62,1%).

Компании «Инград», ЛСР, ФСК и Level Group находятся в середине рейтинга. Замыкают список MR Group и «Абсолют недвижимость». Домомстрой.

Как то не вяжется этот факт с пикированием акций Самолёта в последнее время.

ПИК - итог ноября месяца - 01.12.2024 - М

- 01 декабря 2024, 12:29

- |

При попытке в ноябре месяце пробить дно 2022 года 380,1 — месяц закрылся выше уровня 400. Что может означать выкуп пробоя, так как в днях уже четкий восходящий тренд.

Закрытие недели и месяца выше 400 говорят, что ПИК пока вниз в днях — неделях идти не готов. И инструменту уже необходим технический отскок от уровня.

Вершина предыдущей недели 468,5 — при ее пробое цель зона продаж ноября месяца 500 — 538. А далее будет видно.

Самые слабые акции, которые не надо держать в портфеле. Личный антирейтинг

- 30 ноября 2024, 13:08

- |

Друзья,

в портфель покупаю компании с сильными фундаменталом, трендом и низким долгом

(лучше, с отрицательным долгом).

В этом посте — список компаний, которые на этой неделе обновили локальные минимумы с 1 1 2023г.

Многие из этих компаний — с высоким долгом (при высоких ставках, в зоне риска).

Считаю

(личное мнение),

что этот список — антирейтинг компаний,

сейчас не время держать в среднесрочнгом портфеле.

Астра

В контакте

ВСМПО АВИСМА

ВТБ

Евротранс

МТС

ПИК

Россети

Ростелеком (об., пр.)

Русгидро

Русснефть

Самолёт (пикирующий полёт, вниз)

Селигдар

Софтлайн

ТГК-1

Дефолты девелоперов 📉🐳

- 29 ноября 2024, 10:36

- |

«Рынок недостроенных долгов. С чем девелоперы встречают возможную новую волну дефолтов <….> 2025 год для застройщиков может стать если не судьбоносным, то точно турбулентным. Ряд девелоперов как коммерческой недвижимости, так и жилой рискуют лишиться части своих проектов или вовсе уйти с рынка. В случае банкротства застройщиков жилья пострадать могут в том числе дольщики» — пишет Коммерсант.

Отлично коллеги, пошли заголовки про грядущие дефолты застройщиков (рис 1). В самом начале года (30 января) писал:

«Замедление льготной ипотеки идёт полным ходом. Мы это скоро увидим в отчётах и банков и девелоперов. Жду заголовки с стиле «всё пропало» <…> План не меняется: Будем ждать распродаж и брать хорошие активы со скидкой»

Скидки на девелоперов

Самолёт $SMLT / ПИК $PIKK / ЛСР $LSRG и Эталон $ETLN за это время стали отличные ) но набирать их все равно ещё рано. Продолжаем ждать.

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги». Написанное не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

Несмотря на вероятное дальнейшее снижение спроса, застройщики и банки будут стараться избегать снижения цен или оттягивать его, чтобы не формировать ожидания еще большего падения цен на рынке — ЦБ РФ

- 27 ноября 2024, 15:41

- |

- Объем продаж на первичном рынке вслед за сокращением господдержки ипотеки ожидаемо снизился – до ~2 млн м2 среднемесячно в 3к24 с 2,5 млн м2 в 1п24, – о чем также говорит уменьшение поступлений средств на счета эскроу

- Доля реализованного жилья в строящихся проектах с эскроу достигла максимума в июле (34,5% во всех заявленных проектах и 43,3% в проектах с открытыми продажами), но к концу 3к24 немного снизилась (33,2 и 42,5% соответственно против 33,0 и 42,4% на конец 2к24). Такой локальный пик связан с тем, что в начале июля еще выдавалась «Льготная ипотека», а затем спрос снизился.

- Доля реализованного жилья в завершенных проектах, хотя и снизилась на 0,3 п.п., до 74,8%, оставалась высокой за счет активных продаж в предыдущие периоды.

- Динамика доли реализованного жилья по регионам схожа со средней: в 55 регионах (на которые приходится 78% площади строящихся МКД) она выросла или не изменилась, а в оставшихся в целом незначительно снизилась.

( Читать дальше )

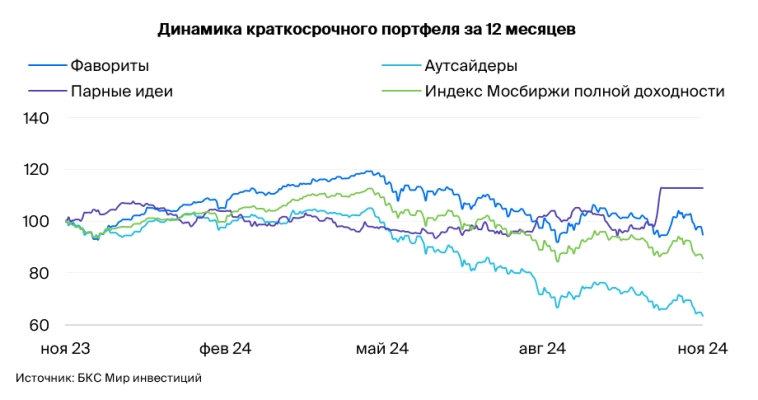

Портфели БКС. Аутсайдеры за три месяца обвалились на 12%

- 27 ноября 2024, 10:36

- |

Индекс МосБиржи продолжает торговаться возле нижней границы бокового диапазона в 2500 пунктов. Однако сейчас в устойчивости нижней границы уверенности нет: после последних двух отскоков негатива на рынке только прибавилось. Если поддержка не устоит, следующая цель находится у отметки 2415 п.

Главное

• Краткосрочные идеи оставляем без изменений.

• Динамика портфеля за последние три месяца: фавориты просели на 3%, Индекс МосБиржи снизился на 4%, аутсайдеры упали на 12%.

Краткосрочные фавориты: причины для покупки

Московская Биржа

Сильные показатели за III квартал по МСФО: высокие процентные ставки поддерживают чистые процентные доходы и прибыль. Текущий 2024 г. стал рекордным по прибыли, что дает хорошие ожидания по дивидендам.

OZON адр

Результаты за III квартал показали улучшение рентабельности и умеренную долговую нагрузку. По мнению аналитиков БКС, хорошая отчетность могла снизить беспокойство рынка о финансовом положении компании. Поэтому краткосрочно ждем от бумаги опережающей динамики. Основной риск для идеи — настроения на рынке акций в целом.

( Читать дальше )

Зарплаты строителей в Москве.

- 26 ноября 2024, 11:46

- |

Зарплаты строителей и рабочих выросли быстрее, чем у айтишников.

Так, предложения для инженеров-конструкторов, электромонтажников и сварщиков в Москве стали больше на 12,5% за год. Сфера IT оказалась лишь на пятом месте: там зарплаты выросли на 11,9%.

"Какую стратегию выбрать инвестору при коррекции рынка?"

- 25 ноября 2024, 16:06

- |

Приветствую своих подписчиков и читателей! 🔔

После прошедшей недели, наш рынок потерял -5,77%📉, т.е. больше 1% каждый рабочий день.

Такой быстрый темп вызван туманностью на фоне геополитических событий. Байден к завершению своего срока, еще продолжает накаливать ситуацию, а с другой стороны все внимание инвесторов настроено на участников будущей команды Трампа. Мы наблюдаем два незавершенных процесса и площадки рынка в туманности.

Какую стратегию выбрать инвестору в такой обстановке?

1️⃣ Если у вас стратегия основана на долгосроке, свои ставки надо сделать на проверенные компании, которые сейчас являются аутсайдерами рынка.

На запас сегодня докупил себе акции застройщика ПИК🏘️ за 464 руб. Выбор не случайный.

Применил другой свой метод «искусственный гэп», т.е. прошлая сделка была за 599 р. Итог: дешевле на 25,2%🔥

Застройщики находятся под давлением высокой ключевой ставки, поэтому идет «охлаждение цен квартир». Однако по прогнозу ЦБ, к концу года цены на жилье могут вырасти чуть выше инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал