Полюс Золото

Главным драйвером акций Полюса может стать ожидаемый рост золота - Газпромбанк

- 29 июля 2020, 14:07

- |

Поддержку золоту оказывает ряд факторов, включая масштабное смягчение монетарной политики и геополитическую напряженность, благодаря чему его перспективы значительно улучшились (более подробно в отчете от 27 июля «Золото: цена растет на фоне пандемии; мы повышаем наши прогнозы»).

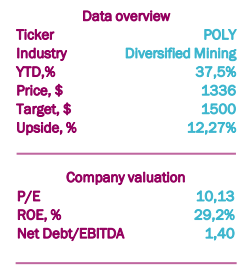

«Полюс» по-прежнему привлекательный вариант, чтобы сделать ставку на золото. Исходя из ожидаемого нами роста цены золота, мы повышаем наш финансовый прогноз по Полюсу. Мы прогнозируем EBITDA на уровне 3 358 млн долл. (+25% г/г) и 3 838 млн долл. (+14% г/г) в 2020 г. и 2021 г. соответственно. В ходе недавней телеконференции по производственным результатам за 2К20 менеджмент подтвердил плановую добычу на уровне 2,8 млн унц. Напомним, что и ранее менеджмент предполагал умеренный риск снижения целевого производственного показателя из-за вспышки COVID-19 на Красноярской бизнес-единице, на долю которой в 2019 г. пришлось 64% от общего объема производства компании.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Полюс, вспомним 2008?

- 27 июля 2020, 21:48

- |

Исторический Максим по ЗОЛОТУ / Ставка ЦБ снижена до 4,25% / Что будет с Рублем, Евро и Тенге?

- 27 июля 2020, 18:12

- |

Золото обновило исторический максимум, утянув за собой золотодобытчиков - Финам

- 27 июля 2020, 17:04

- |

Подрастает сегодня и ГМК «Норникель», правда, непонятно с чем связан рост. То ли бумаги отыгрывает формирование комиссии, то ли поддерживают подвижки в оспаривании штрафа, то ли в рамках роста цветных металлов.

Тренд есть, им стоит пользоваться, но пользоваться с умом. Тем, кто не успел войти в низколиквидные ценные бумаги, не стоит делать это сейчас.Кабаков Ярослав

ИК «Финам»

Ажиотаж в акциях золотодобытчиков в итогах недели

- 25 июля 2020, 10:27

- |

Самая оперативная информация в моем Telegram «ИнвестТема» и Вконтакте

Нефти не хватило каких то 40 центов, для закрытия мартовского гэпа. Отметка в 44$ за баррель выступает уровнем сопротивления, для пробития которого нужны новые драйверы.

Доллар, после неудачного начала недели, компенсировал потери и закрылся вблизи отметки в 72 рубля. Американская валюта выглядит устойчиво. Зона 68-70 сформировала хороший уровень поддержки, от которого можно играть на повышение.

В центре ажиотажа на неделе оказались акции золотодобытчиков. После проблем с собственниками и приличной просадки, возобновили рост акции Petropavlovsk +45,3%. Подтягиваются и Полюс со своими +14,8%, и Polymetal +15,2%.

Оживились ритейлеры. X5 прибавляет +10,6%, а Магнит в преддверии отчетов за второй квартал также добавляет +10,8%.

Уверенно себя чувствуют бумаги ВТБ, которые растут на +9,1%. Из значимых новостей появилась информация от ЦБ о возможном сокращении дивидендных выплат. На этом фоне еще более странно выглядит рост акций банка. Сбербанк растет более скромно +3%.

ИнтерРАО отчиталась по РСБУ за первое полугодие. Чистая прибыль за период выросла на 26,5%, а вот выручка сократилась более чем в 2 раза. Это не помешало отыграть отчетность и запрыгнуть к лидерам недели +14%.

А вот сосед из сектора энергетики Русгидро одна из немногих закрылась в красной зоне, -2,1%. Поводом для слабой динамики послужила новость об увеличении инвестиций почти в 3 раза до 171 млрд рублей. Инвесторы негативно восприняли информацию.

На этой неделе разобрали операционные результаты Русагро и Детского мира. Продолжили изучать компании США. На предстоящей неделе выйдут разборы отчетов по МСФО нескольких крупных компаний России и еще много полезной информации.

Всем хороших выходных!

ПОЛЮС. Коллаж.

- 24 июля 2020, 18:43

- |

Собственно, без слов. Итак все понятно.

А помните сколько стоили акции на HH по золоту в 2011г.?))

Сам удивился.

Полюс золото

- 24 июля 2020, 13:28

- |

Рынок алмазов выглядит слабо, так и не нащупав признаки восстановления - Промсвязьбанк

- 21 июля 2020, 18:02

- |

Рынок алмазов выглядел слабо, так и не нащупав признаки восстановления. Добыча «Алроса» в 1П снизилась на 22% г/г, продажи упали на 47% г/г. Компания была вынуждена снизить целевые объемы добычи с 34,2 млн карат до 32 млн карат.Промсвязьбанк

Улучшение сантимента в отношении промышленных металлов компенсировалось негативным информационным фоном вокруг Норильского никеля.

Общей тенденцией стало снижение CAPEX и оптимизация издержек.

«Полюс». Рост цен на золото себя не исчерпал, спрос на защитные активы сохраняется, что выступает катализатором увеличения стоимости акций золотодобытчиков.

( Читать дальше )

Полиметалл в роли догоняющего - КИТ Финанс Брокер

- 21 июля 2020, 16:55

- |

Полиметалл демонстрирует сильные финансовые и операционные показатели. Выручка по итогам I кв. 2020 г. выросла на 7% по сравнению с аналогичным периодом прошлого года – до $494 млн на фоне роста цен на золото. Компания публикует финансовые результаты раз в пол года, что в свою очередь может привести к положительной переоценке акций после выходя финансовой отчётности – 25 августа 2020 г.

( Читать дальше )

Акции Полюса упадут в цене (в перспективе на 50%): мнение эксперта

- 21 июля 2020, 12:56

- |

Сейчас я ожидаю падения цен на золото и читатели задают закономерный вопрос: чего ждать от акции золотодобывающих компаний (равно как и компаний, добывающих другие ценные металлы: серебро, никель, платину и т.д.). В частности интересовались моим мнением относительно акций Полюса. Про Норникель я писал чуть раньше. Если интересно — читайте, пожалуйста, статью прогноз: акции Норникель упадут на 50% в 2020-2021 гг.

Проблема многих компаний и руководителей, которые стоят у руля в том, что они забывают в период эйфории о цикличности, ибо за ростом цен всегда следует их падение. Это базовое правило экономики. Поэтому как раз сейчас, на пике, стоит задуматься о том, что руководство будет делать, например, с прибылью, с с дивидендами, когда цены на бумаги пойдут вниз.

До каких пределов может опуститься цена? Я жду как минимум 50% коррекцию с нынешних 14.000 до 7.000. По времени это может занять год-два, а может случиться за несколько месяцев. Рынок есть рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал