Портфель инвестора

Инвестор, будь готов к сложным временам

- 21 января 2024, 10:43

- |

Thinking Ahead Institute, 2022. Распределение активов среди ТОП-500 управляющих активами, среди ТОП-100 владельцев активов и среди ТОП-7 стран с наибольшими пенсионными накоплениями (от $1 трлн)

Теперь встает вопрос, действительно ли такое распределение активов оптимально, имеет ли смысл частному инвестору поучиться у профессиональных управляющих и институциональных владельцев имущества (то есть среди ТОП-100 владельцев активов нет отдельных людей, это все различные фонды исполинских размеров)?

Чтобы ответить на этот вопрос, необходимо понимать специфику: а какова цель инвестора или управляющего? Когда мы смотрим на усредненные цифры, то и все цели у нас перемешиваются. И все же, можно выделить три типовые цели:

- Во-первых не потерять / потерять немного;

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 73 )

Снова коррекция? Итоги инвестиционной недели.

- 20 января 2024, 23:41

- |

Вновь закончилась торговая неделя, уже третья в 2024 году. Я стараюсь вести статистику своего инвестирования, собственно для чего и создан этот канал. Ведение канала меня дисциплинирует и порой мотивирует.

Ну перейдем собственно к моему отчету:

Неделя, у меня, выдалась очень плотной на события, поэтому пополнение портфеля произвел не сразу, а к середине недели, на стандартные 3 000 руб.

( Читать дальше )

Итоги 4-х лет инвестиций в российский рынок

- 20 января 2024, 11:06

- |

Пусть это будет первый пост на данном ресурсе.

В начале февраля 2020 года начал инвестировать в акции. Начинал с небольших вложений, тренировался, смотрел, наблюдал. Теперь суммы значительно возросли. И за прошлый год дивидендов было больше чем всё, что я внёс в 2020 году на брокерский счёт.

Увеличение внесений произошло из-за роста зарплаты. Как не странно, но кризис 2020 и СВО 2022 года на мою карьеру повлияли положительно. В 2020 году стало нормальным работать удалённо. И многие компании изменили свою политику, чтобы привлекать удалённых сотрудников. А в 2022 году рынок IT пришёл в движение из-за «испуганных патриотов», уехавших в страны, «которые не воюют с соседями». Поэтому освободилось множество вакансий. Абсолютных цифр портфеля я показывать не буду, хотя они мне очень нравятся.

Итог 4-х лет можно показать одной картинкой:

На данный момент портфель немного обгоняет MCFTRR (Индекс МосБиржи полной доходности «нетто»). Так же на графике видно, что стоимость портфеля со временем начинает отрываться от вложений.

( Читать дальше )

Ежедневные покупки на брокерский счёт...

- 20 января 2024, 09:38

- |

Так уж сложилось, у меня, как долгосрочного инвестора, я стараюсь покупать активы в портфель 💼 на ежедневной основе. В этом случае будет действовать принцип регулярности. В портфеле увеличивается количество акций, соответственно растут дивидендные выплаты. Моя цель по дивидендам около 3 млн в год. Задача на данном этапе выполнена на 55% или 1610981 руб.

Получается мне необходимо удвоить свой портфель, что бы добиться поставленной цели.

В 2023 году я портфель свой удвоил, а вот в 2024 году я сомневаюсь, что будет такой результат. И вообще 23 год в ближайшем будущем может не повториться. Но это никак не отменяет моих целей.

Итак, третья неделя инвестирования подошла к завершению. Что купил на этой неделе.

Вторник 16 января

1. Лукойл -2 шт

2. ОФЗ 26244 -1 шт

3. ХайТэк 1Р1 — 1 шт

4. TMOS ETF — 46 шт

Четверг 18 января

1. Сбербанк ап — 130 шт

2. ХайТэк 1Р1 — 3 шт

3. ЛаймЗайм 03 — 1 шт

4. TMOS ETF — 3 шт

На 3 неделе покупок было не густо. Не следующей неделе должны поступить основные дивиденды от Татнефти и Роснефти. Примерно около 180 тыс рублей. Соответственно всё пойдёт на приобретение акций Сбербанка.

( Читать дальше )

ТИНЬКОФФ, ГДЕ НАШИ ДИВИДЕНДЫ???

- 19 января 2024, 20:08

- |

Нет, это уже выходит за все рамки приличия. Где наши дивиденды-то? НРД выплатил всем брокерам дивиденды по заблокированным акциям в рублях еще 14 декабря с крайним сроком поступления денежных средств брокерам 21 декабря. Прошел месяц, Сбер и КИТ Финанс уже давно перевели всё людям, а вы на каком основании еще держите наши деньги у себя?

Подписывайтесь на канал, ставьте лайк и не забывайте писать комментарии. А самые важные новости быстрее всего выходят на канале в Telegram, подпишитесь.👍

По традиции начнем с новостей

Дочка АФК Системы Cosmos Hotel Group построит курорт с пятизвездочным отелем на берегу Каспийского моря в Дагестане. Строительство начнется не раньше 2025 года, а объём инвестиций составит порядка ₽5 млрд, рассказал президент компании Александр Биба. Большой спрос на премиальные отели есть также на Алтае и в Подмосковье, Cosmos Hotel Group видит в этом направление для развития, отметил отп-менеджер.

Cosmos Hotel Group планирует к 2026 году занять 15-20% российского гостиничного рынка. Сейчас доля компании составляет около 10%. Выручка Cosmos Hotel по итогам 9 месяцев 2023 года достигла до ₽9,1 млрд, увеличившись в 2,3 раза. OIBDA в 3,4 раза, до ₽3,3 млрд. Среднегодовая загрузка отелей компании в 2023 году составила 59%.

( Читать дальше )

Обзор состава портфеля с долями по акциям

- 19 января 2024, 06:46

- |

Обзор моего инвестиционного портфеля с долями по акциям, секторам экономики и общее состояние на текущий момент. Обо всем по порядку, погнали!

Портфель

- Акции – 95,86%

- ETF/ПИФ – 2,67%

- Рубли – 1,38%

- Валюта – 0,09%

- Общая сумма ≈ 1 364 181 рублей

Доходность по XIRR – 30,63%.

Доходность по XIRR оценивает результаты денежного потока, а именно сумму инвестиций, полученного дохода (изъятого со счета) за период и суммы остатка на конец. Таким образом, доходность по XIRR соответствует проценту депозита, который бы принес такой же результат за равный период времени. Учет инвестиций веду на платформе Интелинвест.

Акции ТОП-5

- Сбербанк-п – 294 044 руб (21,55%)

- Текущая прибыль – 118 595 руб (67,64%)

- Лукойл – 198 795 руб (14,57%)

- Текущая прибыль – 60 674 (43,93%)

- ФосАгро – 190 876 руб (13,99%)

- Текущая прибыль – -4 765 руб (-2,44%)

- Роснефть – 158 258 руб (11,6%)

( Читать дальше )

Дело пошло !!! Выбросил из портфеля второй эшелон.

- 18 января 2024, 11:40

- |

Пол года в портфеле лежали и тянули на дно: Ижсталь, Абрау-Дюрсо, Завод Диод, вчера выбросил их и сразу портфель начал приносить доход.

Остался шлак в виде Газпрома и Яндекса, пока наблюдаю, вроде эти компании чем то известны, но пока не проявили себя в моем портфеле.

Портфель виртуальный, настоящие денежки в такие времена лежат в матрасике, есть пить не просят.

6 миллионов с нуля за 3 года

- 17 января 2024, 20:39

- |

6 миллионов с нуля за 3 года

Сегодня не будет кульбитов виртуозного трейдинга, инсайдерской торговли и прочих высокомаржинальных способов обогащения.

Расскажу о своём скучном, скромном, но вместе с тем довольно эффективном способе обогащения: покупке и удержании активов в долгосрок.

Начинал я инвестирование в 2021-м году, а подробно подводить итоги я начал с апреля 21-го года. Рост портфеля за период:

Основой портфеля были и остаются акции, как наиболее прибыльный инструмент на фондовом рынке, их доля в портфеле колеблется от 70% до 90%, на данный момент около 70%.

( Читать дальше )

СБЕР и мой портфель взяли рекордную планку по прибыли

- 17 января 2024, 20:11

- |

Сегодня СБЕР опубликовал хороший финансовый отчёт за 12 месяцев 2023 года, из которого ясно, что исторический рекорд по чистой прибыли побит и банк заработал почти 1.5 трлн. рублей (1.493 трлн. если быть точным, предыдущий рекорд был установлен по итогам 2021 года и прибыл тогда составила 1.251 трлн. рублей).

На основе этих данных можно рассчитать размер дивидендов за 2023 год, которые составят 32,88 рубля на акцию. По текущим ценам это соответствует 11,8% дивидендной доходности.

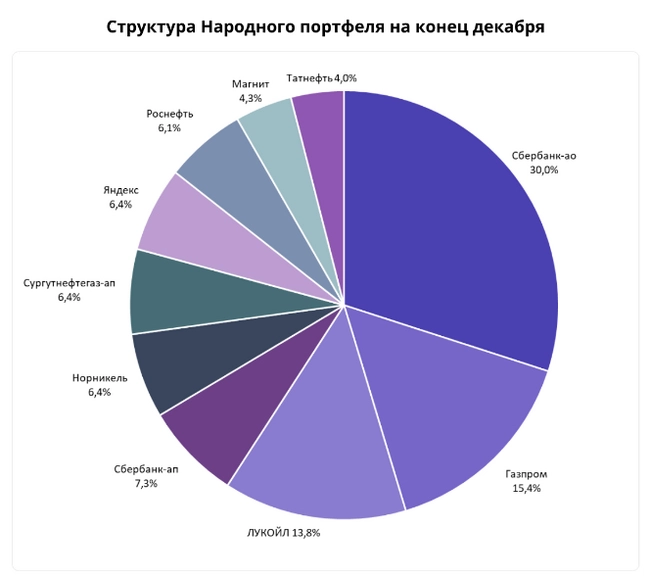

Акции СБЕРа, на данный момент, являются самыми популярными среди инвесторов и обгоняют Газпром и Лукойл вместе взятые:

Мой портфель

( Читать дальше )

Какая цель для вашего портфеля инвестиций?

- 17 января 2024, 15:30

- |

Какая цель для вашего портфеля инвестиций?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал