Портфель инвестора

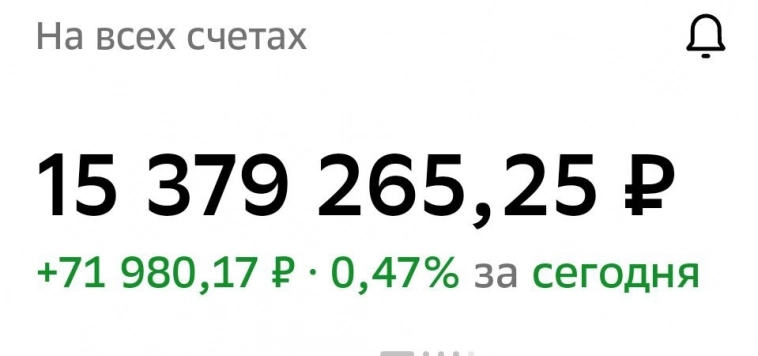

Продолжаю инвестировать в фондовый рынок Российской Федерации 🇷🇺 #201 неделя инвестирования. Портфель 15 млн 379 тыс ру

- 05 ноября 2024, 18:56

- |

Сегодня должны состояться выборы президента США.

Нам в принципе всё равно, кто у них придёт к власти.

Но вот для фондового рынка более предпочтительнее будет Трамп.

С этим парнем у нас останется хоть какой-то шанс на восстановление фондового рынка.

Ну а я, дабы не упустить рост индекса ММВБ продолжаю инвестировать в фондовый рынок нашей любимой Российской федерации .

Портфель долгосрочного инвестора!

Сумма: 15 млн 379 тыс рублей

Доходность портфеля – 16,1%

ТОП-3 компании в портфеле

Лукойл- 11 млн 296 тыс (73,11%)

Татнефть — 2 млн 368 тыс(15,34%)

Роснефть- 567 тыс (3,67%)

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Доходность долгосрочного накопительного портфеля. 2г6м и 6 дней

- 05 ноября 2024, 18:48

- |

Топ-5 активов по стоимости и их доля в общем портфеле:

- AMZN (Amazon.com Inc): 9,55% портфеля

- META (Meta Platforms Inc): 8,97% портфеля

- TXRH (Texas Roadhouse Inc): 5,97% портфеля

- CPNG (Coupang Inc): 4,90% портфеля

- JD (JD.com Inc): 4,86% портфеля

2. Доходность с начала года (YTD) портфеля по сравнению с эталоном:

- Доходность портфеля YTD: 26,80%

- Доходность индекса S&P 500 YTD: 21,14%

Портфель превзошел индекс S&P 500 на 5,66% с начала года, что свидетельствует о сильной производительности по сравнению с рынком.

Рекомендации:

Распределение акций:

- Портфель показывает высокую концентрацию в акциях крупных технологических компаний и акциях сектора потребительских товаров циклического спроса, что указывает на ориентацию на рост.

- Диверсификацию можно улучшить за счет включения более защитных секторов (например, потребительских товаров повседневного спроса или коммунальных услуг) для снижения волатильности.

( Читать дальше )

Лукойл оторвался от Газпрома в портфелях инвесторов

- 05 ноября 2024, 18:17

- |

Частные инвесторы продолжили сокращать свою долю в акциях Сбербанка , одновременно увеличивая вложения в бумаги Лукойла и ТБанка . Согласно данным Московской биржи, в октябре вес акций Сбера вобщем портфеле физлиц опустился до 31%, в то время как в июле он составлял 34%.

За октябрь доля Лукойла выросла на два процентных пункта до 17%, практически удвоившись с весны 2023 г. Тем самым, Лукойл упрочил свое второе место в портфелях частных инвесторов.

Также была увеличена доля в акциях ТБанка, которая выросла до 4%, сравнявшись с такими бумагами как Полюс и Норникель.

💼Итоги октября 2024 г: +3,9% на акциях. Обзор спекулятивного портфеля

- 05 ноября 2024, 16:40

- |

Октябрь закончился, и пришло время подвести итоги месяца на российском рынке. Каждый месяц я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом.

Спекулятивный портфель с 11 июля 2022 г.:

• Текущая часть: 3 896 921,87 руб.

• Результат за месяц +146 258,69 руб.

• Доходность портфеля: +387,2%

Этот месяц стал для меня одним из самых напряженных за последний год. С начала месяца я занимал короткие позиции по акциям Норильского никеля, Системы и Сегежи.

Уже 3 октября на фоне роста цен на нефть из-за эскалации на Ближнем Востоке и девальвации рубля, индекс МосБиржи с локального дна вырос за 2 дня более чем на 2,5%. В итоге, мне пришлось быстро закрыть позицию. Я начал покупать акции Лукойла вслед за ростом цен на нефть в рублях, но получил два стопа подряд на фоне разворота рынка.

После этого я открыл короткие позиции по акциям Самолёта, Мечела и Сбера. Только позиция вышла в плюс, с позитивным заявлением вышел зампред ЦБ Заботкин, после которого индекс МосБиржи вырос за 3 дня почти на 4%. В результате чего сработали мои стопы, где-то мне частично удалось выйти руками. Но по Сберу я снял стоп, в ожидании того, что реакции на слова временная и основания для смягчении ДКП – нет! Таким образом, получил убыток в размере 2-х стопов.

( Читать дальше )

Всё плохо! Ставка, Геополитика, Санкции, Перспективы. Стоит ли инвестировать на нашем фондовом рынке?

- 05 ноября 2024, 16:10

- |

Всё, что написано ниже, не является индивидуальной инвестиционной рекомендацией, а является личным мнением.

Итак, сегодня ноябрь 2014 года. Все ли помнят, что тогда обсуждалось на рынке? Напомню вкратце: «Всё плохо! Разругались с западом, ставка ЦБ растёт, курс доллара растёт, на нас накладывают санкции, перспективы развития страны туманны, скоро нас совсем отрежут от мира, погибаем особенно сильно!» и т.д.

Ничего не напоминает?

А теперь я хочу показать Вам, что бы было с вашими деньгами, если вы тогда решили вложить 1 миллион рублей в ТОП-10 компаний Индекса Мосбиржи на тот момент или же решили держать деньги на вкладах.

Не спешите закрывать статью. Для начала посмотрите, кто был в ТОП нашего индекса.

Итак, всеми «любимые»:

ВТБ, Газпром, Норникель, Магнит, Сургутнефтегаз обычка, Новатэк и даже МТС.

И действительно любимые:

Сбер, Лукойл, Роснефть.

Все графики ниже с учётом инфляции. Состав портфеля не менялся. Положили и забыли.

( Читать дальше )

Дивиденды за октябрь 2024 года. Цель выполнила досрочно

- 05 ноября 2024, 14:58

- |

От российских компаний пришли дивиденды и купоны на сумму 20 755 рублей (см фото).

От иностранный компаний на счет в IB пришло почти $4.

В сумме за октябрь поступило 21 120 рублей, что на 57% выше, чем в прошлом месяце и в октябре прошлого года (~13 500 рублей).

Суммарно за 10 месяцев 2024 года пассивный доход с инвестиций в фондовый рынок составил 183 187 рублей. Таким образом, досрочно мне удалось достичь своей цели — заработать за 2024 год 180 000 рублей пассивного дохода.

Достигла я этого за счет увеличения доли облигаций в портфеле, которые сейчас превышают 30% от капитала, а также за счет регулярных усреднений позиций по имеющимся активам.

На следующий год ставим более амбициозные цели — 30 000 рублей в месяц в среднем. Как думаете, реально осуществить?

Тактический взгляд: рентный портфель облигаций в рублях. 5 ноября 2024

- 05 ноября 2024, 12:13

- |

Сохраняем позитивный взгляд на долговой рынок в рублях. Состав портфеля оставляем без изменений.

Главное

• Ключевая ставка — 21%, возможно повышение до 23% в декабре.

• Недельная инфляция ускорилась с 0,2% до 0,27% неделей ранее — негативно.

• Макродрайверы: рост портфелей кредитов в октябре ожидаем ниже, чем в сентябре, PMI промышленности вышел в небольшой плюс — умеренно негативно.

• Рубль порядка 97 за доллар — начал влиять на инфляцию, негативно.

• Нефть Urals около $70 за баррель — нейтрально.

В деталях

Показатели октябрьской инфляции продолжили ухудшаться — умеренно негативно. Вероятно, итоговая инфляция в октябре составит 0,8% — это на 0,5% больше нормы, но вместе с тем на уровне сентября, что, на наш взгляд, умеренно негативно. Напомним, нормой считаем средний показатель за 2016–2019 гг., когда инфляция была близка к цели ЦБ в 4%.

Это вероятно будет еще одним аргументом для регулятора в пользу повышения ключевой ставки в декабре. Сохраняем умеренно позитивный взгляд на рынок в долгосрочной перспективе, так как к 2026–2027 гг. ожидаем постепенное снижение доходностей длинных ОФЗ с более чем 17% до 9–11%.

( Читать дальше )

Тактический взгляд: среднесрочный портфель облигаций в рублях. 5 ноября 2024

- 05 ноября 2024, 12:03

- |

Сохраняем позитивный взгляд на долговой рынок в рублях. В портфеле меняем Газпром, Европлан и Евроторг (эмитент Ритейл Бел Финанс) на ВУШ, Джи-Групп и O’КЕЙ.

Главное

• Ключевая ставка — 21%, возможно повышение до 23% в декабре.

• Недельная инфляция ускорилась с 0,2% до 0,27% неделей ранее — негативно.

• Макродрайверы: рост портфелей кредитов в октябре ожидаем ниже, чем в сентябре, PMI промышленности вышел в небольшой плюс — умеренно негативно.

• Рубль порядка 97 за доллар начал влиять на инфляцию — негативно.

• Нефть Urals около $70 за баррель — нейтрально.

• Включаем ВУШ и Джи-Групп с низким долгом, O’КЕЙ на рекорде в I полугодии 2024 г.

В деталях

Показатели октябрьской инфляции продолжили ухудшаться — умеренно негативно. Вероятно, итоговая инфляция в октябре составит 0,8% — это на 0,5% больше нормы, но вместе с тем на уровне сентября, что, на наш взгляд, умеренно негативно. Напомним, нормой считаем средний показатель за 2016–2019 гг., когда инфляция была близка к цели ЦБ в 4%.

( Читать дальше )

КИТ Финанс: Модельный портфель: текущий состав

- 05 ноября 2024, 11:37

- |

Из важных корпоративных событий по бумагам в портфеле отметим:

▫️Сбер представил финансовые результаты по МСФО за 9М2024 года.

Чистая прибыль +6,8% г/г до 1,23 трлн рублей. При этом в 3К2024 года рост чистой прибыли резко снизился до – 0,1%, а резервы под кредитные убытки выросли до 125,9 млрд рублей с 48 млрд в 3К2023 года. Чистые процентные доходы увеличились в 3К2024 год на 14,1% г/г до 762,1 млрд рублей, всего за 9М2024 их рост составил 19% г/г, достигнув 2,17 трлн рублей. Чистая процентная маржа #SBER составила 5,86% в 3К2024 года (+2 б.п. кв/кв). Рентабельность собственного капитала (ROE) = 25%, что выше средних исторических значений.

▫️Яндекс представил финансовые результаты по МСФО за 9М2024 года.

Выручка выросла на 37,4% г/г, достигнув 754,4 млрд рублей. Выручка в сегменте “E-commerce, райдтех и доставка” показала рост на 39% г/г, достигнув 403,4 млрд рублей, при этом доля данного сегмента в структуре выручки составляет 53,5%. Выручка в сегменте “Поиск и Портал” выросла на 31% г/г, достигнув 310,9 млрд рублей.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 05 ноября 2024, 11:37

- |

Открываем новую позицию в нашем портфеле:

Сургутнефтегаз, привилегированные акции

Позиция: лонг

Цель: 60 руб.

Потенциальная доходность: 7%

Добавляем в наш портфель привилегированные акции Сургутнефтегаза. В условиях ослабления рубля, покупка этих бумаг при любой фазе рынка выглядит оправдано. Ближайшая цель — закрытие дивидендного гэпа, образовавшегося еще летом этого года.

Не является инвестиционной рекомендацией.

#нашпортфель

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал