Прогноз по акциям

Стоит ли покупать Русал сейчас?

- 30 августа 2022, 13:21

- |

Внезапно для всех Русал, который не платил дивиденды с 2017 года, объявил о выплате промежуточных дивидендов за I полугодие 2022 года. Интересны ли акции к покупке по текущей цене? Давайте разбираться.

Первое полугодие для Русала выдалось непростым, даже несмотря на резкий рост алюминия в марте.

В первом полугодии производство алюминия выросло на 1% г/г, до 1 891 тыс. т, благодаря запуску Тайшетского завода в декабре 2021 года. Производство глинозема упало на 20% г/г из-за потери Николаевского глинозёмного завода, который находится на территории Украины, а также из-за прекращения австралийского совместного предприятия в Queensland Aluminia. Компании приходится закупать глинозём, что сказывается на себестоимости. Прочие затраты выросли на 42%, что неудивительно с учетом высоких цен на логистику, а также с учетом снижения доступности расходных материалов в условиях санкций.

( Читать дальше )

- комментировать

- Комментарии ( 12 )

RAZB0RKA отчета СЕГЕЖА по МСФО за 2022 год. А что там с дивидендами?

- 30 августа 2022, 13:18

- |

СЕГЕЖА заняла 1 место в рейтинге интересов подписчиков моего канала опередив в 3 раза OZON и в 4 раза ТИНЬКОФФ

С момента выхода отчета СЕГЕЖА за 1 полугодие — сделаны наверно уже десятки обзоров от блогеров и инвест.домов

Почти все авторы сходятся во мнении, что отчет плохой

Но что такое «плохой» и «хороший» в нынешние времена?

- Доллар скачет вверх до 120 руб и вниз до 50 руб

- Введены эмбарго на покупку российских товаров

- Затруднены расчеты с недружественными странами

На мой взгляд, действовшая ранее система координат оценки результатов компаний сильно «повреждена»

Предлагаю учитывать это, при обзоре результатов СЕГЕЖА за 1 полугодие 2022

( Читать дальше )

ГК Самолет: продолжает лететь к намеченной цели

- 30 августа 2022, 10:15

- |

📈 Выручка компании с января по июнь выросла на 99% (г/г) до 66,3 млрд руб. Доступная ипотека – ключевой драйвер роста выручки девелоперов. А учитывая, что доля контрактов, заключённых с участием ипотечных средств, у Группы Самолет по итогам отчётного периода составила 73,3%, динамика активности на ипотечном рынке очень важна. При этом, что важно — значительная часть их предложения подпадает под условия льготных программ и приходится, пожалуй, на самый платежеспособный регион страны, Москву и Московскую область.

📈 Скорректированный показатель EBITDA увеличился в отчётном периоде на 125% (г/г) до 18,3 млрд руб., благодаря сильному росту операционных доходов, при этом рост себестоимости удалось сдержать.

📊 Конкуренты в лице ЛСР и Эталон ранее уже опубликовали свои операционные результаты – продажи первого увеличились на 12,8% (г/г), а продажи второго и вовсе сократились на 29% (г/г). Группа «ПИК» ещё не представила свои результаты, но её менеджмент отмечал, что они не сильно будут отличаться от прошлогодних – в 2021 год девелопер нарастил выручку на 28%. Но уже сейчас можно сделать вывод, что

( Читать дальше )

🍷 Белуга Групп (BELU) - обзор отсчета компании за 1П 2022г

- 30 августа 2022, 09:35

- |

▫️Выручка TTM:86 млрд

▫️EBITDA TTM: 14 млрд

▫️Чистая прибыльTTM: 5 млрд

▫️Net debt/EBITDA: 1,8

▫️P/E fwd 2022: 8

▫️fwd Дивиденд 2022: 5%

👉 Все обзоры: t.me/taurenin/651

👉 «Белуга Групп» — одна из лидирующих компаний российского алкогольного рынка, стратегическим направлением деятельности которой является выпуск ликероводочной продукции.

✅ В 1П 2022г компания показывает очень сильные результаты. Выручка компании увеличилась на 37% г/г, EBITDA на 94% г/г, чистая прибыль на 97% г/г. Наблюдается сильный рост маржинальности компании (17% по EBITDA и 5,5% по чистой прибыли). Операционные KPI компании также показывают рост: общие отгрузки алкогольной продукции увеличились на 14 г/г, количество магазинов Винлаб выросло до 1234, а сопоставимый трафик увеличился на 4% г/г.

( Читать дальше )

Реализация стратегии Белуги выступает драйвером роста котировок

- 30 августа 2022, 08:56

- |

Белуга отчиталась за 1-ое полугодие.

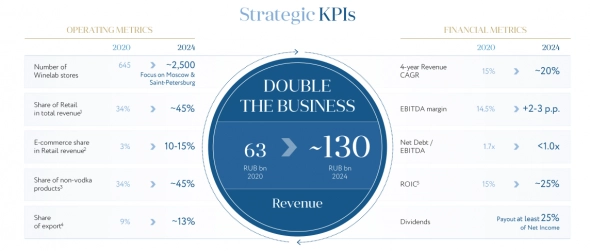

В мае прошлого года Белуга опубликовала стратегию до 2024 года, основные цели которой сводятся к удвоению показателя выручки до 130 млрд рублей и росту маржинальности на 2-3 п.п.

Стратегия отработала чуть больше года, к чему пришли?

Выручка

Для такого результата по выручке в 2024 году нужно держать CAGR на уровне 19,7% 2021-2024 годы, в 2021 году было 18,4% — меньше необходимого уровня. Необходимо было развиваться чуть быстрее: 2022 — 2024 год темп роста выручки должен составлять 20%.

Первое полугодие вышло с запасом, выручка выросла на 36,7%. Выручка от дистрибуции алкогольной продукции выросла на 34% до 27,6 млрд, а ритейл-сегмент на 53% до 21,7 млрд рублей.

( Читать дальше )

Фосагро - пик цикла «за углом»

- 30 августа 2022, 08:23

- |

Одной из самых устойчивых компаний на нашем рынке в 2022 году является Фосагро. Крупнейшему производителю удобрений удалось не только сохранить десятки процентов капитализации после событий февраля, но и существенно прибавить в финансовых потоках. Сегодня разбираемся с ними и тем, что нас ждет «за углом».

Итак, выручка Фосагро за первое полугодие 2022 года выросла на 90,9% до 336,5 млрд рублей. Высокая себестоимость производства у зарубежных конкурентов вытесняет их с рынка, заставляя приостанавливать заводы. Однако причина такого роста не в этом. Те же объемы продаж минеральных удобрений выросли всего на 10,2% до 5,7 млн тонн.

( Читать дальше )

Акции АФК Система могут подняться до 21 рубля - Промсвязьбанк

- 29 августа 2022, 21:23

- |

АФК Система по итогам 2 квартала 2022 года нарастила выручку на 20% г/г — до 213,8 млрд рублей. Скорректированная OIBDA составила 85,8 млрд рублей — показатель увеличился на 46,8% г/г. Рентабельность по скорр. OIBDA составила 40,1% против 32,5% во 2 квартале 2021 года. Скорректированный чистый убыток в доле АФК по итогам 2 квартала достиг 10,8 млрд рублей против 3,4 млрд рублей убытка годом ранее. CAPEX Системы составил 29,7 млрд рублей против 36,6 млрд рублей во 2 кв. 2021 г. — из-за переноса сроков реализации части инвестпроектов портфельных компаний. Финансовые обязательства корпоративного центра выросли на 14,3% г/г — до 240,1 млрд рублей — в связи с размещением рублевых облигаций и привлечением новых кредитных линий.

( Читать дальше )

Татнефть отказалась от шинного бизнеса

- 29 августа 2022, 17:07

- |

Татнефть, одна из крупнейших нефтедобывающих компаний России, представила отчет по итогам первого полугодия 2022 года.

✅ Выручка компании выросла на 42% за полугодие, при этом затраты и расходы выросли значительно меньше — на 22%.

✅ Чистая прибыль выросла на 45% и составила 133,2 млрд рублей. Однако негативное влияние на прибыль оказал убыток от курсовых разниц, который составил 62 млрд рублей.

✅ Уже в третьем квартале Татнефть приобрела несколько компаний по нефтепромысловому сервису. Стоимость приобретений составила 19,3 млрд рублей.

⚠️ Во втором квартале 2022 года Татнефть продала свой шинный бизнес за 35,6 млрд рублей. По заявлениям компании, это позволит ей сконцентрироваться на ключевых стратегических проектах.

💡 Татнефть продемонстрировала отличные финансовые результаты за полугодие, которых стоит ожидать от большинства нефтяных компаний в России. Татнефть адаптирует свой бизнес к новым условиям, совершая большое количество сделок по приобретению и продаже компаний.

Также совет директоров рекомендовал выплатить половину от чистой прибыли за полугодие на дивиденды. Размер выплаты может составить 32,71 рубля на акцию, потенциальная дивидендная доходность — 7,2% за полгода.

FESCO, как мы и ожидали, сильно отчитался за 2022 H1

- 29 августа 2022, 15:22

- |

FESCO, как мы и ожидали, сильно отчитался за 2022 H1:

— Выручка +76.5% г/г (против +90.7% в предыдущем полугодии и исторического темпа +42.4%)

— EBITDA +115.2% г/г (против +443.1% в предыдущем полугодии и исторического темпа +84.4%)

— Рентабельность по EBITDA 44.3% увеличилась по сравнению с 36.3% в аналогичном квартале прошлого года

— Чистый долг сократился на 15.1 млрд рублей за отчетный период (16.1% от капитализации)

— FCF годовой +11.5 млрд руб (положительный), 12.3% от капитализации

— EV/EBITDA мультипликатор равен 1.6x при историческом 50м перцентиле 5.1x

— Потенциал роста значительно вырос и остался >200%

Операционные показатели:

— Перевалка контейнеров в ВМТП -5% г/г на фоне ухода из РФ крупных международных линейных операторов

— Перевалка генеральных грузов и нефтепродуктов в ВМТП -5% г/г

— Интермодальные перевозки +10% г/г

— Международные морские перевозки +10% г/г

— Каботажные морские перевозки +9% г/г

Полюс - фаворит в металлургическом секторе - СберИнвестиции

- 29 августа 2022, 14:44

- |

Полюс один из самых низкозатратных золотодобытчиков в мире, что позволит компании сохранить в этом году относительно высокую рентабельность по EBITDA, которая оценивается аналитиками в размере около 60%. У компании самая низкая среди металлургических компаний чувствительность к обменному курсу. Так как аналитики прогнозируют довольно крепкий курс рубля, это делает Полюс фаворитом в секторе.

Аналитики полагают, что дивидендная политика компании, предполагающая выплаты в размере 30% EBITDA, останется в силе. Препятствий для этого сейчас нет. Полюс не объявлял дивиденды за второе полугодие, которые должны составить $548 млн, но аналитики ожидают такого решения в ближайшее время.

Акции Полиметалла предполагают больший потенциал роста по сравнению с Полюсом, но и несут более высокие риски на фоне обсуждаемого разделения активов, более высокого уровня затрат и отсутствия дивидендов в этом году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал