Прогноз по акциям

Детский мир - классическая идея в ритейле

- 29 июля 2022, 17:20

- |

Поиск идей в нефтегазовом секторе — самом популярном в РФ, становится похожим на игру в сапера. В отсутствие финансовой отчетности сделать выбор крайне трудно. Санкции, низкий курс доллара и схлопывание экспорта, только добавляют неопределенности. На этом фоне классический ритейл может стать тихой гаванью. Тот же Детский мир продолжает радовать нас своими отчетами, один из которых мы сегодня рассмотрим.

Итак, общий объем продаж (GMV) вырос за полугодие на 9,7% до 89,3 млрд рублей. Компании удалось перестроить логистические цепочки и сохранить положительную динамику продаж. Онлайн сегмент занимает 28,9% от общих продаж Группы. За 6 месяцев его продажи увеличились на 13,4% до 25,8 млрд рублей. А вот второй квартал отметился небольшим снижением.

💬 Высокая конкуренция в цифровом сегменте со стороны Ozon и Wildberries, не дают нарастить маржинальность, что в последствии окажет негативное влияние на рентабельность. Хотя руководство компании ожидает увеличения общей операционной прибыли по итогам полугодия.

В период нестабильности и сокращения покупательской способности населения, компания фокусируется на тех же онлайн-продажах. Общие продажи маркетплейса в России увеличились на 140,5% и достигли 1,4 млрд рублей. Однако магазины Детский мир также продолжает открывать. На конец периода их общее количество увеличилось на 20,9% до 1123 магазина.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Конспект: Лента комментирует планы развития и сроки расконвертации расписок

- 29 июля 2022, 12:03

- |

Гостями очередного #smartlabonline стала компания Лента. От компании на вопросы отвечали Андрей Спивак — финансовый директор и Татьяна Власова — директор по связям с инвесторами и сделкам по слиянию и поглощению.

( Читать дальше )

⛏ НЛМК: не так страшны санкции, как сильный рубль

- 29 июля 2022, 11:51

- |

На прошлой неделе мы разобрали операционный отчет ММК за 2 квартал. Сегодня рассмотрим вышедшие данные по НЛМК, еще одному металлургу из большой тройки.

В отчете мы видим снижение производства и продаж, как и у ММК:

📉Производство стали: -2% кв/кв и -4% г/г.

📉 Экспортные продажи: -33% кв/кв и -17% г/г.

📉 Продажи на «домашних» рынках: -3% кв/кв и -7% г/г

📉 Продажи на экспортных рынках: -33% кв/кв и -17% г/г

Падение продаж было ожидаемо, однако результаты нельзя назвать катастрофическими, снижение производства пока весьма символическое.

❗️Нельзя забывать, что НЛМК, в отличие от других российских металлургов, имеет производственные мощности в США и Европе. Поэтому, в сегмент «домашних» рынков, в своем пресс-релизе компания включает сбыт продукции с этих заводов на местные рынки. Так поставки на американском рынке снизились всего на 3% кв/кв, а на европейском и вовсе выросли на 20%! Вот оно конкурентное преимущество НЛМК в действии, пока другие российские металлурги останавливают отгрузки в западные страны, НЛМК вовсю продолжает там работать.

( Читать дальше )

Норникель, отчёт

- 29 июля 2022, 10:17

- |

Норникель, как один из металлургов, сегодня снизил неопределенность вокруг своих акций. Компания отчиталась о своих предварительных результатах за 2 кв. и 1 полугодие 2022 г. Как итог:

Позитив:

◾️ ГМК Норникель зафиксировал рост производства металлов по сравнению с 1 полугодием 2021 года: никель +26%, медь +18%, палладий +8%

◾️ Будучи металлургом, который, как мы уже заметили, не отличается устойчивостью на рынке, $GMKN порадовал открытостью результатов инвестору (вспомним тот же Новатэк $NVTK)

◾️ Будучи заложников рыночной турбулентности, Норникель проводит модернизацию оборудования, чтобы обеспечить выход на плановые объемы.

А теперь негатив:

◾️ Хоть мы и увидели рост, но он не отражает «силу» металлурга: в 1 полугодии 2021 были аварии и приостановка работы рудников, из-за чего и пострадали объёмы. Как итог, компания просто отработала свои «упущенные возможности».

◾️ Деятельность требует высокопроизводительной техники и запасных частей, с которыми у нас из-за санкций проблемы. Проведение форумов пока не решило эту проблему полностью как и для других роспредприятий. Однако, Норникель заявил, что нашел решение.

( Читать дальше )

🔎 Apple (AAPL) - обзор американской голубой фишки и её отчета за 2кв2022

- 29 июля 2022, 09:59

- |

▫️ Капитализация: $2,5 T

▫️ Выручка 2Q2022: $83 b (+1.9% y/y)

▫️ Опер. прибыль: 2Q2022: $23.1 b (-4.3% y/y)

▫️ Чистая прибыль 2Q2022: $19.4 (-10.6% y/y)

▫️ P/E TTM: 25.8 (fwd P/E 2022: 30)

▫️ P/B: 38

▫️ P/S: 6.6

▫️ fwd дивиденды 2022: $0,92 (0,6%)

👉 Примерно год назад делал предыдущий обзор данной компании, с финансами компании все происходит точно, как это описывалось: t.me/taurenin/70

Сегментация бизнеса 2Q2022:

📱 iPhone $40.7 b (+2.8% y/y) ➡️ 49% от выручки

💻 Mac $7.4 b (-9.8% y/y) ➡️ 8.9% от выручки

— iPad $7.2 b (-2.8% y/y) ➡️ 8.7% от выручки

— Accessories $8.1 b (-8% y/y) ➡️ 9,8% от выручки

⚙️ Services $19.6 b (+12% y/y) ➡️ 23.6% от выручки

❌ Первое, что бросается в глаза — это сильнейшее замедление темпов роста выручки и падение прибыли. Самое интересное, что некоторые сегменты бизнеса начали падать высокими темпами г/г, правда это происходит относительно высокой базы.

Я предполагаю, что это уже и есть последствия остановки QE и запуск QT. Видно, что спрос начинает остывать. Хотя, это происходит намного быстрее, чем я мог предположить.

👆 Если у нас показал такие результаты 2Q2022, то сложно представить, что будет в предстоящих 2-3 кварталах. У компании в моменте уже издержки начали расти быстрее доходов в первую очередь из-за инфляции, а из-за того, что спрос страдает — маржа «сдавливается» с обеих сторон.

( Читать дальше )

FixPrice: продолжает оставаться монополистом в сегменте низких цен

- 29 июля 2022, 00:46

- |

📈 Продажи ритейлера увеличились с апреля по июнь на 27% (г/г) до 69,2 млрд рублей, благодаря росту среднего чека и расширению торговой сети. Количество активных клиентов при этом превысило отметку в 10,5 млн чел.

( Читать дальше )

Слабый туристический сезон на юге страны стал одной из причин снижения трафика Магнита - Велес Капитал

- 28 июля 2022, 20:49

- |

Компании удалось добиться высоких темпов роста и несколько опередить наш прогноз по выручке. LFL-продажи выросли сильнее оценки благодаря лучшей динамике среднего чека. Весьма обнадеживающе выглядят и результаты июля. Компания сообщила, что рост сопоставимых продаж за текущий месяц был даже выше среднего значения за 2К при улучшении динамики трафика и сохранении сильного результата по среднему чеку. Группа существенно замедлила темпы расширения в мае, но уже во второй половине июня начала вновь их наращивать при снижении ключевой ставки. В следующие кварталы мы ожидаем более интенсивного, чем по итогам текущего отчетного периода и нашим предыдущим оценкам, расширения сети. Обычно ритейлер раскрывал финансовые и операционные результаты вместе, однако сейчас решил изменить подход. Финансовые результаты будут раскрыты вместе с аудированными результатами в августе. Наша рекомендация для акций Магнита сейчас — «Покупать» с целевой ценой 7 163 руб. за бумагу.

( Читать дальше )

Магнит притягивает деньги

- 28 июля 2022, 18:04

- |

Магнит:

МСар = ₽435 млрд

Р/Е = 9

💰Общая выручка за 3 месяца выросла до ₽579 млрд (+40%). За полгода – до ₽1,1 трлн (+39%).

💵Сопоставимые продажи (LfL) повысились за квартал на 13% из-за роста среднего чека на 15%.

💸Выручка основного формата сети – «Магнит у дома» – выросла до ₽397 млрд (+22%) за квартал. Выручка магазинов группы «Дикси» (куплен год назад) в апреле-июне составила ₽79,5 млрд.

📊Торговая площадь выросла до 9 млн квадратных метров на конец июня (+19%). Открыто более 120 магазинов против 444 годом ранее.

🔄Оборот онлайн-торговли ретейлера за 2 квартал вырос до ₽7 млрд (рост в 5 раз). За полугодие – до ₽16,5 млрд (рост в 7 раз).

📈Акции Магнита (MGNT) растут на 3%.

🔸Также ранее хорошо отчитались и другие ретейлеры: Х5 и Fix Price. Вероятно, в этом кроется относительно небольшой рост акций Магнита сегодня: бумаги уже неплохо подросли на ожиданиях инвесторов после успехов конкурентов ретейлера.

.

.Акции Altice USA. | Бизнес на интернете и телевидении. | Ставка на 5G и скоростной Wi-Fi

- 28 июля 2022, 15:24

- |

Сегодня телеком-гигант Altice USA владеет самой крупной сетью интернет в Нью-Йорке и крупнейшей сетью Wi-Fi, которая служит основой для развертывания сетей 5G.

В ближайшие годы бизнес Altice USA намерен полностью перестроиться на оптоволоконный высокоскоростной интернет со скоростью 10 гигабит в секунду.

Взлетят ли акции Altice USA, когда компания достроит собственную оптоволоконную сеть? Сможет ли 5G создать серьезную конкуренцию проводному интернету? И какие еще перспективы у этого бизнеса?

Еще из этого видео ты узнаешь:

0:17 – историю интернет провайдера Altice USA

1:08 – конкурентные преимущества

( Читать дальше )

Нижнекамскнефтехим и Казаньоргсинетез: результаты 1П2022

- 28 июля 2022, 15:13

- |

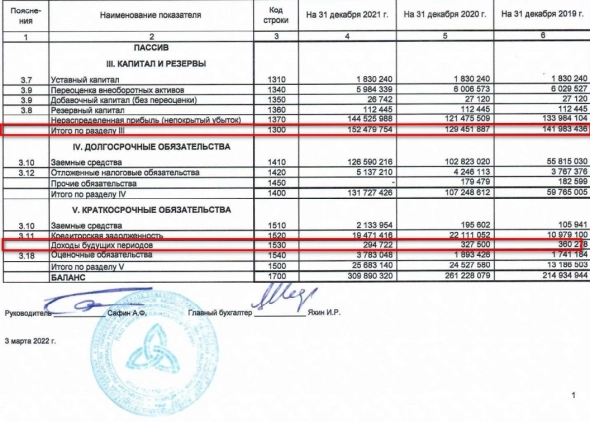

Эмитенты НКНХ и КОС перестали публиковать промежуточную отчетность по РСБУ и поэтому результаты за 1П2022 прямо не достать.

Но на Федресурсе они публикуют стоимость чистых активов (СЧА), которая имеет однозначную связь с 3-м разделом баланса, в котором находится накопленная нераспределенная чистая прибыль.

fedresurs.ru/company/7c3f7788-10f8-45a1-8dc8-5d0be71eea3a

fedresurs.ru/company/b7b2a1c0-a7dd-49ff-81cf-643a6c87fc56

СЧА ситаются вот по такой формуле:

СЧА = Раздел 3 — неоплаченный УК + Доходы будущих периодов (1530).

Посколько УК давно оплачен, то СЧА=Раздел 3 + Доходы будущих периодов (1530).

Так как другие строки в Разделе 3 не меняются, то изменение СЧА за отчетный период РАВНО ЧП за этот же период с точностью до изменения Дохода будущих периодов по строке 1530 за отчетный период, которым можно пренебречь в связи с малым значением изменения Дохода будущих периодов (30-40 млн руб) за отчетный период.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал