Пузырь

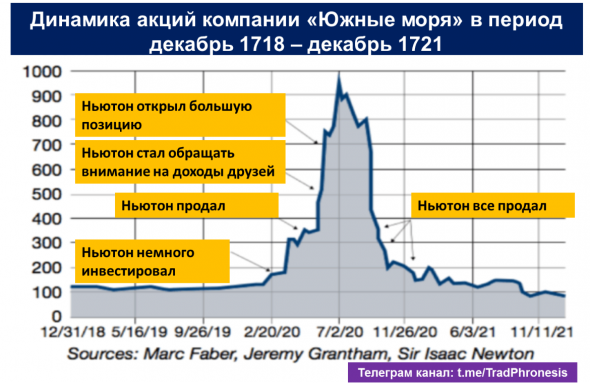

Биткоин, Тесла.. Или как сэр Исаак Ньютон чуть не проиграл все деньги

- 07 января 2021, 19:03

- |

Давно известно, поведение людей на рынках не меняется. Наше поведение всегда было и будет подвержено различным поведенческим искажениям. Одно из них называется «Стадный эффект или эффект повального увлечения» (сascades/herding bias). Люди являются социальными существами, и в отсутствии информации или времени для принятия решений мы следуем друг за другом. Мы склонны делать что-то или верить во что-то лишь потому, что другие люди так делают или верят. Вероятность, что человек примет какое-то убеждение, увеличивается, если это убеждение поддерживается большим числом людей. Это сила группового мышления. Именно из-за нее люди толпой покупают или продают акции и другие активы, создавая то рыночные пузыри, то обвалы на рынках.

Ровно 300 лет назад произошла известная многим история.

Сэр Исаак Ньютон, один самых блестящих умов за всю историю человечества, сформулировавший закон всемирного тяготения и три закона механики, тоже попал под влияние вышеупомянутого поведенческого искажения и чуть не потерял все свое состояние на покупке акции компании «Южные моря».

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 0 )

Инвестирование в эпоху финансовых пузырей. Уроки из прошлого – 1999-2000 гг.

- 06 января 2021, 11:02

- |

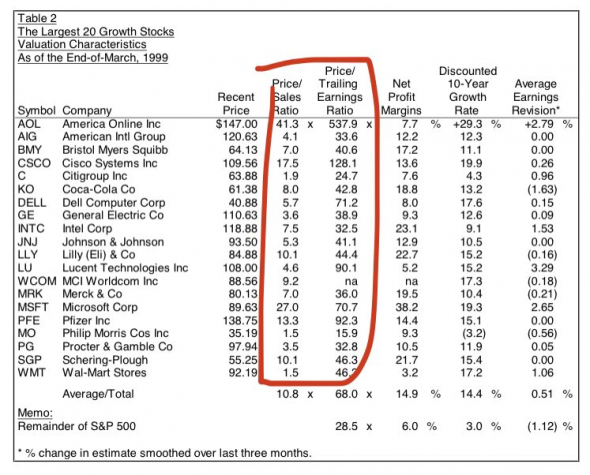

Когда цены на активы обновляют исторические максимумы, полезно вспомнить уроки истории. А именно пузырь 1999-2000 гг. на рынке акций интернет-сектора.

В материалах того времени много информации, раскрывающей настроения инвесторов и обстановку, в которой они находились. Соратник Джорджа Сороса, управлявший его фондом Quantum, опытнейший Стэнли Дракенмиллер вспоминал: «Я купил на пике рынка в марте 2000 года в эмоциональном припадке, потому что не мог смириться с тем, что рынок так сильно растет. Я нарушил все правила, которые усвоил за 25 лет.”

Итак, что полезного можно вынести из пузыря 1999-2000 гг.?

Урок 1. Пузырь в одном секторе приводит к неоправданно завышенной оценке на других рынках.

Пузырь в 1999-2000 гг. был не только в интернет-секторе. К примеру, Coca-Cola и General Electric торговались с P/E 40x, Pfizer 90x. (см. табл. ниже)

Урок 2. Утверждение „это не пузырь, если все говорят, что это пузырь“ не соответствует действительности.

( Читать дальше )

Недвижимость США вступает в 2021 год в условиях огромного пузыря

- 03 января 2021, 15:15

- |

Автор: TYLER DURDEN Джерома Пауэлла — председателя Федеральной Резервной Системы США спросили 16 декабря, видит ли он какие-либо признаки «проблем стоимости» на рынке жилья в США, ведь согласно последним данным Case Shiller, рынок повышался самыми быстрыми темпами за 6 лет.

( Читать дальше )

Поставим точку в дискуссиях о пузыре на рынке акций

- 23 декабря 2020, 13:25

- |

На создание сего поста меня подтолкнуло очередное творчество господина Шиллера.

Разговоры о том, что на рынке акций США надулся пузырь не прекратятся наверное никогда. Но раз в год, как говорится, и палка стреляет: а вдруг в этот раз-таки стрельнет? Что ж, давайте посмотрим какова реальная картина на фондовом рынке на конец 2020 года.

Мы, будучи умными людьми, для себя чётко определим самое главное: если просто что-то резко (или плавно) выросло в цене или котировках и стало чисто субъективно «дорого стоить» — это ещё не пузырь.

( Читать дальше )

Пузырь в Tesla

- 16 декабря 2020, 21:29

- |

🔥Ловите видос, где я разбираю компанию Tesla и доказываю, что Tesla – это пузырь, но пузырь не из-за Маска (так как он гений и это я тоже доказываю в видео), а из-за жадных инвесторов, которые покупают хайп. (понравилось видео – поставь лайк – напиши 2 или 3 комментария и этим ты меня очень сильно поддержишь).

( Читать дальше )

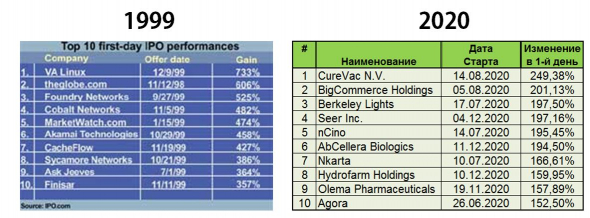

IPO 2020

- 16 декабря 2020, 12:32

- |

«Первоначальные публичные размещения (IPO) в этом году превзошли все мыслимые ориентиры, установив рекорды по прибыли за первый день и сумме привлеченных денег. И, забегая вперед, аналитики говорят, что ралли на этом не закончилось. «В следующем году у нас будет еще один бурный год, если Nasdaq продолжит расти, — сказал Джеффри Хиршкорн, старший аналитик рынка IPO-com. — Я предвижу сильный рынок с множеством интересных историй»

Звучит так, будто бы это новость из сегодняшней утренней подборки. Но нет, дата размещения статьи: 27 декабря, 1999 год. Через 3 месяца будет пик по Nasdaq, после чего затяжное двухлетнее падение на 80%.

Занимательно выглядит топ-10 по лучшим торгам в первый день, см. картинку:

Из этих 10 компаний до 2020 дожил только Akamai. Это хорошая компания, которая не только пережила тот пузырь, но и продолжает работать до сих пор. Правда, цена акций в 2020 году всё ещё в 3 раза ниже её оценки в день IPO в 1999…

( Читать дальше )

Почему рынок недвижимости в провинции не рухнет

- 09 декабря 2020, 11:31

- |

Факторы влияющие на цену квартиры:

Ставка по ипотеке

— отличная. Лучшая из тех, что была когда-либо в РФ. И на вторичку, и на первичку, и на рефинансирование.

Стандартный аргумент, а что будет если ставка возрастет, так как уберут льготную ипотеку?

Активизируют региональные программы, сейчас регионы не напрягаются вообще в поддержке ипотеки и там есть хороший резерв, и на рынке сформированы механизмы по снижению ставок через субсидии (в том числе единовременные) — 5-6 лет назад это были единичные случаи, когда застройщик или регион платил за снижение ставки (вертели пальцем у виска). Сейчас это уже привычный механизм.

Появятся новые федеральные программы в стиле Сельской ипотеки сейчас, или в стиле ЖРС — 2014 года (ставка ниже рынка, на новое жилье эконом класса для достаточно широкой группы населения).

Объем сдаваемого жилья

Жилья в регионах до сих пор строят недостаточно. Это по абсолютному большинству регионов так. И пандемия, эскроу счета (многим трудно перестроиться) не дала застройщикам выйти на нормальные темпы строительства, под сегодняшний сладкий спрос. Новая ставка позволила продать квартиры, которые не были проданы уже после сдачи дома.

( Читать дальше )

Пузырь может быть только один

- 30 ноября 2020, 23:39

- |

Нет?.. а эти корейские трудяги готовятся делать вот такие полноприводные электрокроссоверы:

И тишина… никто не раздувает бумаги КИА… этой компании вообще не существует в СМИ… а если кто-то и пишет, то исключительно на энтузиазме.

Почему?

Потому, что по регламенту пузырь может быть только один. Старики из Vanguard сказали — надуваем Теслу — значит надуваем Теслу! Все остальное — за борт.

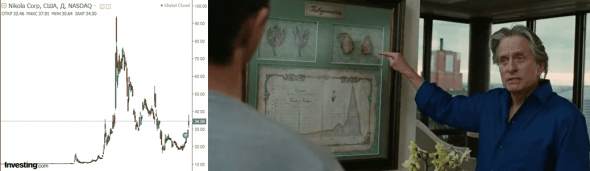

RIP: акции Nikola Corp

- 25 ноября 2020, 16:29

- |

Спросили про акции компании Nikola (NKLA).

Если кратко, то держитесь подальше от этого дер.ма.

На фото справа — график стоимости тюльпанов за 1636-1637 гг (х/ф «Уолл Стрит: деньги не спят»), а слева — дневной график компании Nikola Corp.

GM вляпалась и сейчас не знает как выкарабкаться, а основатель компании филигранно лавирует между инвесторами, контролирующими органами, экспертами и журналистами. Но рано или поздно он закончит тюремным заключением, а акции компании упадут до 1 цента.

Непонятно, куда смотрит SEC и прокуратура.

Оригинал поста в телеграм канале @Zen_Invest

ps. Но про акции Tesla у меня прямо противоположное мнение.

Электрокары vs Доткомы

- 24 ноября 2020, 10:50

- |

2019 — 2021 гг. — «Электрокары изменят всё! Новая реальность!». 10 марта 2021 года...?

Изменить, то изменят, но не так и не сразу.

Навеяло этим:

smart-lab.ru/blog/660163.php

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал