РУБЛь

В этом разделе можно найти последние новости и прогнозы по рублю, причины роста или падения валютного курса.

Официальные курсы валют на 13 ноября: ¥ - Р13,4951, $ - Р97,9559, € - Р104,2533

- 12 ноября 2024, 17:14

- |

- комментировать

- Комментарии ( 0 )

Утренний обзор рынков 12.11.2024г.

- 12 ноября 2024, 08:55

- |

🥇 Биткоин поставил новый рекорд цены — выше $89 000.

🧪 11 ноября объем торгов спотовыми BTC-ETF составил рекордные $7.3 млрд. Толпа активно обсуждает $100 000 за 1 BTC, в моменте наблюдаются элементы эйфории, FOMO начинает набирать обороты.

💰 Роберт Кийосаки заявил, что продолжит покупать BTC, пока он не превысит $100 000, потом остановится

🚀 Tether напечатал еще сразу 2 млрд USDT.

🚘 Спрос на новые автомобили начал снижаться: за неделю продажи новых легковых машин упали сразу на четверть - Ъ.

👛 Кошелек Mt Gox опять пришел в движение - Akhram.

🏦 ЦБ предложил ограничить выдачу ипотек на срок свыше 30 лет.

💲USD продолжает штурмовать хаи за год, EUR продолжает обновлять низы за год.

Экспортёры адаптируются и продают больше валюты в России, мы рассчитываем на закрепление рубля на текущих уровнях, прогнозируя диапазон 13,5-14 ₽ за юань на конец года - ПСБ

- 11 ноября 2024, 18:30

- |

Ситуация с юаневой ликвидностью улучшилась: за первые десять дней ноября ставка RUSFAR CNY Overnight снизилась почти в 10 раз до 2-3%, что является минимумом с середины июля.

Улучшение связано как с увеличением продаж валюты, так и с включением НКЦ в список организаций, освобожденных от санкций США на проведение операций в энергетическом секторе до 30 апреля 2025 года.

Снижение дефицита юаневой ликвидности происходит на фоне сокращения лимита юаневых свопов ЦБ до 10 млрд руб. и отсутствия интереса у банков к этому инструменту, что может свидетельствовать о стабильности на валютном рынке.

Мы рассчитываем на закрепление рубля на текущих уровнях, а в благоприятной ситуации – на его укрепление. Прогноз курса юаня на конец года остается прежним: 13,5-14 руб. По доллару также сохраняем прогноз 97,5 руб. на конец года, но допускаем ослабление рубля к доллару на фоне возможного подорожания американской валюты на глобальном рынке.

( Читать дальше )

Официальные курсы валют на 12 ноября: ¥ - Р13,5520, $ - Р97,9550, € - Р104,8522

- 11 ноября 2024, 17:27

- |

Утренний обзор рынков 11.11.2024г.

- 11 ноября 2024, 09:54

- |

🚀 За последние 24 часа в BTC ликвидировано шортов на $1 млрд. - Coinglass.

💰 Объем капитала в9 американских спотовых BTC-ETF уже достиг 70% объема средств в золотых ETF.

🔮 Платформа ставок/предсказаний Polymarket намекнула на возможность выпуска собственного токена, может провести airdrop.

🐲 Китайские акции в Гонконге падают. Инвесторы разочарованы новыми мерами стимулирования.

💰 После выборов президента США вложения в фонды денежного рынка превысили $117 млрд, что в 12 раз больше показателя неделей ранее и второй по величине результат с начала года.

💲 Доллары, выпущенные до 2013 года, могут не принять за рубежом из-за технической неисправности или подозрений на подделку, предупреждают эксперты.

🏠В России начали снижаться цены на новостройки, рассказали «Известия».

🏦 Доходность по депозитам для корпоративных клиентов превысила 22% годовых - Ъ.

( Читать дальше )

Экономический дайджест 10.11.2024

- 10 ноября 2024, 19:19

- |

Пара доллар/рубль в связи с санкциями больше не торгуется. Межбанк закрылся по 97.58. На мой взгляд, закончилась волна С восходящей коррекции (тут мнение не изменилось). Индекс РТС вырос и закрылся на уровне 880.52. Индекс российских государственных облигаций (RGBI-tr) вырос и закрылся на уровне 553.43. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Сейчас мы заканчиваем (закончили) вторую волну. Количество действующих вышек в США не изменилось и составило 479. Чистый объём длинных спекулятивных позиций на прошедшей неделе вырос на 44 200, с 151 900 до 196 100. Неделя закрылась WTI — 70.43, Brent — 73.90.

Евро/доллар (EUR/USD) закончил падение и долгосрочно развернулся вверх. Закрытие недели —1.0718

Фьючерс на индекс S&P закончил плоскую коррекцию в марте 20-го года (разметка здесь), которая является четвёртой волной. Пятая, возможно, будет КДТ. В ней закончены первая и вторая волны, идёт третья. Закрытие недели — 6023.5.

( Читать дальше )

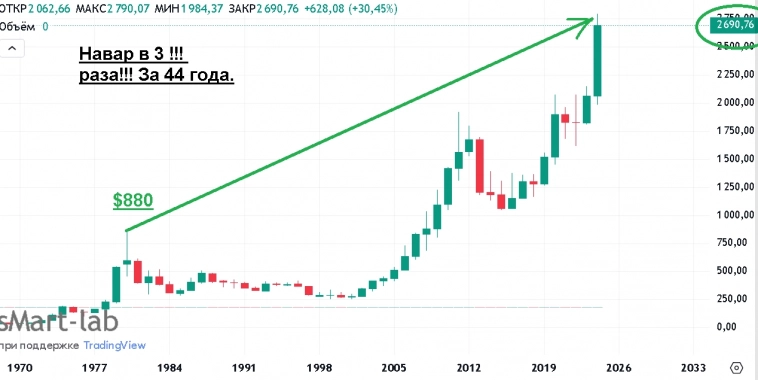

Увеличение капитала в ТРИ !!! раза на золоте !!!

- 08 ноября 2024, 18:47

- |

Поработал с графиком цен на золото и теперь отчетливо видно, что можно было утроить своё состояние за 44 года, без всяких обучений и страданий.

Думать в долларах. $$$

- 08 ноября 2024, 15:40

- |

А ведь в современной России вплоть до 2010-2012-х годов, мы измеряли многие вещи в у.е. порой напрямую, без стеснения, произносили это, сейчас уже постыдное, слово «доллар».

Потом было спокойное время, рост, укрепление рубля и привычка сошла на нет, зарплаты стали измеряться в рублях, как и зарубежные туры и автомобили, это казалось логичным и своевременным.

Однако, не кажется ли вам господа, что пора вернуть эту старую добрую традицию? Понимаю, что многие из вас уже измеряют свой СЧА в валюте, но имею ввиду каждодневные, бытовые упоминания цены на что-либо. Сейчас это кажется вполне актуальным и в духе времени, патриотично или нет.

Утренний обзор рынков 08.11.2024г.

- 08 ноября 2024, 09:09

- |

📈 Индексы и Биткоин на исторических хаях после заседания FOMC: BTC=$76 677 и SP500=6003п.

🔽 ФРС снизила ставку на 0.25% до 4.75%. Пауэлл дал сигнал о намерении и дальше снижать ставку. ФРС продолжит снижать баланс текущими темпами ($25 млрд в месяц).

✔ Solana подскочила до $200.

💥 Власти Детройта предложили горожанам оплачивать налоги в крипте.

🚀 Администрация Трампа рассматривает кандидатуру руководителя юридической службы Robinhood на должность председателя SEC.

💰 Крупный владелец Ethereum, на чьём кошельке хранится вторая по величине криптовалюта по рыночной капитализации на сумму более $1,14 млрд, недавно начал продавать ETH после восьмилетнего бездействия.

✔Власти Польши предупредили клиентов Crypto com о нарушении биржей местных законов.

🤑 Количество новых адресов Toncoin (TON) упало до 10-месячного минимума.

( Читать дальше )

Официальные курсы валют на 8 ноября: ¥ - Р13,6240, $ - Р98,0726, € - Р105,5679

- 07 ноября 2024, 17:57

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал