РУсгидро

Выработка электроэнергии РусГидро в 1 кв -13,2% г/г

- 20 апреля 2021, 15:57

- |

Общий полезный отпуск электроэнергии энергосбытовых компаний группы РусГидро в 1 квартале 2021 года составил 15 044 млн кВт·ч, что на 4,2% выше показателя 1 квартала 2020 года. В основном, это связано с климатическим фактором – среднесуточная температура в 1 квартале 2021 года была ниже среднесуточной температуры аналогичного периода 2020 года.

Общий полезный отпуск электроэнергии энергокомпаний, расположенных в изолированных энергосистемах Дальневосточного федерального округа, в 1 квартале 2021 года составил 2 577 млн кВт·ч, что на 3,4% выше показателя аналогичного периода 2020 года.

Прогноз притоков воды в водохранилища

По данным Гидрометцентра России, во 2 квартале 2021 года ожидается следующая динамика притока воды к основным водохранилищам:

- Во 2 квартале приток воды в большинство водохранилищ Сибири, в Чиркейское водохранилище, и на Волжско-Камском каскаде ожидается близким к норме;

- на Дальнем Востоке приточность воды в Зейское водохранилища ожидается близкой к норме, в Колымское – ниже нормы.

источник

- комментировать

- Комментарии ( 0 )

РусГидро. Ступенчатый рост.

- 17 апреля 2021, 20:14

- |

❗️ Обзор получился неожиданно объемным, но детальным в плане описания логики прошлого и предполагаемого будущего движения цены.

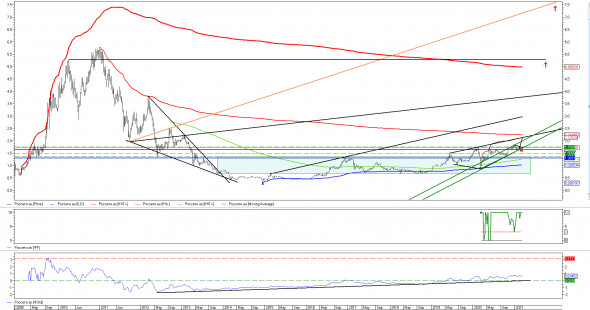

История бумаги схожа с ВТБ. Аналогично листинг произошел во время кризиса 2008 года, и котировки даже близко не восстановились к цене размещения, равной 2,1950 рубля.

➡️ На четырехчасовом графике показан рост с марта 2020 года. После ковидной паники цена в очередной раз оттолкнулась от сильной зоны поддержки 0,47 – 0,5 рубля за акцию и сейчас уже уверенно закрепилась над максимумом, поставленным перед эпидемией на отметке 0,75 рублей.

С лета прошлого года наблюдается некий боковик в диапазоне 0,7 – 0,85. Учитывая резкий характер восстановления котировок после ковидного снижения и тот факт, что боковик сконцентрирован в районе последнего максимума 0,75, можно сделать вывод, что этот узкий диапазон – накопление перед продолжением роста.

( Читать дальше )

Инвестпрограмма РусГидро на 21-25 гг составит ₽517,7 млрд

- 16 апреля 2021, 13:21

- |

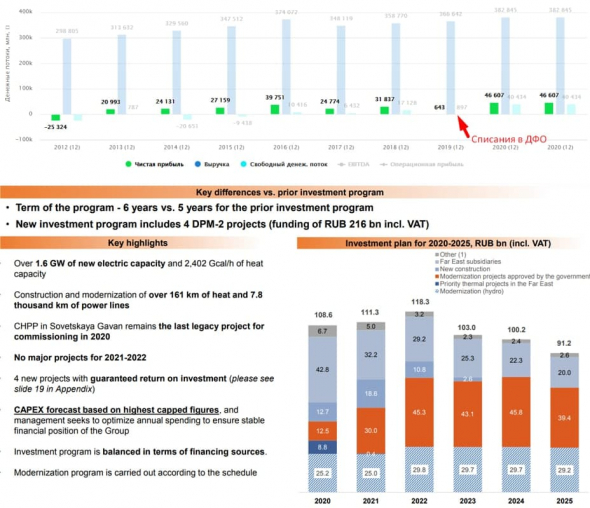

Инвестпрограмма Группы в период 2021-2025 годов предполагает:

- ввод 1 851,77 МВт новой электрической мощности,

- 2 681,55 Гкал/ч тепловой мощности,

- строительство и реконструкцию 135,23 км тепловых и 7 794,33 км электрических сетей

Размер финансирования инвестиционной программы с учетом приоритетных проектов на территории Дальнего Востока составит 517,7 млрд рублей (с НДС). Инвестиционная программа сбалансирована по источникам финансирования.

источник

Анализ рынка 8.04.2021 / Кризис в долларе отменяется! Отличный отчет Сбербанка

- 08 апреля 2021, 08:27

- |

Новости компаний — обзоры прессы перед открытием рынка

- 01 апреля 2021, 08:26

- |

Акции разворачивают доходом к инвесторам. ЦБ предлагает не облагать налогом дивиденды по бумагам, находящимся на ИИС

ЦБ готов избавить дивидендные выплаты российских компаний от налогообложения в случае инвестирования в их акции физических лиц через механизм индивидуальных инвестиционных счетов (ИИС). Это, по мнению регулятора, уберет дискриминацию акций по сравнению с облигациями. Так Банк России хочет поддержать тенденцию выхода российских эмитентов на фондовый рынок, полагают эксперты. Но, по их мнению, логичным бы выглядело стимулирование частных инвесторов по вложениям в облигации как более надежные инструменты.

https://www.kommersant.ru/doc/4752633

Брокерам подтягивают резервы. ЦБ борется за устойчивость профучастников

На фоне роста числа розничных инвесторов на фондовом рынке Банк России собирается усилить требования к устойчивости брокерских компаний. В частности, ускорить для них введение норматива достаточности капитала, а также ввести аналог банковского резервирования при выдаче маржинальных кредитов. Участники рынка считают, что смогут выполнить нормативы. Но резервирование, по их мнению, излишне, так как брокеры более жестко, чем банки, контролируют кредитные операции.

https://www.kommersant.ru/doc/4752502

( Читать дальше )

Российская электрогенерация: итоги 2020 года

- 28 марта 2021, 14:15

- |

📊 Ну что ж, друзья! Пришло время наших традиционных сравнительных обзорных постов по отраслям и краткое подведение финансовых итогов 2020 года. Благо, большинство компаний уже успели отчитаться по МСФО, давая нам определённую почву для размышлений.

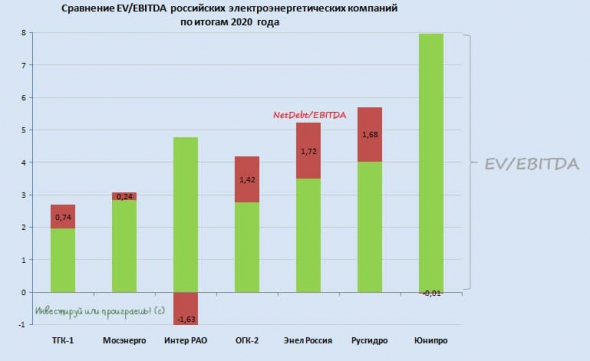

Начнём, пожалуй, с сектора электрогенерации, где у нас на диаграмме, как и всегда, представлено семь представителей:

1️⃣ Самой недооценённой компанией в «зеркале заднего вида» по мультипликатору EV/EBITDA сейчас является ТГК-1, у которой данный показатель оценивается рынком на уровне 2,7х.

Почему я нарочито часто люблю употреблять выражение «зеркало заднего вида»? Да потому, что по факту вся эта недооценка мифическая и является отголоском из прошлого, никак не учитывая, что в 2021 году ещё для трёх энергоблоков компании завершится программа ДПМ, а разовые статьи отчётности, поспособствовавшие сильным финансовым результатам в 2020 году, по итогам года текущего могут уже не порадовать, что окажет дополнительное давление на чистую прибыль, на которую сейчас ориентируется обновлённая див.политика ГЭХ.

( Читать дальше )

В 2021 году металлурги будут платить высокие дивиденды - Финам

- 24 марта 2021, 21:37

- |

Текущий год, когда все растет, компании будут использовать, чтобы максимизировать свои прибыли, воспользовавшись ростом цены, и увеличить рост акционерной стоимости. При этом преимущество получили компании, которые уже провели модернизацию, эмитенты с низкой нагрузкой и высокой дивидендной доходностью.

Уже не первый кризис мы видим, что акции металлургических компаний чуть раньше реагируют на сложную ситуацию, что важно, быстрее восстанавливаются. В 2019 году индекс МосБиржи смог показать рост за счет нефтедобывающих компаний, а бумаги металлургов смогли сохранить растущую динамику за счет золотодобытчиков. В 2021 году ситуация изменилась, индекс металлов и добычи вырвался вперед. В 2021 году индекс металлов и добычи отстает от индекса МосБиржи.

( Читать дальше )

Русгидро

- 16 марта 2021, 21:28

- |

На российском фондовом рынке, остались ещё идеи, которые заслуживают внимания, в частности из электроэнергетического сектора.

Таковой является акции Русгидро (владелец большинства гидроэлектростанций РФ, одна из крупнейших российских генерирующих компаний по установленной мощности станций и третья в мире гидрогенерирующая компания)

Вырисовывается схожая картина с тем, что было в октябре — ноябре 2016 года, и уровни сопротивлений примерно те же. Руководствуясь данной логикой, можно предположить, что в случае закрепления выше 0.84, есть вероятность развития восходящего импульса, с основной целью в 1.1 рублей за одну акцию, что подразумевает доходность в 35% по отношению к текущей цене.

Кстати говоря, очень часто именно электроэнергетика на российском фондовом рынке растёт последней.

Русгидро. Разбор отчета и перспектив

- 14 марта 2021, 22:11

- |

Вышел отчет компании по итогам 2020 года.

Немного о наболевшем… Судя по презентации на английском языке, Русгидро, хотя нет, RusHydro является крупнейшей международной генерирующей компанией с активами в 200 странах мира. Ключевыми акционерами являются крупные международные инвесторы в лице Rosimushestvo INC (61,7%) и крупнейший международный банк VTB (13%). Презентация сделана на английском в связи с тем, видимо, что вышеуказанные акционеры не владеют русским языком в достаточной степени, а перевод стоит слишком дорого.

Вернемся к отчету.

Выручка выросла на 5,6% г/г до 426,6 млрд. руб.

EBITDA выросла на 23,3% г/г до 120,3 млрд. руб.

Чистая прибыль выросла кратно из-за низкой базы прошлого года до 46,6 млрд. руб.

На финансовые результаты позитивное влияние оказала более высокая выработка э/э (+8,2% г/г), благодаря более высокой водности водохранилищ. Также компания отмечает улучшение своего профиля ESG, благодаря снижению установленной мощности угольной генерации на (27%).

( Читать дальше )

Всю энергетику поджимают, явно кто то наращивает объемы.

- 11 марта 2021, 18:00

- |

когда выйдем вверх это будет тренд, достаточно длинный, у пампов другая структура.

Так же подобрал Интеррао и Русгидра была на другом счете. Везде картина одинаковая у энергов, похоже после выхода вверх мы сюда уже не вернемся в обозримом будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал