Риск менеджмент

Просто о финансовых рисках

- 22 января 2019, 11:22

- |

В книге содержится информация об изменениях требований Basel для достаточности капитала для банка. Так же в книге содержится информация о количественном показателе VaR, применимом, в первую очередь, для рыночных рисков таких как фондовый и валютный).

Книга может быть хорошим пособием для риск-менеджера, специализирующегося на финансовых рисков, а также для тех кто интересуется вопросами управления рисками.

Книга в хорошую сторону отличается от многих учебников по управлению рисками, которые упор делают на управлении, в первую очередь, операционными рисками.

Для тех кто занимается трейдингом книга не представляет интереса. Для брокеров, которые наивно полагают, что всё управление рисками сводится исключительно к контролю за маржинальной позицией по собственным средствам и маржинальной позицией клиента, эта книга также будет непонятной. Однако, для институциональных инвесторов — банков, НПФ, страховых компаний, а также УК ПИФ и НПФ книга более чем актуальна.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Алан Гринспен - Эпоха потрясений (Цитаты)

- 14 января 2019, 16:30

- |

Про «голландскую болезнь»

«Через десять лет или через двадцать, но это обязательно случится: нефть погубит нас» — так в 1970-х годах обрисовал перспективу бывший министр нефти Венесуэлы и один из учредителей ОПЕК, Хуан Пабло Перес Альфонсо. Он видел неспособность практически всех стран ОПЕК использовать свое богатство на что-либо иное, кроме производства нефти и нефтепродуктов. Помимо искажения реальной стоимости валюты сырьевое богатство имеет отрицательный социальный эффект. Легкое богатство, как оказывается, снижает производительность. Некоторые страны Персидского залива

представляют своим гражданам столько благ, что те, у кого нет врожденной потребности работать, просто не работают. Земные задачи перекладываются на плечи иммигрантов и иностранных рабочих, которые с радостью соглашаются на хорошую, по их представлениям, заработную плату. Есть и политический эффект: правители могут направлять часть доходов на умиротворение населения и предотвращение выступлений против режима. ..... Природа распределила свои богатства без учета масштаба и уровня развития национальной экономики, а избыток ресурсов в большей мере сдерживает рост ВВП развивающихся стран, чем развитых. Обычно если страна является «развитой» в момент обнаружения богатых месторождений полезных ископаемых, то она обладает устойчивостью к долговременным вредным эффектам.

( Читать дальше )

С Новым годом! Год работы по системе Смешинки.

- 31 декабря 2018, 14:14

- |

Все пишут об итогах уходящего года. Я не хотел ничего писать, потому что по-прежнему уверен, что деньги любят тишину, и как только ты начинаешь публично показывать свои результаты, удача отворачивается от тебя. Как в искусстве или спорте, ты можешь все прекрасно делать в тренировочном зале, а на людях стушеваться и наделать ошибок. Однако я поделюсь одной стратегией, которая хорошо зарекомендовала себя в прошлом году.

Да, кстати, простите, что я стал причиной «очередного» ухода с сайта одного из самых успешных и почитаемых трейдеров, но не могу молчать, когда вижу несостыковку в показаниях (я думаю этот термин, ему понятен в силу прошлой профессии). Я ничего не выдумал и написал лишь, то, на что обратил внимание. Выводы делайте сами.

Итак, речь пойдет о риск-менеджменте.

Вопреки, утверждениям, что я бот и непрофессионал, я на рынке с 1994 года.

( Читать дальше )

Стопы, усреднения, пирамидинг, эквити, прогрессия и т.д.

- 13 декабря 2018, 19:16

- |

Дальше. Почему вы ставите стоп на 2 % а усредняетесь на весь депозит? Попробуйте торгануть со стопом на весь депозит — результат будет тот же. В любой финансовой деятельности важна работа с рисками, ошибка большинства что они думают что за счет усреднения затащат любое движение — потому начинают вести беспорядочную торговлю. У всех бывали серии убыточных сделок, то же самое с усреднением, вы так же можете схлопатать убыток по всем ордерам, если вместо того что бы думать, будете тыкать по клавишам.

Дальше. На длинной дистанции по моему мнению усреднение менее затратно чем отдавать на откуп стопам. Опять же не забываем что нельзя брать большую нагрузку на депозит одним активом и вляпываться на все одним движением. Достаточно 5-10% на актив, причем этот процент высчитывается заранее на размер сделки с возможностью движения против себя до начала следующей волны.

( Читать дальше )

Сбросить кандалы финансовых рынков

- 13 декабря 2018, 07:15

- |

Пару слов из истории.После окончания университета я некоторое время работал в области разработки и применения методов анализа и обработки сигналов в различных прикладных приложениях, а с началом периода, который называют перестройка, ушел в бизнес.

К 2000 году в моей научной карьере был перерыв в 12 лет. Но тут человек, которому я не мог отказать, попросил проконсультировать относительно спекуляций на валютном рынке FOREX. Он не имел об этом ни малейшего представления, я тоже, поэтому пришлось засесть за литературу, в которой я впервые увидел графики рыночных цен. Вот тут то мне стало понятно, почему зарубежные авторы иллюстрируют знакомые мне методы цифровой обработки сигналов на примере биржевых котировок. И как у любого узкого специалиста у меня тоже возник естественный интерес применить знакомый мне аппарат для анализа рынков.

Но речь пойдет не обо мне и не столько обо мне. Речь пойдет о свободе, за которой большинство приходит на рынок. Многих привлекают не столько деньги, сколько возможность уменьшить свою зависимость от других людей. В частности, человек, которого я консультировал, видел свою жизнь примерно в таком ключе. Несколько минут сидит за компом, потом занимается разными делами различного уровня приятности: ресторан, баня, женщины, концерты, театры, путешествия и т.д. и т.п. Иногда заезжает на пару минут в офис открыть или закрыть сделки, посмотреть сколько денег заработано и снова возвращается к приятным занятиям полностью свободного человека, у которого масса интересов, не связанных с работой.

Увы, вряд ли многие могут похвастаться таким режимом жизни. Ничего не вышло и у моего знакомого. С наскоку самому торговать не получилось. Книги он читать не любил, ПАММов и инвестиционных сервисов тогда еще не было, поэтому рынки он оставил. Понял, что это не для него и занялся более предсказуемыми финансовыми операциями.

Что же касается большинства практикующих трейдеров, то чаще всего они тоже не свободны, а прикованы к компьютеру на весь день, причем молодые и наиболее оголтелые готовы сидеть у монитора круглосуточно. Кто по необходимости, а кто стал своего рода наркоманом. И только считанные единицы могут жить относительно свободно. Однако трейдеры, о которых я писал в своей предыдущей публикации ("Рынок: быть правым или зарабатывать?"

( Читать дальше )

Рынок: быть правым или зарабатывать?

- 11 декабря 2018, 12:12

- |

Причуды и случайности жизни волей судьбы столкнули меня с коллективом, в котором достаточно много трейдеров.

И что характерно, практически все они зарабатывают на рынке. И неплохие деньги.

Но фишка не в этом. Фишка в другом.

Зарабатывают они в нарушение распространенных и считающихся общепринятыми правил и мнений о том, что нужно делать и чего делать никак нельзя, а именно:

— они не ставят стопы, а если ставят, то чисто формальные, которые настолько далеко от цены открытия позиции, что практически никогда не срабатывают;

— они используют усреднение, причем иногда, даже страшно сказать про такую крамолу, с элементами мартингейла;

— они практически не пользуются фундаментальным анализом и новостями, точнее пользуются, но только для того, чтобы не торговать во время выхода важных новостей;

— они достаточно пренебрежительно относятся к анализу техническому, за исключением элементарных графических построений;

( Читать дальше )

Торговый алгоритм. Риск менеджмент. Статистика.

- 01 декабря 2018, 20:49

- |

Хочу робота на срочный рынок запустить. Весь алгоритм выложить не могу, позволяю себе малую, НО важную часть:

Расчет сделан для работы внутри дня.

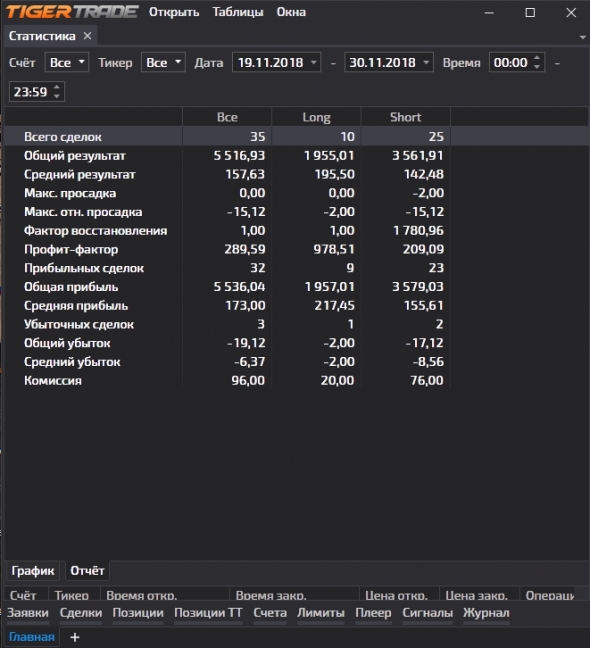

Магия управления капиталом и позицией!

- 30 ноября 2018, 18:54

- |

Весь акцент поставлен на управление позицией и защиту открытой.

Выкладка честная.В день по 1-2 сделки.Работал с РТС и фьючем на жижу по несколько лотов.

( Читать дальше )

Продажа опционов мертва? Или как потерять $500.000.000 за день

- 19 ноября 2018, 20:35

- |

Ответы на эти вопросы вы узнаете из небольшого видео:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал