Риски на рынке

SPBExchange. У меня возник вопрос?

- 12 ноября 2021, 13:16

- |

Доброго дня, господа-товарищи!

Не долее, как в начале этой недели вернулся на рынок на собственном счете.

Про это тут.

Буквально на следующий день мне позвонил радостный молодой человек, представившийся Александром.

Краткая выжимка из диалога:

А: Добрый день, Григорий Такой-то! Меня зовут Александр из такого-то Брокера, я ваш новый личный менеджер. Как вам будет удобно, чтобы я к вам обращался?

Г: Здравствуйте! [Перехожу сразу к делу, слегка с под… бом] Наверное, вы хотите мне предложить что-нибудь сделать с деньгами?

А: [Похоже он все понял] Нет, что вы!)) Я немного посмотрел вашу историю, мне и коллегам вы сами дадите фору. Я просто познакомиться. [И далее бла-бла-бла про ЕБС, площадки и т.п., куча новых фич и возможностей].

Г: Похоже, что вся движуха с раскруткой торгов на SPBEx прошла мимо меня [это действительно так, я там ни разу никак не торговал, кроме времени, когда FORTS был на SPB в бородатых годах], скажите, я правильно мыслю, что для того, чтобы там что-то делать, мне надо купить баксы, завести их на счет на SPB и вперед?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Высокие цены на газ угрожают стагфляцией мировой экономике

- 08 октября 2021, 11:11

- |

👉 Инвесторы рассчитывали, что экономика быстро восстановится за счет бесконечно дешевого финансирования. Они закладывали в цены эти радужные прогнозы, которым, вероятно, не суждено сбыться из-за нависшей угрозы стагфляции

👉 Экономика все ближе к состоянию полной занятости, чем считалось ранее. Перебои в поставках, вызванные пандемией, будут только усиливать инфляционное давление.

👉 Это еще не 1970-е, когда двузначные темпы инфляции, рост безработицы и слабый экономический рост оставили глубокие шрамы в истории финансовых рынков. Однако одной лишь угрозы стагфляционного сценария и роста цен уже достаточно, чтобы напугать инвесторов и политиков

👉 В этих условиях Федрезерв США и Банк Англии вынуждены сворачивать стимулирующие программы. Совет управляющих Европейского центрального банка уже призывает прекратить экстренные покупки государственных облигаций раньше, чем планировалось в этом году

( Читать дальше )

Мой инвестиционный портфель Коррекция началась ? Что с Китаем компания Evergrande

- 20 сентября 2021, 19:43

- |

В этом видео Вы узнаете:

❓ Мой инвестиционный портфель последние сделки

💲 Обвал фондового рынка

💵 Угроза нового мирового кризиса

📊 Когда покупать Китай?

🚹Пишите комментарии и ставьте лайки:)

Система управление рисками для дейтрейдинга от Finteria

- 26 августа 2021, 21:01

- |

Управление рисками — это один из самых важных аспектов в трейдинге, которому уделяется очень мало внимания. Посудите сами, на каждые 100 книг по трейдингу, можно найти 1 книгу о риск менеджменте, на каждые 1000 постов на форумах, можно найти 1 пост об управлении рисков. Всем кажется, а что там такого важного? Поставил стоп-лосс — вот тебе и риск менеджмент.

Обычно о риск менеджменте начинают задумываться после первого слитого депозита. Но это длиться недолго. Следующая прибыльная сделка обеспечивает нам свежую дозу дофамина, с которой приходит самоуверенность, жадность и желание поскорее отыграть не только потери, но и все упущенные возможности. Трейдинг — это, прежде всего, эмоциональный процесс, во время которого мы де-факто находимся под стрессом и часто принимаем решения, о которых потом жалеем.

Как утверждал Наполеон Бонапарт:“Гениальный войн — это тот, кто может делать обычные вещи, когда все вокруг сходят с ума.”

( Читать дальше )

Нота №10 - аццкая боль !!!!!!!!!!!!!!!!!!

- 01 мая 2021, 16:05

- |

Сегодня я расскажу историю, в которую я вляпался в 2017 году, испытав не мало боли и находясь в одном шаге от потери чуть более $12 тыс… Думаю эта тема многим зайдет здесь :))

Но сперва хочу сделать небольшое отступление.

Я новый автор на смартлабе. Без имени, без репутации. Пишу какие то тексты всего неделю. При этом не мало удивлен реакцией людей. Что мне только уже не успели понаписать: и пожелать страданий от минус 60 % по счету и посмотреть как я «запою», когда рынок упадет, написали, что я также «хорошо» умею читать отчеты как разбираюсь в тех анализе ( то есть никак), даже «уличили» в желании пропиариться на размере своего счета, высчитав его по косвенным данным!!! Ну и само собой не раз я услышал, что-то вроде: «салага, без году неделя в рынке, а все туда же…»

И вот я думаю, откуда такая болезность и нездоровая реакция.

Ну, допустим я в рынке год. Совершенно неопытный человек. Со своими фантазиями, ожиданиями, ошибочными суждениями. И что? Это причина желать мне боли в надежде, что я увижу минус 50 % по счету и буду биться головой об стену?

( Читать дальше )

Жили были, не тужили, брокеры-друзья...

- 01 мая 2021, 10:22

- |

Жили были, не тужили, брокеры-друзья,

Один серый, другой белый, брокеры-друзья,

Спекулянтов разводили, хомяков в загонах били, брокеры-друзья,

Рашку-матку поносили, за бугор бабло носили, брокеры-друзья,

Но случилась вдруг беда:

их партнер, буржуй проклятый,

дал им в лоб, рукой мохнатой,

сморщил рожу в отвращенье, молвил криво и в смущенье:

вы токсичны и мерзки, с вами быть я не желаю,

вот вам срок – чтоб все продали !!!

Уносите свои рожи, чтоб другие ваши, не были б сюда же вхожи…

приуныли два кента, и с повинной головой ,

молвили свой слог простой:

Лучше вы Газпром купите и Русагрой закусите,

И еще цените, вы Родную нашу Мать, чтоб Россию не предать,

Юрисдикцию свою, не отдайте же врагу !!!

Управление рисками в трейдинге

- 15 марта 2018, 19:09

- |

Какие могут быть различия в подходах к рынку, как к оправданному риску?

- 12 ноября 2015, 01:04

- |

Ознакомившись с полезными материалами и различными подходами к биржевой торговле на смартлабе, да и вообще в

жизни, считаю оправданным поделиться своим личным пониманием рынка и подходом к нему в целом. Для меня в

понимании рынка важно что я очень хорошо осознаю следующие вещи:

Любое поражение в рынке — это всегда неумение брать на себя риски.

Чем ниже капитализация ваших сделок, тем ниже вы можете закупиться и вас не заметят. В этом преимущество для игроков

с ограничиной ликвидностью. Если в момент накопления позиции появляется достаточная излишняя ликвидность где сдают

себя игроки со средней капитализацией, а ведущему игроку надо долить позицию, то неизбежно происходит поглощение

этой ликвидности в виде ложных пробоев....

В плане технического анализа я хорошо осознаю следующее:

Коррекция — если она происходит то это либо:

1. ликвидация лонгов ради снижения стоимости и добавления к открытой позиции

2. ликвидация лонгов на рынке ради закрытия позиции

Восстановление — это:

1. ликвидация шортов ради повышения стоимости и последующей ликвидации лонгов

2. ликвидация шортов для закрытия лонговой позиции

Эти параметры дают логическую модель поведения цены, из чего можно строить свой теханализ и полное понимание и

согласие с ценой в последствии. Проблема состоит в том, что ликвидация лонгов и шортов практически никак

нелимитированна в средствах и мы не всегда можем видеть справедиливое поведение цен в отношении определенного

актива на взгляд участников каждой конкретной рыночной ситуации, но на этот случай у людей берущих на себя риски есть

реакция, и у большинства участников она не всегда защитная в плане индивидуальной системы. Если торговая система

всегда индивидуальна, то это не значит что правильно ограничивать свои риски можно по своему усмотрению. Только

рынок показывает нам все наши риски и всегда только он показывает где риск очень оправдан. Вы не можете быть правы

сказав что риск очень оправдан если об этом вам не говорит рынок.

( Читать дальше )

"Уж сколько раз твердили миру..." (с) И. А. Крылов

- 07 сентября 2015, 11:44

- |

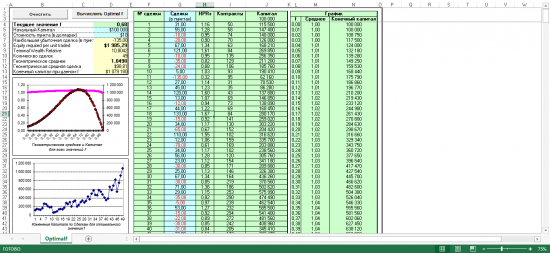

Стратегия управления капиталом Optimal F

- 19 августа 2014, 02:04

- |

Программный продукт Optimal F, который позволяет грамотно управлять рисками при торговле. Все в дело в том, что работа с оптимальным значением F очень агрессивна, а со значением больше F критична и приводит к слитию депозита, поэтому знать оптимальное значение F очень Важно для каждого трейдера.

Как было сказана Ральфом Винером в одной из его книге:

1. Само оптимальное значение F — не постоянная величина;

2. Работая со значением большим оптимального значения F, Вы рискуете потерять все свои деньги и слить свой депозит;

3. Работаю со значением меньшим или равным значению F, Вы рискуете меньше, Ваши потери уменьшаются в арифметической прогрессии, а Ваша прибыль растет в геометрической прогрессии;

Качайте по прямой ссылки

Успехов и удачи в торговле!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал