SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ростелеком

Телеграф. Дальнейшая реализация

- 14 августа 2018, 14:46

- |

Вышла новость в комерсе.

Известны покупатели и цена.

Коротко об идеи:

Ростелеком продает недвигу для поддержания див. выплат. В дочке Телеграфе здания, которые планируется продать. Вот первое уже оценили. После продажи средства будут распределены между Ростелекомом и минорами Телеги.

В идеи или выкуп, или дивы. Ориентировочно 6р на бумагу.

Известны покупатели и цена.

Коротко об идеи:

Ростелеком продает недвигу для поддержания див. выплат. В дочке Телеграфе здания, которые планируется продать. Вот первое уже оценили. После продажи средства будут распределены между Ростелекомом и минорами Телеги.

В идеи или выкуп, или дивы. Ориентировочно 6р на бумагу.

- комментировать

- ★3

- Комментарии ( 21 )

Новости компаний — обзоры прессы перед открытием рынка

- 14 августа 2018, 08:59

- |

Прибыль до изъятия. «Норникель» заработал на рыночной конъюнктуре

ГМК «Норильский никель» опубликовала хорошие финансовые результаты за первое полугодие, показав почти двукратный рост чистой прибыли, рост EBITDA на 77% и заметное снижение соотношения чистого долга к EBITDA — до 1,1. Причиной стала благоприятная конъюнктура мировых рынков, где цены практически на все металлы «Норникеля» выросли на 20–40%. Однако пока не ясно, как на финансовое благополучие компании повлияет инициатива помощника президента Андрея Белоусова по увеличению налогов для металлургов и химиков. (Коммерсант)«Росгосстрах» и «Открытие холдинг» запутались в долгах

В октябре 2017 г. «РГС недвижимость» начала объявлять дефолты по бондам, и акционер решил ее ликвидировать. В дефолте оказались все 9 выпусков на 24,5 млрд руб. Эти бумаги размещались в 2014–2016 гг. Крупнейшим держателем – 21,4 млрд руб. – был

( Читать дальше )

Только газпром и ростелеком!

- 10 августа 2018, 09:39

- |

Банки под санкциями

Металлурги под Белоусовым

Нефтянка на хаях

Остались две идеи, газпром что на 200 идет и ростелеком что к 100 стремится.

Покупать только на споте, не спеша. Как любят писать инвест. дома — накапливать.

Металлурги под Белоусовым

Нефтянка на хаях

Остались две идеи, газпром что на 200 идет и ростелеком что к 100 стремится.

Покупать только на споте, не спеша. Как любят писать инвест. дома — накапливать.

Отчет Ростелекома за 2 квартал неплохой, несмотря на некоторое снижение рентабельности

- 03 августа 2018, 14:17

- |

Выручка «Ростелекома» за 2 квартал 2018 года по МСФО выросла на 2,9% — до 77,4 млрд рублей, говорится в отчетности компании.

В общей структуре выручки «Ростелекома» во II квартале 53% пришлось на цифровые и контентные услуги (сегмент вырос за квартал на 16,2% и достиг 41,3 млрд рублей). В частности, доходы от услуг широкополосного доступа в интернет показали рост на 11,7%, до 19,7 млрд рублей; платное ТВ выросло на 24,7% — до 8,5 млрд рублей. VAS и облачные услуги показали рост на 34,5% — до 7,5 млрд рублей.Промсвязьбанк

Выручка от телефонии традиционно снизилась на 10%, до 17,7 млрд рублей. Компания также подтвердила прогноз по росту выручки по итогам текущего года (более 2%). В целом, мы считаем результаты «Ростелекома» неплохими, несмотря на некоторое снижение рентабельности.

Ростелеком опубликовал в целом смешанные результаты за 2 квартал

- 03 августа 2018, 12:13

- |

Ростелеком опубликовал смешанные финансовые результаты за 2К18, но динамика Tele2 и новых сервисов воодушевляет

Во 2К18 выручка выросла на 3% г/г до 77.4 млрд руб., из которых 53% приходится на Цифровой сегмент. Сегменты VAS и Облачные услуги показали сильный двузначный рост (+34% г/г) благодаря развитию проекта Умный город, дата-центрам и продвижению облачных сервисов. Услуги ШПД и платного телевидения показали благоприятную динамику кв/кв — выручка выросла на 12% и 25% г/г соответственно. Фиксированная телефония, а также Оптовые услуги оказались отстающими — выручка в этих сегментах упала на 10% и 4% соответственно. OIBDA упала на 3.8% г/г до 23.7 млрд руб. из-за поставок оборудования для проектов B2B и B2G, увеличения расходов по опционной программе, более высоких убытков от обесценения финансовых активов, а также из-за участия Ростелекома в качестве спонсора в Чемпионате мира по футболу (эффект может быть заметен еще и в 3К18). Финансовые результаты Tele2 за 2К18 оказались сильными -продажи выросли на 18.2% г/г, а показатель EBITDA взлетел на 44.7% и достиг 11 млрд руб. Tele2 зафиксировала чистую прибыль в размере 1 млрд руб. Также во время телеконференции Ростелеком отметил, что компания в настоящий момент не планирует увеличивать свою долю в Tele2, но не исключает такую возможность в будущем. Ростелеком подтвердил свой прогноз по выручке, OIBDA и капзатратам на 2018.

( Читать дальше )

Во 2К18 выручка выросла на 3% г/г до 77.4 млрд руб., из которых 53% приходится на Цифровой сегмент. Сегменты VAS и Облачные услуги показали сильный двузначный рост (+34% г/г) благодаря развитию проекта Умный город, дата-центрам и продвижению облачных сервисов. Услуги ШПД и платного телевидения показали благоприятную динамику кв/кв — выручка выросла на 12% и 25% г/г соответственно. Фиксированная телефония, а также Оптовые услуги оказались отстающими — выручка в этих сегментах упала на 10% и 4% соответственно. OIBDA упала на 3.8% г/г до 23.7 млрд руб. из-за поставок оборудования для проектов B2B и B2G, увеличения расходов по опционной программе, более высоких убытков от обесценения финансовых активов, а также из-за участия Ростелекома в качестве спонсора в Чемпионате мира по футболу (эффект может быть заметен еще и в 3К18). Финансовые результаты Tele2 за 2К18 оказались сильными -продажи выросли на 18.2% г/г, а показатель EBITDA взлетел на 44.7% и достиг 11 млрд руб. Tele2 зафиксировала чистую прибыль в размере 1 млрд руб. Также во время телеконференции Ростелеком отметил, что компания в настоящий момент не планирует увеличивать свою долю в Tele2, но не исключает такую возможность в будущем. Ростелеком подтвердил свой прогноз по выручке, OIBDA и капзатратам на 2018.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 03 августа 2018, 08:47

- |

Инвесторы купили отраслевого риска. Вложения в фонды акций растут опережающими темпами

В июле произошло существенное снижение объемов инвестиций в розничные паевые фонды. Управляющие компании привлекли в открытые ПИФы только 7,4 млрд руб., что почти на 40% меньше объема, поступившего в июне. При этом инвесторы рекордными за последние десять лет темпами наращивают вложения в фонды акций, которые демонстрируют высокую доходность и которые активно рекламируют управляющие компании. (Коммерсант)«Северный поток – 2» может обойтись без Дании

Оператор проекта строительства «Северного потока – 2» Nord Stream 2 AG разработал проект прокладки трубы в обход Дании, заявил 2 августа член правления OMV, курирующий в том числе и газовые проекты, Манфред Ляйтнер: «Мы разработали уже альтернативный маршрут, Nord Stream 2 AG не нужно дополнительных разрешений». Подробности он не раскрыл, но подчеркнул, что к удорожанию проекта это привести не должно: «Общая стоимость проекта останется прежней – как и говорилось при запуске проекта, она составляет 9,5 млрд( Читать дальше )

Потенциал роста бумаг Ростелекома составляет 16%

- 02 августа 2018, 17:44

- |

Выручка «Ростелекома» за 2 квартал 2018 года по МСФО выросла на 2,9% — до 77,4 млрд рублей, говорится в отчетности компании. В том числе, выручка от контекстных и цифровых услуг увеличилась на 16,2% и составила 41,3 млрд рублей.

Мы ожидаем улучшения денежного потока «Ростелекома» во втором полугодии. Капитальные затраты выросли на 16% г/г. во втором квартале, но за полугодие остаются стабильными. «Ростелеком» подтвердил все прогнозы на текущий год: рост выручки более 2%; рентабельность по OIBDA 31,5% и более; капитальные затраты 60-65 млрд руб. без учета госпрограмм. На наш взгляд, оператор представил нейтральные результаты за 2 квартал.ИК «Велес Капитал»

Средняя оценка целевой цены аналитиков по «Ростелекому» находится на уровне 84,3 руб. за акцию, что предполагает потенциал роста на 16%. Компания выплатила дивиденды за 2017 год в размере 5,05 рублей на акцию (доходность около 7% к текущим ценам) и намеревается пересмотреть дивидендную политику с возможностью выплачивать дивиденды два раза в год вместо одного.

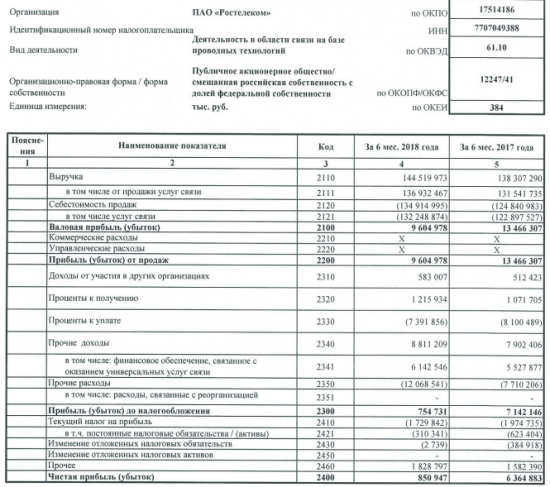

Ростелеком - чистая прибыль по РСБУ в I полугодии упала в 7,5 раза, до 851 млн руб

- 02 августа 2018, 14:24

- |

Чистая прибыль "Ростелекома" по РСБУ за первое полугодие 2018 года снизилась в 7,5 раза по сравнению с аналогичным периодом прошлого года и составила 850,9 миллиона рублей.

Выручка компании при этом увеличилась на 4%, до 144,5 миллиарда рублей. Себестоимость продаж составила 134,9 миллиарда рублей, что на 8% больше, чем годом ранее. Валовая прибыль снизилась на 29%, до 9,6 миллиарда рублей.

отчет

Ростелеком - рост выручки во 2 квартале 2018 г. составил 3% г/г

- 02 августа 2018, 13:10

- |

ПАО «Ростелеком» объявляет результаты деятельности за 2 квартал 2018 г. по данным консолидированной отчетности по стандартам МСФО.

( Читать дальше )

ОСНОВНЫЕ ДОСТИЖЕНИЯ

- Рост выручки во 2 квартале 2018 г. составил 3% год-к-году; за последние четыре квартала среднегодовой рост выручки составляет 5%;

- Доля Цифрового сегмента в выручке составила 53%;

- База подписчиков платного ТВ превысила 10 млн клиентов;

- Услугами мобильной связи компании пользуются 1 млн абонентов;

- Сохраняются высокие темпы прироста абонентской базы ШПД по оптическим технологиям (+7%) и IPTV (+11%), а также продолжают уверенно расти показатели ARPU по ШПД и IPTV;

- Рост доходов от предоставления дополнительных и облачных услуг, обеспеченный реализацией проектов «Умный город», развитием дата-центров и облачных сервисов, во 2 квартале 2018 г. составил 34%.

( Читать дальше )

Мои шорты на 02.08.18

- 02 августа 2018, 07:13

- |

Большая вероятность снижения акций сегодня Газпром, Лукойл, Ростелеком

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал