РусАл

Потенциал роста En+ обусловлен повышением оценки Русала - Sberbank CIB

- 24 марта 2021, 16:11

- |

Весь потенциал роста приходится на «РУСАЛ»… Наши аналитики металлургического сектора начали оптимистично оценивать перспективы РУСАЛа, в связи с чем мы значительно повысили оценку стоимости доли En+ в РУСАЛе (на 63%, с $4,5 млрд до $7,3 млрд). В то же время мы понизили оценку энергетического сегмента на 23%, с $2,5 млрд до $1,9 млрд. В основном это обусловлено повышением прогноза капиталовложений, более слабым прогнозом по курсу рубля и отсрочкой возобновления дивидендных выплат (компания выплатит дивиденды в 2022 году, по итогам 2021 года), которая повлияла на оценку по модели дисконтирования дивидендов.

… что также обеспечит защиту в случае консолидации. En+ дала понять, что рассматривает возможность консолидации группы. В сложившихся условиях мы считаем, что именно с РУСАЛом связан основной фундаментально обусловленный потенциал роста. Мы также полагаем, что акционерам компании особенно нравится наличие листинга Гонконгской биржи (предполагающего обязательную оферту на выкуп долей миноритариев).

Лидирующая позиция в сфере ESG может оказать поддержку. Мы считаем, что En+ лидирует в России в сфере ESG. Это первая и пока единственная в стране компания, заявившая о намерении достичь нулевых чистых выбросов к 2050 году (включая снижение выбросов 1-го и 2-го уровня на 35% к 2035 году). Также En+ — это одна из наиболее активных компаний в том, что касается продвижения целей устойчивого развития и инициатив по достижению нулевых чистых выбросов и производства низкоуглеродного алюминия.

Результаты «РУСАЛа» за 2020 год учтены в оценочной модели; прогноз на 2П20. Мы обновили оценочную модель с учетом высоких уровней водности и фактических цен на электроэнергию в энергетическом сегменте. Теперь мы ожидаем выручку в сегменте в 2П20 на уровне $1,34 млрд, EBITDA в размере $451 млн и свободные денежные потоки после вычета процентов в объеме $31 млн.

Мы сохраняем рекомендацию «покупать», целевая цена повышена на 31%. Мы сохраняем прежнюю оценку энергетического сегмента En+, основанную на оценке по методу ДПДС и по модели дисконтирования дивидендов (в соотношении 50:50), и используем целевую оценку стоимости капитала РУСАЛа от наших аналитиков металлургического сектора при определении стоимости доли En+ в РУСАЛе. Мы понижаем оценку En+, но за счет значительного повышения справедливой стоимости РУСАЛа наша целевая цена En+ выросла на 32% до $14,40 и 1 066 руб. за акциюSberbank CIB

- комментировать

- Комментарии ( 0 )

Норильский никель хочет обанкротить Русал - 2 варианта прочтения

- 24 марта 2021, 14:36

- |

Норникель хочет уменьшить выплату дивидендов акционерам, одним из главных которых является Русал со своими 27,8%.

Компания Владимира Потанина «Интеррос», взяв в руки арматуру из никеля, намекнула Русалу, что хорошо бы снизить давление на Норникель и снизить выплату дивидендов.

С чего всё началось?

На дворе был 2007 год. Компания Русал решила взять кредит в микрофинансковой организации на покупку 25% + 1 акцию. 11 марта 2008 года Русал взял у Внешэкономбанка 4,5 млрд $. Ставка кредита составила LIBOR+5%. Конечно не МФО, но все равно аховая. Обеспечением послужили сами приобретаемые акции компании Норильский никель. И закрутилось.

Компания Русал пиявкой присосалась к титьке компании Норникель и доила каждый год. Ведь Русалу нужно обслуживать кредит, а сама по себе она позволить себе такого не могла.

После непродолжительной драки крапивой с получением двух синяков, ушиба самоуважения и вывиха одного яичка, основные акционеры ГМК Норильского никеля Владимир Потанин и Олег Дерипаска объявили во всеуслышание, об урегулировании проблемы. Стороны запланировали подписать некое соглашение, а для его обеспечения, стороны согласились перечислить по чуть более 7% акций Норникеля на специальный счёт. Русал кряхтя вышел из неудобной ситуации, где все акции были под залогом в банке благодаря Грефу, который своим волевым решением освобождает требующийся процент акций из-под залога. Уж лучше бы ипотеки простили многодетным…

В 2018 году соглашение было продлено ещё на 5 лет. Это дало некую уверенность миноритариям в получении дивидендов, которых будет хватать не только на хлебушек и маслице, но и на икорку баклажанную.

Владимир Потанин не раз намекал, о снижении дивидендов, что пойдёт на пользу компании Норникель. Но что Норникелю хорошо – Русалу смерть. Ведь последнему нужно платить МФО % за кредит. Вследствие чего Владимир Потанин получал регулярные отказы. Хотя он хотел всего лишь ограничить их выплату размером в 1 млрд $.

( Читать дальше )

Русал как акционер Норникеля заинтересован в росте стоимости компании - представитель Русала

- 24 марта 2021, 14:11

- |

Мы считаем, что вопрос о пересмотре условий акционерного соглашения не может быть рассмотрен в отрыве от анализа итогов работы действующего менеджмента Норникеля. Управляющий партнер, в соответствии с соглашением, обладает всей полнотой власти и отвечает за решение всех операционных вопросов. Мы видим, что в течение последнего года Норникель столкнулся с рядом вызовов. Русал как акционер Норникеля заинтересован в росте стоимости компании, который зависит не только от выверенной стратегии, но и от качества операционного управления, что влияет и на объем дивидендных выплат

Русал реализует большое количество инвестиционных проектов в Сибирском регионе, в которые за последние годы было вложено более 6 миллиардов долларов, в значительной степени сформированных за счет дивидендов от Норникеля. Поэтому мы рассчитываем на стабильное развитие ГМК и его профессиональное управление, что даст всем акционерам возможности для долгосрочного планирования в настоящем и будущем. Поскольку между акционерами существует нормальный рабочий диалог, любая позиция относительно переговоров между сторонами должна обсуждаться именно в его рамках. Считаем, что эмоциональные заявления одной из сторон негативно отражаются на котировках акций Норникеля

источник

Русалу предложено снизить дивиденды Норникеля за 20 г

- 24 марта 2021, 11:12

- |

На заседании совета директоров Норникеля 29 марта рассмотрят предложения Интерроса Русалу договориться об изменении дивидендной формулы Норникель, не дожидаясь истечения срока действия соглашения акционеров в 2023 году, и минимизировать дивиденды за 2020 год.

Рководитель Интерроса Сергей Батехин:

Мы выступаем за более адекватную пропорцию между дивидендами и инвестициями в развитие компании

( Читать дальше )

Русал - рост рынка позволил поднять оценку компании - Финам

- 23 марта 2021, 16:42

- |

Мы подтверждаем рекомендацию «Покупать» по акциям ОК «РУСАЛ» с новой целевой ценой 61,5 руб. Потенциал роста в перспективе 12 мес. составляет 31,6%.Калачев Алексей

ГК «Финам»

«РУСАЛ» представил позитивную отчетность и прогнозы. Рост цен на алюминий создает хорошие предпосылки для улучшения финансовых показателей компании.

«РУСАЛ» хорошо интегрирован в сырье, поддерживает высокую загрузку мощностей, осуществляет их модернизацию, имеет в портфеле большую долю продукции с высокой добавленной стоимостью.

«РУСАЛ» производит алюминий за счет электроэнергии ГЭС, что позволяет продвигать его на рынках в качестве продукции с низким углеродным следом и дает дополнительное преимущество на европейском рынке в конкуренции с китайскими производителями.

«РУСАЛ» активно снижает долговую нагрузку и планирует в близкой перспективе вернуться к выплате дивидендов по акциям. Это может стать сильным драйвером для роста акций.

Попадание Русала в MSCI в мае кажется маловероятным - Велес Капитал

- 23 марта 2021, 15:32

- |

Мы не исключаем среднесрочную коррекцию котировок, поводом для которой может стать сокращение дивидендов Норникеля после ряда серьезных аварий. Однако долгосрочный позитивный взгляд на перспективы Русала по-прежнему сохраняется. С учетом ралли цен на алюминий и увеличения шансов на включение в индекс MSCI Russia мы повышаем целевую цену до 56 руб. и подтверждаем рекомендацию «Покупать».

Финансовые показатели. В условиях низких цен на алюминий во 2-м полугодии 2020 г. Русал продемонстрировал достойные результаты. С учетом резкого роста цены металла выше 2 200 долл. за т показатели в 1-м полугодии 2021 г. будут значительно лучше. При консервативной цене алюминия на уровне 2 000 долл. за т в 2021 г. Русал нарастит выручку на треть, а EBITDA и FCFF – более чем в 2 раза. Китай планирует ограничить внутреннее производство алюминия 45 млн т в год, что вынудит страну активнее импортировать металл. При стоимости алюминия выше 2 200 долл. за т Русал способен генерировать более 1 млрд долл. свободного денежного потока, что позволит без проблем обслуживать и постепенно гасить огромный долг. Запуск Тайшетского завода, запланированный на 3-й квартал 2021 г., позволит к концу 2022 г. нарастить производство на 10%.

Дивиденды Норникеля. В нашем базовом сценарии Русал в 2021 г. получит 1,6 млрд долл. дивидендов Норникеля. Однако мы допускаем, что Норникель снизит выплаты после ряда аварий и дивидендный поток окажется на 25-50% ниже. Также с 2022 г. Норникель планирует перейти на выплаты из свободного денежного потока, что приведет к снижению дивидендов. Мы считаем, что в 2021-2022 гг. споры относительно изменений в дивидендной формуле станут краеугольным камнем в акционерном конфликте между Русалом и Норникелем. В то же время, в сочетании с высокими ценами на алюминий даже урезанные дивиденды позволят Русалу значительно снизить долговую нагрузку к концу 2022 г.

MSCI. В мае 2021 г. пройдет очередная ребалансировка индексов MSCI. Согласно нашим расчетам, минимальный уровень FIF (Foreign Inclusion Factor), необходимый для попадания в MSCI Russia Standard Index, составляет около 2 млрд долл. Акциям Русала осталось вырасти примерно на 20%, чтобы получить шанс на включение в индекс. Также с лета 2020 г. SUAL (второй акционер Русала) продал 0,65% акций, что увеличивает потенциальную оценку free-float и FIF на 4%. Однако попадание в MSCI в мае все еще кажется маловероятным. Мы полагаем, что Русал сможет достичь соответствия индексным критериям к августу 2021 г. при условии сохранения высоких цен на алюминий.Сучков Василий

ИК «Велес Капитал»

Rusal, как-то буднично...

- 23 марта 2021, 00:38

- |

Один график, Rusal, кто помнит по нему не по детски прошлись санкциями. Потом что-то назад откатили. Факт, акции пробили до санкционный хай и корона им не по чём. Мало того, возможно мы в развитии параболического движения, ближайшая цель 56 (месячный план).

Влияют санкции, конечно да, возможно с ними жить и здравствовать, вот вам живой пример.

Больше сценариев нашем телеграмм канале:

https://t.me/Tactica_Adversa

Обсуждаем в чате:

https://t.me/Tactica_Adversa_Chat

Русал представил сильную отчетность за 2020 год - Промсвязьбанк

- 18 марта 2021, 19:37

- |

РУСАЛ представил в среду финансовые результаты за 2020 г. Ключевые показатели компании ожидаемо продемонстрировали отрицательную динамику г/г вследствие падения цен на алюминий в первой половине прошлого года. Однако во втором полугодии, на фоне восстановления мирового спроса на цветные металлы, компании удалось увеличить EBITDA по отношению к аналогичному периоду 2019 г. и показать чистую прибыль, как за счет основного бизнеса, так и благодаря дивидендам от НорНикеля. Мы оцениваем представленные результаты как позитивные и ожидаем в дальнейшем улучшения основных финансовых показателей компании. Мы повышаем целевой уровень до 58 руб. за акцию, рекомендация – «покупать».

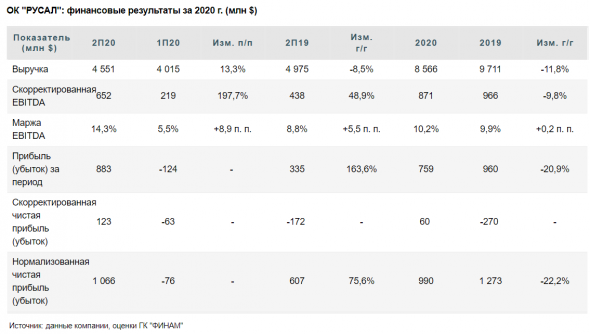

Выручка РУСАЛа по итогам 2020 г. сократилась на 11,8% и составила 8,56 млрд долл. Скорректированная EBITDA Группы снизилась чуть меньше, на 9,8% г/г (до 871 млн долл.) благодаря уменьшению себестоимости производства алюминия (-7% г/г). Отрицательная динамика ключевых финансовых показателей РУСАЛа была обусловлена резким ухудшением конъюнктуры мировых рынков цветных металлов, спровоцированным пандемией Covid-19 и введенными в большинстве стран карантинными ограничениями. Кроме того, на финансовые результаты Группы за 2020 г. понижающее давление оказал эффект высокой базы 2019 г., когда РУСАЛ реализовывал избыточные накопленные запасы из-за санкций. В целом по итогам года средняя отпускная цена на алюминий упала на 6%, объемы реализации алюминия сжались также на 6%.

Чистая прибыль РУСАЛа за отчетный период снизилась на 22,2% г/г и составила 990 млн долл. При этом сокращение убытков от разовых факторов (в частности, эффекта налоговой переоценки, а также изменения стоимости доли в НорНикеле), позволила компании зафиксировать скорректированную чистую прибыль в размере 60 млн долл. против убытка в 270 млн долл. годом ранее. Чистый долг компании по итогам года снизился на 14% до 5,563 млрд долл., что улучшило показатель чистый долг/ EBITDA с 6,7х в 2019 г. до 6,4х в 2020 г.

Отметим, что гораздо более оптимистичными выглядят данные за 2-е полугодие. Так, падение выручки РУСАЛа замедлилось до 8,5% г/г, а EBITDA выросла на 49% г/г благодаря уверенному восстановлению мировых цен на промышленные металлы и снизившейся на 8,5%, в том числе благодаря ослаблению рубля, снижению себестоимости производства алюминия. Стоит добавить, что позитивное влияние на финансовый результат оказало и увеличение средней премии цен реализации до 151 долл./т (против 141 долл./т – в 1П2020 г.), указывающее на повышение спроса со стороны покупателей. В результате чистая прибыль компании возросла до 1,066 млрд долл., а скорректированная чистая прибыль составила 123 млн долл., компенсировав убытки первого полугодия благодаря обозначенным выше факторам. РУСАЛ также прогнозирует, что устойчивый спрос на первичный алюминий в текущем году сохранится: в компании ожидают повышения потребления на 5-6%.

Мы оцениваем представленную отчетность как сильную, отразившую повышение эффективности компании (снижение издержек, дальнейшее сокращение чистого долга) и подтверждающую операционную устойчивость бизнеса. Мы ждем, что средняя биржевая цена на алюминий вырастет на 11% в 2021 г. и составит 1930 долл./т, что станет ключевым фактором дальнейшего улучшения финансовых показателей РУСАЛа в текущем году. В целом отчетность РУСАЛа и наш позитивный долгосрочный взгляд на конъюнктуру рынков промышленных металлов позволяет повысить целевую цену по акциям до 58 руб., рекомендация – «покупать».Рябушкин Евгений

«Промсвязьбанк»

В первом квартале 2021 года ожидаются сильные результаты Русала - Промсвязьбанк

- 18 марта 2021, 11:45

- |

( Читать дальше )

Анализ рынка 18.03.2021 / санкционная риторика и заседания ФРС. Чего ждать от рынка сегодня

- 18 марта 2021, 09:10

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал