Рынки

Экспорто размещение // Пример

- 27 февраля 2016, 10:48

- |

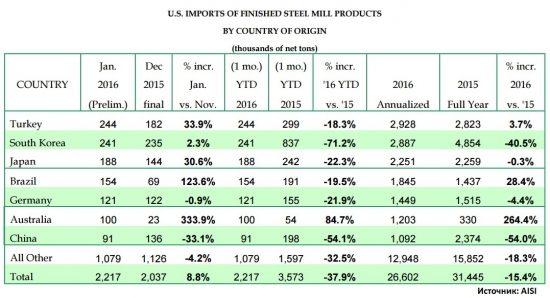

Было много шума, что США установили огромные пошлины на китайскую сталь, мол она душит рынок. И вот вопрос: если Турция может, то почему украинская или (пусть уже) российская сталь до сих пор еще не на Брайтоне?

А так, конечно американцы поджали немного импортный рынок

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Убытки европейских нефтефирм // Таблица

- 26 февраля 2016, 19:48

- |

( Читать дальше )

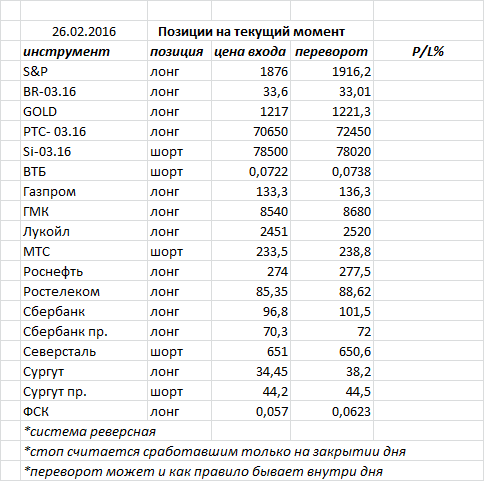

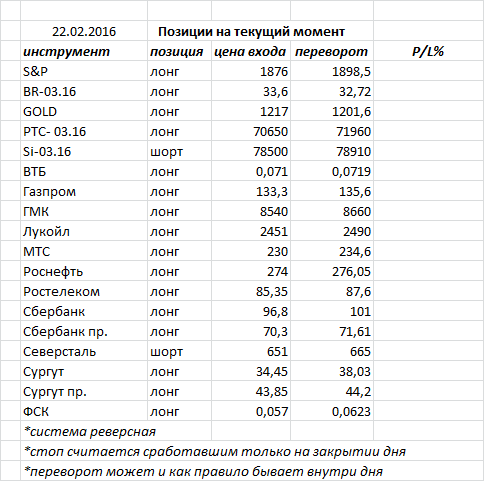

Ситуация на текущий момент

- 26 февраля 2016, 09:42

- |

Вчера индекс ММВБ закрыл день «высокой волной». В нашем случае это фигура консолидации. Индекс ожидаемо отбился вниз от отметки 1805, добрался до поддержки 1780, после чего двинул наверх, на тот раз пробив сопротивление и под конец дня вернулся протестировать его сверху, где и закрылся, посеяв интригу. Сегодня ждем отбоя от уровня с первой целью 1812, в случае закрепления выше рост будет продолжен. Цель — 1840.

Ситуация на утро выглядит позитивно: Китай торгуется, хоть и в небольшом, но плюсе. СиПи все же решил сходить на 1980, так что ждем его там и пробуем продажи. Золото тоже слегка плюсует, отбиваясь от поддержки 1230 и сигнализируя об относительной шаткости позитивных настроений, здесь пока продолжаем ждать закрепления выше 1240, после чего рост продолжится до 1300. Евродоллар все же смог удержать уровень 1,10 и двинул к первой своей цели 1,108, Ждем его там, отбой можно продавать с коротким стопом, но скорее всего уровень будет пробит открывая нам дорогу к следующей цели — 1,12. Нефть после нескольких попыток пробила таки отметку 34,5, добравшись до следующей цели 35,1, которую так же пробивала в моменте, но пока удержать не смогла. Тем не менее, дорога на 36,7 уже почти открыта — достаточно закрепиться выше 35,3. В противном случае нефть снова сходит вниз с первой целью 33,3 и основной 31,7.

( Читать дальше )

Странная арифметика

- 25 февраля 2016, 10:36

- |

А чтобы все потерять достаточно один раз потерять 100%.

Вот в этом и заключается асимметрия рыночного риска.

Правильный ответ на вопрос куда пойдет цена

- 25 февраля 2016, 08:30

- |

Мысли данного сообщения вызваны одним из комментариев к моей публикации о перспективах британского фунта с точки зрения технического анализа: GBPUSD – 25.02.16. Технический анализ указывает на плачевные перспективы британского фунта.

Правильный вопрос на ответ куда пойдет цена всегда один:

— «Камень молчит, ну а я отвечаю — хрен его знает!» © К/ф «Веселая хроника опасного путешествия (Арго).

Почему? Да потому что вопрос сформулирован некорректно.

Любой тезис о направлении движения цены или о покупке и продаже инструмента не имеет смысла если этот вопрос не сопровождается целями и временем (предположительным) удержания позиции.

Без этого цена любого прогноза — ломаная копейка. И любой такой «прогнозист» будет радостно вопить «Я же говорил!!!», когда цена сдвинется на два пипса в указанном им направлении.

Вопрос не в том, куда и когда цена сдвинется на 2 пипса. Она всегда может сдвинуться и на 2 и на 20 пипсов в любом направлении и от любой причины. Вопрос в тенденции. И в параметрах этой тенденции.

На одном и том же рынке можно торговать и вверх и вниз. Все зависит от целей и времени удержания позиции.

Перспективы фунта с точки зрения технического анализа по SWT-методу плачевны — ждем обвал ниже исторических минимумов последних 20 лет. Но это не мешало мне вчера в течение дня покупать фунт и получить на этом прибыль. Почему? Потому что я торговал внутридневной тренд, а он был растущим и оставался растущим на конец вчерашнего дня. Но этот рост — это коррекция, остальные тренды все направлены вниз. Покупки были возможны, но только в рамках дэй-трейдинга. Для позиционной торговли время покупать фунт еще не пришло. Только продажи.

P.S. Торгуя на классического технического анализа с использованием понятия тренда можно обойтись без бубна и шаманских плясок, сопровождающихся брызганьем на монитор куриной кровью. Потому что вы всегда будете знать, что вы делаете, зачем и почему.

( Читать дальше )

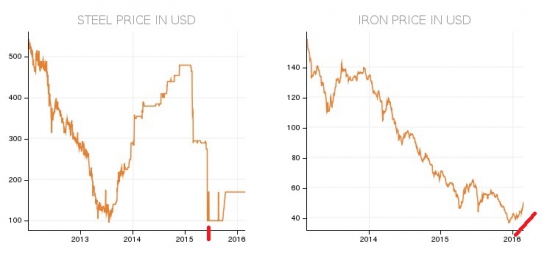

Непонятный рост цен на чугун

- 24 февраля 2016, 10:27

- |

В то время как цены отскочили к 50 долл/тонна чугуна, вслед за предновогодним ростом цен на сталь, и потянули за собой вверх все сопутствующие выплавке железа и стали металлы как цинк, олово, свинец также с нового года как и железо.

Спрос на сталь ожидаемо снизился как в мире -7,1% январь-к-январю, в Китае -7,8%; так и в США и Канаде -13,3% и -19,2% соответственно, на пару с алюминием. «Ожидаемо» из-за отказа от капитальных расходов добывающих компаний, спада интереса к жилому строительству, к строительству кораблей наконец. Которые со своей стороны дают всё больше лома: за январь-февраль 2016 года предусмотрено на слом 75 крупных кораблей, а январь 2016 года уже бьет средние показатели по демонтажу судов как мы смотрели раньше (

( Читать дальше )

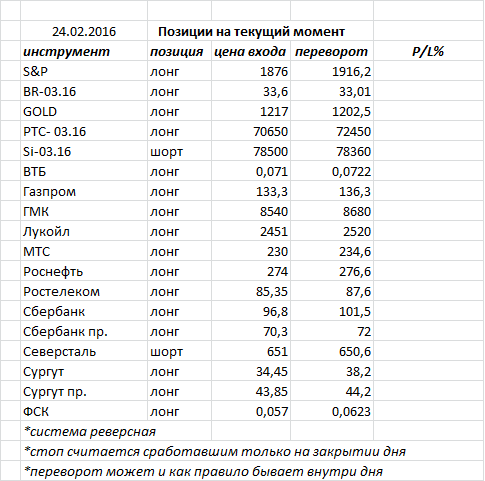

Ситуация на текущий момент

- 24 февраля 2016, 09:36

- |

Позавчера индекс ММВБ закрыл день белой свечкой, пробив отметку 1800 и двинув к ключевой цели роста 1815, которую так же побил и закрылся выше, что в принципе открывает ему дорогу к следующим целям 1840 и 1870, однако уровень надо удержать, что пока представляется мало реальным. Сегодня ждем отката к отметке 1780 и, в случае пробоя, 1740, откуда рост может возобновиться.

Позавчера индекс ММВБ закрыл день белой свечкой, пробив отметку 1800 и двинув к ключевой цели роста 1815, которую так же побил и закрылся выше, что в принципе открывает ему дорогу к следующим целям 1840 и 1870, однако уровень надо удержать, что пока представляется мало реальным. Сегодня ждем отката к отметке 1780 и, в случае пробоя, 1740, откуда рост может возобновиться.

Ситуация на утро выглядит негативно: Китай в минусе, СиПи добравшись до расчетного уровня 1940 откатил вниз и продолжает снижение, которое может вылиться в новую волну падения с целью 1720, однако пока ждем его у отметки 1900, откуда у индекса еще есть шанс продолжить рост с целью 1980. Золото ожидаемо продолжило рост и вновь тестирует отметку 1230, пробой которой будет означать продолжение роста с первой целью 1243 и основной 1300. Евродоллар пробив поддержку 1.105 двинул к следующей отметке 1,10 которую пока удержал и вероятно начнет рост отсюда. Здесь цели 1,11 и в случае пробоя, 1,12. Нефть ожидаемо добралась до 34,5, даже немного выше, но уровень не удержала и двинулась вниз. Здесь продолжаем ждать 31,75 откуда возможен новый виток роста. Промежуточный уровень 32,65, откуда так же вероятен откат.

( Читать дальше )

Можно ожидать, что среднесрочно цены будут между 50 и 100, но вряд ли можно угадать траекторию

- 24 февраля 2016, 09:33

- |

За пару торговых дней, пока Россия была на выходных, значимых изменений не случилось. S&P 500 в понедельник вырос на 1.3%, достиг максимума за 6 недель. А во вторник упал на 1.45%. Фьючерсы CME E-Mini на S&P 500 на момент написания ниже на 0.2% вчерашнего закрытия. STOXX Europe 600 +1.7%, затем, минус 1.2%. Китайский рынок почти не меняется в последние дни. В понедельник индекс ММВБ торговался, закрылся +1.6%, новый максимум с ноября. Сегодня должен отыграть обратно вниз.

Цена на фьючерс Брент сейчас на 32.8 долл./барр., столько же было в минувшую пятницу. За время удлиненных выходных в России больших изменений не случилось, хотя вчера Брент ненадолго превышал 35 долл./барр.

Причиной роста можно считать сообщения о сокращении сланцевого бурения. В пятницу Baker Hughes опубликовала цифры работающих в США буровых станков. По нефтяным станкам минус 26 шт. за неделю, 413 шт. Это почти в 4 раза меньше, чем было на пике (макс: 1609 шт. в начале ноября 2014).

В последние дни произошло заметное сокращение спрэда между WTI и Брентом (см. нижнюю часть графика). Причины, возможно, технические и связаны с закрытием шортовых позиций в WTI. График ниже показывает, что нетто-позиция денег под управлением (money managers), инвестированных в WTI была минимальная и заметно контрастировала с Брентом. Данные в отчете CFTC выходят еженедельно по пятницам (последний: 19 февраля) и показывают позиции вторника (в нашем случае — 16 февраля). Предположительно, перенасыщенность “шортов” могла привести к их лавинообразному закрытию (repositioning)

( Читать дальше )

Ситуация на текущий момент

- 22 февраля 2016, 09:03

- |

В субботу индекс ММВБ ожидаемо протестировал пробитую в пятницу вниз линию одну из линий ускорения апканала 1800 от которой отбился вниз, вернувшись к своему открытию. По идее это должно означать движение к следующей поддержке 1775 в случае пробоя, к 1750, но поскольку торги были ненастоящие, ждем еще одного захода к отметке 1800. В случае отбоя рынок должен двинуть по описанному сценарию. Пробой же отметки отправит наш рынок вверх. Цели:1815 и. в случае закрепления, 1870.

Ситуация на утро выглядит умеренно позитивной: Китай снова неплохо растет, даже Япония слегка зеленеет, что в последнее время редкость. СиПи тоже в неплохом плюсе, здесь продолжаем ждать 1940 (возможно 1980), откуда снижение должно возобновиться. Золото пока не справилось с отметкой 1230, и отбилось вниз, снова сигнализируя о укреплении на рынке позитивных настроений, но мы, тем не менее, продолжаем ждать роста к 1300 после завершения консолидации. Примерно та же ситуация в евродолларе — там тоже продолжается консолидация. Сигнал к выходу из нее вверх — пробой отметок 1,1135 и основной 1,12. Нефть брент открылась немного выше и пока дает надежду на продолжение роста, но для этого ей надо закрепляться выше отметки 34,5, от которой может начаться новая волна снижения. Цель внизу пока прежняя — 31,75.

( Читать дальше )

Отчетность золотодобытчиков 4Q15 // Себестоимость добычи

- 21 февраля 2016, 13:01

- |

Средняя себестоимость операционных расходов (cash costs, СС) составила 587 долл/унция, что на 5% ниже чем по итогам 3Q15 — 618 долл/унция. «Удалось зажать пояса». Операционная маржа при условной цене 1060 в декабре составила бы 45% от денежного потока.

Средняя себестоимость всех расходов (all-in sustainable costs, AISC) где учитывается корпоративное управление (то где прячут налоги), и капитальные расходы (на новые шахты или оборудование, что вроде не нужно так как шахт с избытком) составила 836 долл/унция, что на 3,5% меньше чем по итогам 3Q15. Условная EBITDA тогда составила бы не меньше 21%, но по сути она больше, ведь капитальные расходы амортизируются постепенно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал