Рынок

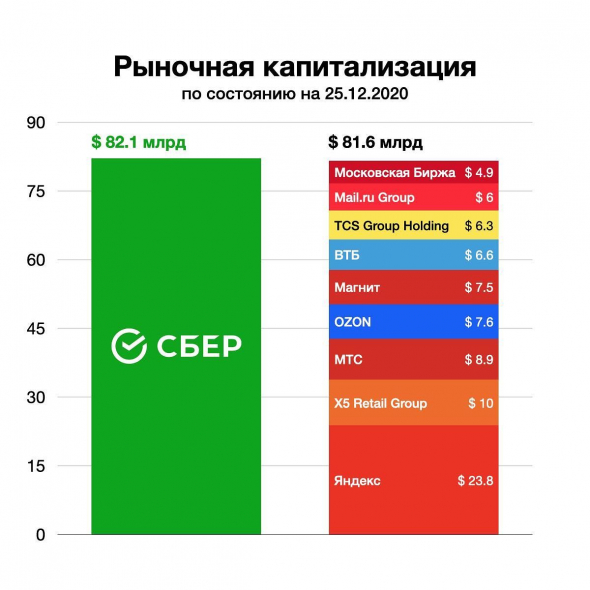

О рыночной капитализации...

- 28 декабря 2020, 20:14

- |

- комментировать

- ★1

- Комментарии ( 4 )

Хаос: рынок и реальность. Вопросы на подумать. (воскресное).

- 27 декабря 2020, 15:15

- |

мочиться мимо унитаза и то же самое будут делать Зина и

Дарья Петровна, в уборной начнётся разруха.

Следовательно, разруха не в клозетах, а в головах.

(Пр. Преображенский).

Всем трям и привет воскресное! Отдыхаем??? А пора уже смотреть-то в завтрашний день. :))

Вот и меня тоже на умности потянуло. И на вопросы… да-да, хочу, чтоб мне объяснили, может я не так понимаю??? )))

Да и мнение интересно. :)

Думаю, данный топик будет полезен новичкам, которые в поиске своего пути. :)

А всем остальным — обсудить, найти истину в куче алмазов)

Поехали! (Ю.А. Гагарин)

Сколько помню себя в инетах и на трейдерских форумах, периодически возникает тема хаоса и непредсказуемости рынка. И с последующими теориями, как этот сам хаос играть. И не просто играть, а даже зарабатывать.

Я правда, особо так не вникала в подробности, но сразу возникает вопрос:

№1.

( Читать дальше )

Ошибается ли большинство на рынке?

- 27 декабря 2020, 11:24

- |

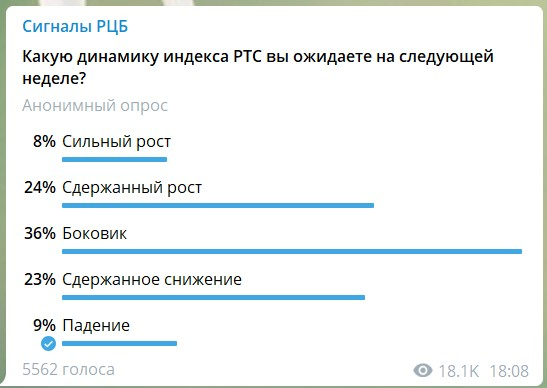

В телеге есть канал, называется Сигналы РЦБ. Мне канал нравится, но сейчас не об этом. Где-то с мая, обычно по пятницам, они проводят опрос: «Какую динамику индекса РТС вы ожидаете на следующей неделе?» И мне показалось, что чаще большинство голосует не в ту сторону.

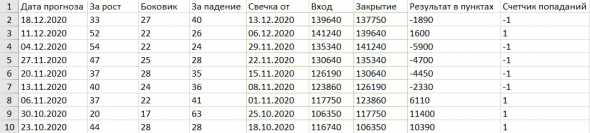

Давайте проверим это. Открываем excel, смотрим на результаты прогноза от 25.12.20 (на картинке). За рост у нас 32%( сильный рост 8% + сдержанный рост 24%), боковик 36%, вниз 32% (сдержанное снижение 23% + падение 9%).

Далее, проделываем это с каждой неделей и подгружаем свечки фьючерса РТС. Теперь представим, что мы будем открывать лонг, когда большинство проголосовало вниз, шорт соответственно вверх, а когда процент одинаковый мы вне рынка. За точку входа я взял закрытие недели. Т.е мы увидели сигнал, дождались закрытия дня и в последнюю минуту вошли.

Фиксировать убытки/прибыли мы будем в конце следующей недели на закрытии.

( Читать дальше )

Иллюзия умения играть на фондовой бирде.

- 26 декабря 2020, 19:43

- |

Фактор ЦЕННОСТИ

- 24 декабря 2020, 00:04

- |

Вопрос в том ценит ли общество то, что вы создаете?

Подписывайтесь на мой телеграм канал. Частенько публикую интересные инвест идеи по фундаменталу.https://t.me/GoodTrade_Spb

Всем добра!

Хорошо падаем

- 21 декабря 2020, 14:08

- |

Триллионные инвестиции физиков тают на глазах. И пенсия все дальше… в 36… в 37… в 38… в 45… а потом — социальная в 65.

Если эту неделю попадаем, то физики опять ломанутся в банки…

Неплохо разбавил позу в баксе

- 21 декабря 2020, 10:12

- |

Сбербанк, Газпром, Лукойл... какая компания следующая по весу в Индексе Мосбиржи?

- 18 декабря 2020, 15:51

- |

Сбербанк, Газпром, Лукойл... какая компания следующая по весу в Индексе Мосбиржи?

Проверь правильность своего восприятия российского рынка))

Греция готовится к новому финансовому кризису

- 18 декабря 2020, 15:47

- |

Греческое правительство пыталось бороться с экономическим спадом с помощью мягкой фискальной и денежно-кредитной политики (через Европейский центральный банк). Первоначальная цель заключалась в том, чтобы поддержать практически всех из государственного и частного секторов в плохие месяцы из-за изоляции от COVID-19 и надеяться на восстановление экономики с наступлением лета, чтобы туристическая индустрия спасла положение. Однако вскоре стало очевидно, что это выдавалось желаемое за действительное. Представители туристической индустрии признали, что для восстановления прежних показателей индустрии могут потребоваться годы. Ситуация выглядела еще хуже, когда люди осознали, насколько экономика в целом зависит от туризма: он составляет 20 процентов ВВП и обеспечивает 22 процента всех рабочих мест в Греции. Более того, решения правительства Греции, как и большинства других правительств в Европе, были в первую очередь политикой стимулирования спроса. Как я и предсказывал в одной из своих прошлых статей, эти меры могут принести лишь краткосрочное облегчение, лишь отложив боль на потом. Уровень безработицы увеличился на 1,2 процента с марта по апрель, на 1,3 процента с апреля по май и незначительно снизился в летний туристический период. По оценкам Организации экономического сотрудничества и развития (ОЭСР), к концу года уровень безработицы достигнет примерно 20 процентов.

Греческое правительство пыталось бороться с экономическим спадом с помощью мягкой фискальной и денежно-кредитной политики (через Европейский центральный банк). Первоначальная цель заключалась в том, чтобы поддержать практически всех из государственного и частного секторов в плохие месяцы из-за изоляции от COVID-19 и надеяться на восстановление экономики с наступлением лета, чтобы туристическая индустрия спасла положение. Однако вскоре стало очевидно, что это выдавалось желаемое за действительное. Представители туристической индустрии признали, что для восстановления прежних показателей индустрии могут потребоваться годы. Ситуация выглядела еще хуже, когда люди осознали, насколько экономика в целом зависит от туризма: он составляет 20 процентов ВВП и обеспечивает 22 процента всех рабочих мест в Греции. Более того, решения правительства Греции, как и большинства других правительств в Европе, были в первую очередь политикой стимулирования спроса. Как я и предсказывал в одной из своих прошлых статей, эти меры могут принести лишь краткосрочное облегчение, лишь отложив боль на потом. Уровень безработицы увеличился на 1,2 процента с марта по апрель, на 1,3 процента с апреля по май и незначительно снизился в летний туристический период. По оценкам Организации экономического сотрудничества и развития (ОЭСР), к концу года уровень безработицы достигнет примерно 20 процентов.( Читать дальше )

Чем выше смертность, тем выше рынок

- 17 декабря 2020, 22:22

- |

Почему?

Потому, что рост смертности приводит к повышение удельного количества денег на одного жителя. Количество игроков на бирже снижается, но их депозиты растут. Вместе с ростом депозитов повышается покупательская способность игроков. А вместе с ней повышаются цены акций. Кто не понял, почему это происходит — загляните сюда.

Бойтесь долгосрочных инвесторов! Они заинтересованы в вашей смерти))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал