СБербанк

Сбербанк планирует заработать "значительный размер прибыли" в 4кв, это один из факторов капитализации - финдиректор — ИФ

- 31 октября 2024, 11:44

- |

www.interfax.ru/business/

- комментировать

- ★1

- Комментарии ( 0 )

Сбер повышает ставки по всем вкладам до 22% — телеграмм-канал банка

- 31 октября 2024, 11:22

- |

Повышаем ставки по ВСЕМ ВКЛАДАМ до 22% ⚡

Неважно, какой вклад вы откроете — Лучший % или СберВклад, — условия едины для всех

t.me/sberbank — тг-канал Сбербанка

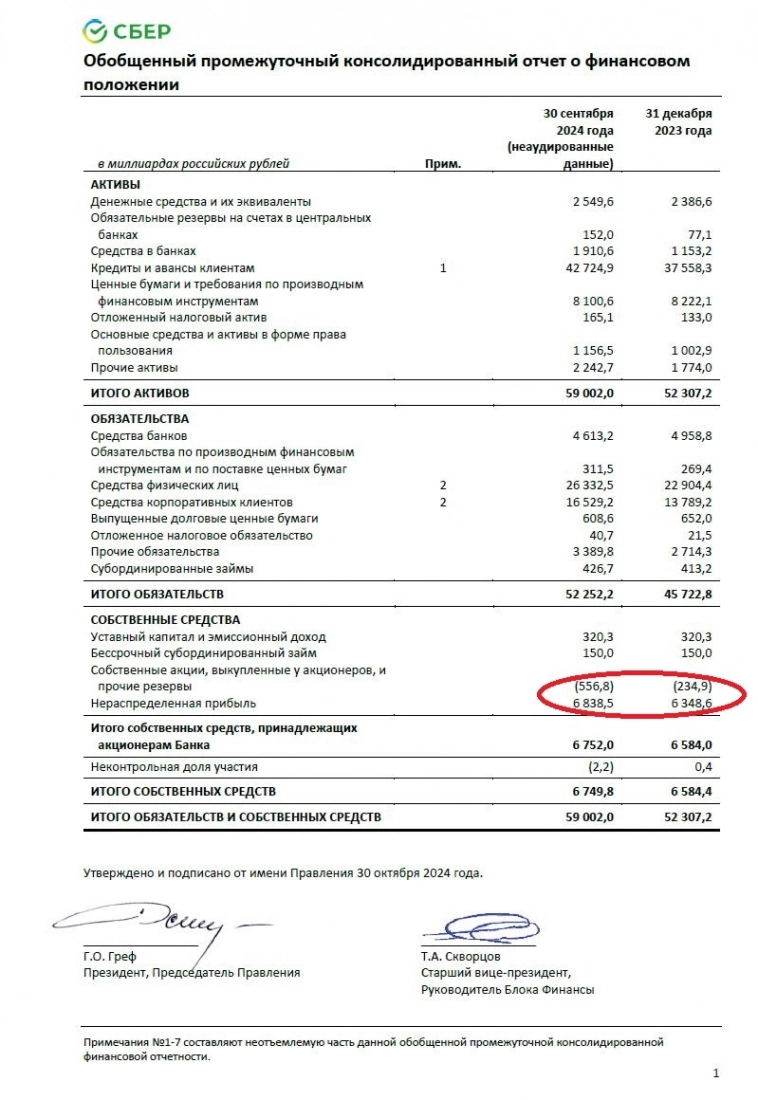

СБЕР за 9 месяцев выкупил своих акций на 320 млрд руб, это порядка 5% собственных акций

- 31 октября 2024, 11:20

- |

Так что фактически дивиденты будут не 36 руб на акцию, а 36 руб + 5% = 37,8 руб

Сбер сохранил прогноз на 2024г по важному показателю - ROE - на уровне более 23% — РБК Инвестиции

- 31 октября 2024, 11:04

- |

Прогнозы финансовых показателей Сбербанка по итогам 2024 года. Сохранен прогноз по важному показателю — ROE — на уровне более 23%.

Макропрогноз «Сбера» по итогам 2024 года:

— Инфляция: 8-8,5% (повышен с 6,5-7,5%)

— Рост ВВП: +3,8%

t.me/selfinvestor

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 31 октября 2024

- 31 октября 2024, 10:29

- |

Вы с Минфином загнали нашу экономику в порочный круг, повысив ставку. Главный порок ЦБ - членами СД являются только сотрудники банков — депутат в обращении к Набиуллиной

- 31 октября 2024, 10:25

- |

Вы с Минфином загнали нашу экономику в порочный круг, повысив ставку. В шоколаде только банки. Главный порок ЦБ — членами СД являются только сотрудники банков. Какие задачи вы решаете? — депутат в обращении к Набиуллиной

duma.gov.ru/

Сбербанк МСФО 9 мес 2024г: чистая прибыль 1,22 млрд руб (+6,8% г/г), 3кв 2024г: прибыль 411,1 млрд руб

- 31 октября 2024, 09:56

- |

Герман Греф, Президент, Председатель Правления Сбербанка:

За девять месяцев 2024 года чистая прибыль Сбера выросла на 6,8% год к году и составила 1,23 трлн рублей, рентабельность капитала превысила 25%.

В отчетном квартале замедлилась потребительская активность клиентов и темпы роста розничного кредитования, при этом динамика кредитования корпоративных клиентов осталась на высоком уровне. Совокупный кредитный портфель увеличился на 6,5% за квартал до 44,6 трлн рублей. Средства клиентов превысили 42,9 трлн рублей и выросли на 4,9%: средства физических лиц увеличились на 2,8%, а корпоративных клиентов — на 8,6%.

( Читать дальше )

Идеи по рынку 31.10.2024

- 31 октября 2024, 08:46

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

*Данная информация не является индивидуальной иневстиционной рекомендацией!

#идеи_по_рынку

Утренний обзор (мамбофьюч, сберофьюч, сишка, фьюч юань-рубль, газ(NG), Брент и Золото)

- 31 октября 2024, 08:07

- |

MX(фьюч на индекс мосбиржи)

На дневном графике цена протестировала (с проколом) границу розового канала и отбившись от нее, двинулась вниз подойдя на вечерней сессии к своей сильной поддержке в виде границы белого канала. ТО, что цена не смогла зайти в розовый канал, в моменте говорит о слабости. При пробитии своих поддержек в виде границ белого и синего каналов(в идеале с тестом снизу) ждем цену на тест поддержек ниже

Для сделки(торгуем отбой или пробой уровня) ждем тест границы синего(259450) и белого(261100) каналов и гориз.уровня 254425

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — горизонтали 274550, а также границы розового канала(265725)

На часовом графике цена возобновила снижение, приблизившись к лоям этой недели. Ждем добоя до сильной поддержки 258600 — отбой от нее лонгуем, а пробой с тестом снизу — шортим

Для сделки(торгуем отбой или пробой уровня) ждем тест границ желтого(267850 на утро) канала и гориз.уровня 258600

В случае четких тестов можно входить от менее сильных гориз.уровней 268025 и границы голубого канала(269600 на утро)

( Читать дальше )

SBER - слабая отчетность, плохой гайденс на 2025 г. ДКП уничтожает ROE

- 31 октября 2024, 07:40

- |

Исходя из кулуарного общения есть весомые основания полагать, что сегодня SBER представит слабую отчетность, из которой будет видно снижение прибыли г/г в 3К24. Также услышал, что ВОЗМОЖНО дадут прогноз на 2025 год из которого будет видно увеличение стоимости фондирование сильное, рост показателя Cost of Risk и, получается, сниженный ROE.

На слабой отчетности и плохих прогнозах на 2025 год SBER могут немного (на 2-3%) укатить вниз. Этому также будет способствовать вчерашняя негативная статистика по инфляции.

Ну и как бы если упадет SBER сегодня, то он может потащить за собой рынок, как самая весомая голубая фишка в индексе Мосбиржи.

Больше информации о ТМТ компаниях РФ в моем ТГ-канале (https://t.me/RichingnFinessing)

*Данный пост транслирует мое личное мнение, исходя из профессионального опыта. Не является инвестиционной рекомендацией и трансляцией официальной позиции моего работодателя*

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал