СЕВЕРСТАЛЬ

Северсталь снизила цены на горячекатаный плоский прокат на август до 8% м/м

- 28 июля 2021, 09:20

- |

27 июля 2021 года состоялось очередное заседание Комиссии по делу о нарушении антимонопольного законодательства в отношении ПАО «Северсталь».

Представители организации заявили о снижении базовых цен на горячекатаный плоский прокат. Согласно данным ПАО «Северсталь», цены на эту продукцию на август 2021 года снизились до 8% по сравнению с июлем текущего года. Следующее заседание Комиссии в отношении ПАО «Северсталь» назначено на 17 августа 2021 года.

ФАС России | Компания «Северсталь» снизила цены на горячекатаный плоский прокат (fas.gov.ru)

- комментировать

- Комментарии ( 1 )

Оценка справедливой стоимости для акций ММК, НЛМК и Северстали по многоступенчатой моделли дисконтирования дивидендов

- 26 июля 2021, 22:48

- |

Продолжаем жрать кактус по частям, и так мы уже научились делать давольно точный прогноз на 2 квартала вперед, освоили cтабильную модель дисконтирования дивидендов Гордона. Но оба метода имеют свои фатальные недостатки, «точный» прогноз не учитывает дальнейший дивидендный поток, а модель Гордона не учитывает цикличность металлургического сектора и подразумевает постоянный рост дивидендов. Тем не менее их можно использовать для сравнения компаний между собой внутри одного сектора аналогично мультипликаторам EV/EBITDA и их объединение используется в многоступенчатой модели дисконтирования дивидендов, которая лишена фатальных недостатков и обеспечивает большую сложность и практичность при оценке большинства компаний. Воспользуемся обучающей статьей на finbox.com.

Как построить многоступенчатую модель дисконтирования дивидендов ?

( Читать дальше )

Усиленные Инвестиции: обзор за 16 - 23 июля

- 26 июля 2021, 14:21

- |

Портфель скорректировался на 1.0% (-0.7% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи -0.9%

Evraz +1.7% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 9.7% от совокупного

По основным компаниям изменения: Русагро -4.2%, ММК +7.5%, Газпром -0.1%, Фосагро -0.5%, Газпром нефть -1.5%, Акрон +0.4%, Полиметалл -4.3%, НЛМК +3.5%, Северсталь +4.7%, QIWI -0.4%, Детский мир -2.9%, Магнит -2.0%, Мать и дитя -1.3%, М.Видео +1.5%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Акции Северсталь, НЛМК и ММК. Агрегированная оценка стоимости по нескольким финансовым моделям

- 25 июля 2021, 15:58

- |

им просто лень считать цифры ?

они гонятся за лайками ?

Попробуем не допускать, таких ошибок и воспользуемся сервисом finbox.com, где представлено более 11-ти стандартных финансовых моделей оценки стоимости по каждому эмитенту.

Северсталь - 2,095.58 руб. апсайд 20.7%

НЛМК — 325.66 руб. апсайд 32.5%

( Читать дальше )

Оценка стоимости акций ММК, НЛМК и Северстали по моделли дисконтирования дивидендов Гордона

- 24 июля 2021, 09:34

- |

Во время сезона корпоративных отчетностей и объявлений дивидендов хочется получить оценку привлекательности с точки зрения будущей доходности. Для этих целей попробуем воспользоваться стабильной моделью роста Гордона

Стоимость акции = D1 / (k — g), где:

D1 = ожидаемый годовой дивиденд на акцию в следующем квартале

k = ставка дисконтирования или требуемая норма прибыли

g = ожидаемый темп роста дивидендов (обратите внимание — полагается, что он будет постоянен)

k возьмем равным форвардной ключевая ставка Банка России — 6,5%

Первым шагом рассчитаем средний тем роста дивидендов для каждого эмитента

Для расчета данные со всеми выплатами и вставим в Exel, так как в

( Читать дальше )

Бумаги Норникеля и Северстали стоит иметь в долгосрочном портфеле - Атон

- 22 июля 2021, 17:55

- |

Вторая бумага – это «Северсталь». При всей моей осторожности к стальному сектору, особенно на следующий год, эта бумага – такой классический blue chip. Бумага, которая, как мне кажется, должна быть в любом портфеле, очень гибкая история в плане вертикальной интеграции поставок, они умеют очень гибко продавать. Сейчас они продают порядка 60% на внутренний рынок, но легко могут двигать эту долю ниже, потому что очень удобно расположены в плане близости к порту.

Также компания очень гибкая в плане сырья, она максимально интегрирована в уголь и в руду. Соответственно, инвесторы, которые держат эту бумагу в портфеле, не должны сильно волноваться относительно цен угля или руды – компания защищена от этих всплесков. К тому же компания с акционером, который любит дивиденды, хорошо их платит. Сейчас дивидендная доходность высокая, порядка 15-18%, но есть большие сомнения в плане будущего года.Лобазов Андрей

«Атон»

Металлурги платят дивиденды как в последний раз

- 22 июля 2021, 17:17

- |

Компании Северсталь, НЛМК и ММК выплатят легендарные дивиденды за 2 квартал 2021 года.

Фееричным началом рекомендаций дивидендов начался третий квартал. Металлурги на последнем издыхании пошли вразнос, одаривая своих акционеров невообразимыми дивидендами.

( Читать дальше )

Северсталь впервые поставила ТБД в Бразилию

- 21 июля 2021, 11:15

- |

Также впервые трубы большого диаметра будут использоваться для СПГ проекта, реализуемого за рубежом.

Трубы будут применятся для строительства Barcarena LNG.

Северсталь — «Северсталь» впервые поставила трубы большого диаметра в Бразилию (severstal.com)

Большая троица металлургов, 1 полугодие 2021 года

- 21 июля 2021, 09:22

- |

В своем блоге я иногда устраиваю обзор сразу нескольких представителей отрасли. В этой статье затронем результаты металлургов за первое полугодие 2021 года. Финансовые отчеты по МСФО тоже уже начали публиковать, но сегодня нас интересует скорее результаты производственной деятельности.

Северсталь

— Производство стали — 5,7 млн тонн (+1%)

— Производство чугуна — 5,3 млн тонн (+12%)

— Общий объем продаж стали — 5,3 млн тонн (+4%)

— Дивидендная доходность за 1 кв. 2021 — 3,2%

НЛМК

— Производство стали — 8,8 млн тонн (+11%)

— Производство чугуна — 0,25 млн тонн (-68%)

— Общий объем продаж — 8,2 млн тонн (-7%)

— Дивидендная доходность за 1 кв. 2021 — 2,9%

ММК

— Производство стали — 6,7 млн тонн (+24,5%)

— Производство чугуна — 5,2 млн тонн (+17,3%)

— Общий объем продаж — 6,2 млн тонн (+25,3%)

— Дивидендная доходность за 1 кв. 2021 — 2,9%

Цена реализации выросла на 49,3% до $836 за тонну, в связи с благоприятной рыночной динамикой и на фоне низкой базы прошлого года.

Как видно из отчетов, ММК вырывается в лидеры по эффективности. Понятно, что на результаты основное влияние оказал рост цена на продукцию. Да не просто двузначные темпы роста, а иногда и трехзначные. Цена на сталь на рекордных значениях, что намекает на продолжение тенденции. Что касается объемов производства, то Северсталь и НЛМК в отстающих. Органическим ростом и не пахнет.

( Читать дальше )

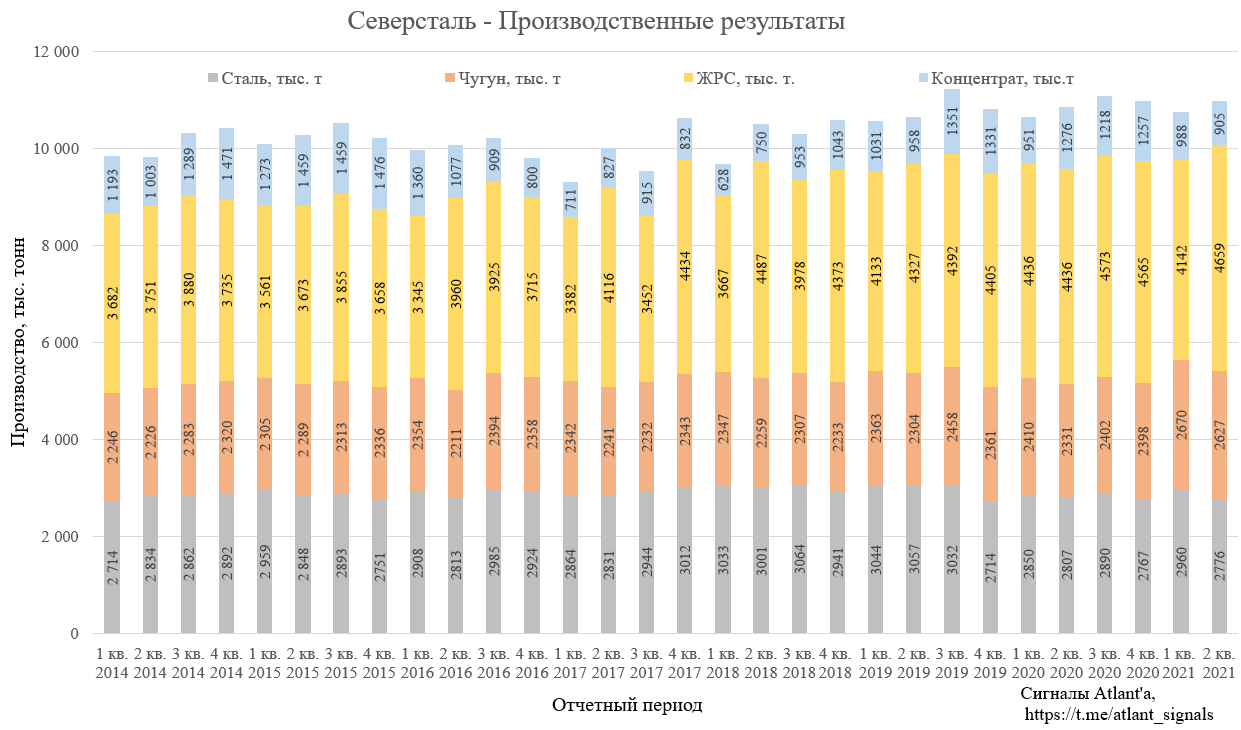

Северсталь. Обзор финансовых и операционных показателей за 2-й квартал 2021 года

- 21 июля 2021, 01:38

- |

Северсталь представила операционные результаты за 2-й квартал 2021 года.

Производство чугуна снизилось на 2% кв/кв до 2,63 млн т из-за проведения плановых ремонтов на доменном оборудовании.

Производство стали уменьшилось до 2,78 млн т (-6% кв/кв) в связи с сокращением выпуска чугуна и проведением запланированных ремонтных работ в конвертерном цеху.

Продажи угля снизились на 11% кв/кв до 1,15 млн тонн в основном из-за снижения поставок угольного концентрата на фоне сокращения производства по сравнению с предыдущим кварталом из-за перемонтажа лав.

Продажи железной руды увеличились на 12% кв/кв до 4,66 млн тонн благодаря росту отгрузок окатышей третьим лицам и увеличению продаж железорудного концентрата компаниям Группы.

Средневзвешенная цена реализации 1-й тонны стальной продукции выросла с 696 долларов США до 907 по сравнению с 1-м кварталом 2021 года, то есть на 30,3%. По сравнению со 2-м кварталом 2020 года цена в долларах выросла на 81,4%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал