США

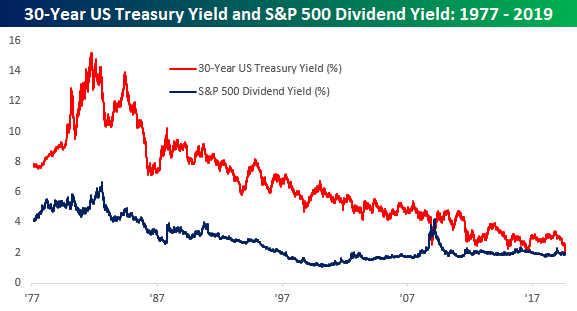

Дивидендная доходность S&P500 превысила доходность по Трежерис-30

- 30 августа 2019, 13:04

- |

На приведенной ниже диаграмме показан разброс (спрэд) между 30-летней и дивидендной доходностью S&P500 за период с 1977 года. За последние 40 лет подобная инверсия наблюдалась всего 1 раз в 2009 году, после чего начался бурный рост фондового рынка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

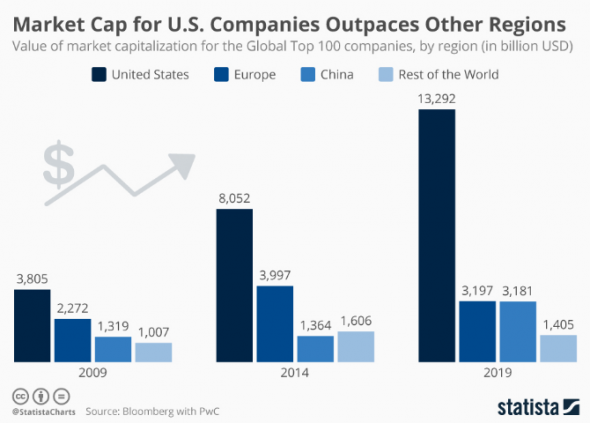

Рыночная капитализация компаний США опережает другие регионы

- 30 августа 2019, 11:27

- |

По данным PwC и Bloomberg, в 2009 году американские компании составляли 45 процентов компаний, входящих в Top 100. Десять лет спустя американские фирмы в настоящее время составляют 63 процента организаций в топ-100.

Этот прогресс частично связан с ростом в технологическом секторе Соединенных Штатов. Технологический сектор больше всего представлен в топ-100. Как свидетельство растущей индустрии, Microsoft впервые за десятилетие опередила Apple по объему рыночной капитализации. Microsoft затмила Apple, в основном благодаря активному облачному бизнесу Microsoft.

В 2014–2019 гг. рыночная капитализация европейских компаний, входящих в глобальную топ-100, сократилась с почти $4,0 млрд. до $3,2 млрд. Отчасти это обусловлено фактическим количеством европейских компаний, входящих в Глобальную топ-100. Пять лет назад 30 европейских организаций входили в Глобальную топ-100, а в 2019 году их число сократилось до 20.

Рыночная капитализация Китая неуклонно росла и теперь находится на одном уровне с европейскими странами в списке. Тем не менее, годовая рыночная капитализация Китая упала на 5 процентов из-за сокращений в результате торговой войны США и Китая.

( Читать дальше )

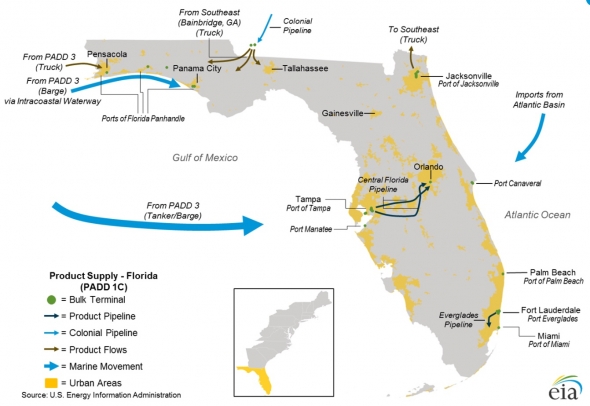

Чрезвычайное положение объявлено во всех 67 округах Флориды перед ураганом Дориан

- 29 августа 2019, 23:00

- |

Ураган Дориан выйдет на сушу в субботу утром.

Он похож на ураган Ирма, который вышел на сушу 10 сентября 2017 года

( Читать дальше )

Трамп таки прикольный дед)

- 29 августа 2019, 21:23

- |

Администрация Дональда Трампа рассматривает возможность потребовать от Пекина оплаты долгов, сделанных в те времена, когда страной еще правил император, рассказал Bloomberg. По сообщению агентства, у Трампа уже состоялась встреча с группой держателей таких китайских облигаций, которые лоббируют перед президентом идею потребовать с Китая выплату долгов.

Облигации имперского Китая выпускались в начале XX века, в основном с целью привлечения средств на строительство железных дорог. США в то время называли ушедшие в Китай деньги «долларовой дипломатией» — способом построить отношения со страной и помочь ей провести индустриализацию, отмечает агентство. Многие из тех китайских облигаций до сих хранятся у американских коллекционеров, на онлайн-аукционах бумаги разной степени сохранности и номинала можно купить за $100–500 за штуку. Власти КНР долги дореволюционного Китая не признают и отказываются их выплачивать.

Кто не понял тот поймёт или лошарик, фёдор, недолёт.

- 29 августа 2019, 12:33

- |

--------------------

США. Добыча нефти.

26.08.2016: 8,488 млн барр в день

25.08.2017: 9,530 млн барр в день

24.08.2018: 11,000 млн барр в день

23.08.2019: 12,500 млн барр в день

--------------------

Курс доллара на черном рынке Венесуэлы достиг отметки в 2 миллиарда боливаров за 1 зеленую бумажку с портретом Джорджа Вашингтона.

--------------------

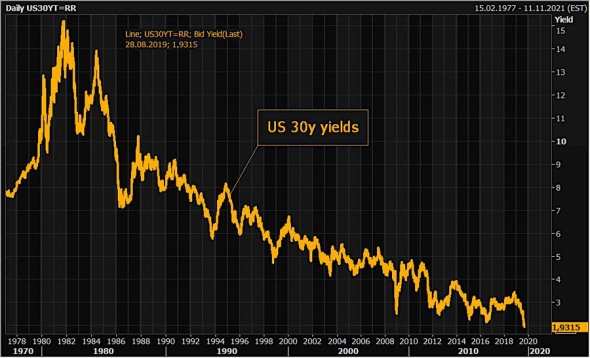

Доходность американских 30-летних облигаций ушла ниже 2%, до 1.926.

Это намного ниже доходности 3-месячных облигаций с доходностью 1.998.

Легкий намек на возможную рецессию.

Китайский госбанк ICBC — крупнейший банк в мире.

Но глава ICBC получает в 124 раза меньше главы Сбербанка:

ICBC Стоимость: $257 млрд Чистая прибыль: $45.2 млрд Вознаграждение главы: $88 600

Сбербанк Стоимость: $71 млрд Чистая прибыль: $13.3 млрд Вознаграждение главы: $11 000 000

--------------------

Доля в мировом ВВП (номинал)

США: 23.9%

ЕС: 21.9%

( Читать дальше )

Запасы нефти в США: -10,0 Mб, добыча: +200 тб/д

- 28 августа 2019, 17:30

- |

Energy Information Administration (EIA) United States Department of Energy (DOE) сообщило, что за неделю, закончившуюся 23 августа 2019 года, коммерческие запасы нефти в США сократились на 10,0 Мб (до 427,8 с 437,8 Мб неделей ранее). Напомним, что согласно оценкам Американского института нефти (API) запасы сырой нефти должны были снизиться на 11 Мб. (Запасы в Кушинге: -2.4Мб; запасы Gasoline: -0,3Мб; запасы Distillates: -2,5Мб). А согласно прогнозу экспертов, опрошенных агентством Bloomberg, запасы сырой нефти должны снизится на -1,94 Мб (запасы бензина: +0,173 Мб; запасы дистиллятов: +1,07Мб). Как видим, на этот раз оценки API оказались довольно близкими данным EIA. Можно констатировать возобновление довольно динамичного снижения запасов, которое наблюдается в США в текущем году.

Запасы моторного топлива на этот раз за неделю снизились на 2,1 Мб. Стратегические запасы нефти (SPR) вновь остались на уровне предыдущей недели – 644,8 Мб. Суммарные запасы нефти и нефтепродуктов за неделю опустились на 11,2 Мб (до 1948,9 с 1960 Мб на прошлой неделе). Как видим, по этому важному параметру тоже зафиксировано очень существенное снижение, которое произошло в рамках наблюдающейся с начала лета консолидации суммарных запасов вблизи 1950 Мб.

( Читать дальше )

Когда начинать покупки российских акций

- 28 августа 2019, 17:19

- |

Российский рынок акций

Российский рынок акций находится в боковике. Летнее затишье продолжается. Технически индекс ММВБ пока не вышел из нисходящего канала, верхняя граница которого находится на уровне 2680-2690 пунктов, а нижняя – в районе 2580 пунктов.

Пока внешние факторы не способствуют возобновлению роста наших акций, исходим из базового сценария, при котором индекс ММВБ продолжит сползание внутри указанного канала и, в случае реализации негативного сценария на западных биржевых площадках, мы можем увидеть индекс в районе 2580-2600 пунктов, откуда целесообразно рассматривать покупки наших акций.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,0-7,25%, USD 1,75-2,0%, по недельным — RUB 7,0-7,3%, USD 1,9-2,15%.

Рынок облигаций

На фоне сохранения глобального спроса на риск на рынке рублевых облигаций продолжаются покупки. ОФЗ уже длительное время консолидируются в узком диапазоне, с этих уровней возможен дальнейший рост в ближайшее время, в случае отсутствия каких-либо негативных событий на глобальных рынках, а также в случае ожидаемого снижения ключевой ставки на ближайшем заседании Совета директоров Банка России 6 сентября.

( Читать дальше )

Экономика Германии ждет новостей от США, Китая и ЕЦБ

- 28 августа 2019, 13:02

- |

Про что хайп: Данные, вышедшие во вторник, подтвердили сокращение ВВП Германии во втором квартале. Они показали, что к ослаблению индексов деловых настроений до 7-летних минимумов, зафиксированных ранее, прибавилось сокращение производственного сектора страны. Последствия торговых войн оказывают негативное влияние на рынки, и немецкий не исключение.

На самом деле: Германский DAX прибавляет 2% с начала недели, несмотря на потенциально тревожные новости про ВВП и деловые настроения. Росту помогает как восстановление надежд на прогресс в торговых переговорах США и Китая, так и предполагаемые меры ЕЦБ по смягчению политики. Значительную часть августа германский DAX30 получал поддержку на спадах к 11500, потенциально формируя основу для дальнейшего роста.

❓ Как вы думаете, чьи акции больше вырастут в 2020 году: США, Китая или ЕС?

Подробнее на нашем телеграм-канале «Антихайп про деньги»:

( Читать дальше )

Как объяснить ребенку, что такое сипа?

- 28 августа 2019, 00:30

- |

Задача гоблинов — следить за сипой, чтобы она адекватно отражала состояние фондового рынка США. И, судя по тому, что ни одного гоблина не посадили, у них это неплохо получается.

Разные секторы экономики США тянут сипу в разные стороны:

( Читать дальше )

Pragmatos Daily: Деэскалация, Брексит, Бразилия и Иран и слабость немецкого индекса

- 26 августа 2019, 15:52

- |

Деэскалация

Президент Дональд Трамп заявил, что Китай в воскресенье вечером попросил возобновить торговые переговоры. Это заявление прозвучало после того, как главный торговый переговорщик Китая, вице-премьер Лю Хе заявил, что они готовы решить торговую проблему «путем консультаций и спокойного сотрудничества». Реакция рынка на комментарии Трампа сегодня утром была положительной после азиатской торговой сессии.

Комментарий: Заявление Китая — ответ на угрозы Трампа повысить тарифы для китайских товаров до 30% и запретить американским компаниям вести бизнес в Китае. Как в этом году на ежегодном заседании акционеров Berkshire Hathaway сказал Уоррен Баффетт, иногда очень полезно на переговорах “вести себя с долей безумия”. Маловероятно, что такая готовность идти до конца в торговой войне принесет долгосрочно пользу американской экономике, однако однозначно поставит США в более выгодную позицию на нынешних переговорах. Как говорится, не зря самая популярная из книг Трампа — “Искусство заключать сделки”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал