США

Huawei — компания посмевшая бросить вызов мировому гегемону

- 14 июня 2019, 23:46

- |

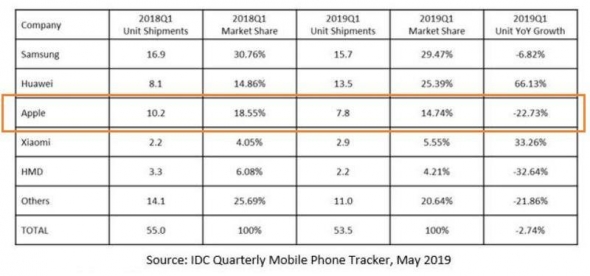

На ZeroHedge выложили последний отчет от International Data Corporation в котором приводится статистика о состоянии рынка смартфонов в разных регионах мира (данные за первый квартал 2019). Данные по Европе (которая является одним из ключевых потребителей) говорят сами за себя, китайские Huawei и Xiaomi демонстрируют двухзначные цифры роста количества проданных смартфонов. Продажи Apple тоже демонстрируют двухзначную динамику — но только в сторону падения:

(Динамика количества проданных смартфонов (Unit Shipments, млн штук) и рыночной доли (Market Share) ключевых производителей смартфонов на европейском рынке)

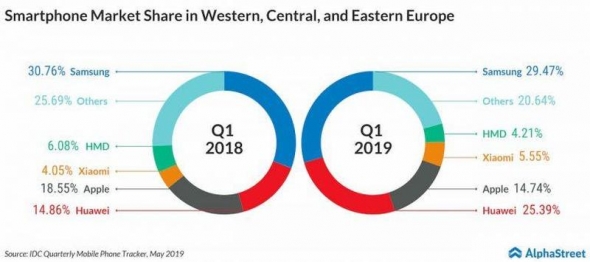

Информация о занимаемой производителями доле рынка представлена в виде диаграммы:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 45 )

Неделя энергетиков

- 14 июня 2019, 11:33

- |

Неделя энергетиков

Отечественный рынок акций продолжает бить рекорды благодаря дивидендной пореи наметившимся улучшением настроений на внешних площадках. До саммита G20 и заседания ФРС, где инвесторы рассчитывают увидеть более конкретные обещания поддержать экономику и рынки снижением ключевой ставки, риск-аппетиты едва ли ослабнут. Российские активы в этом свете продолжают стремиться сократить гандикап к своим конкурентам из стран с развивающейся экономикой, хотя более дешевая нефть притормозила этот процесс.В то же время котировки марки Brentнаходятся вблизи психологического рубежа в $60/барр., уход ниже которых не входит в планы Саудовской Аравии.Поэтому запас хода у акций еще есть, хотя времени до заседания ФРС 18-19 июня остается уже меньше недели.

Ключевым драйвером продолжают выступать «дивидендные» отсечки. Состоявшееся 10 июня закрытие реестра для получения дивидендов Сбербанка рублевому индексу не нанесло серьезный урон.

( Читать дальше )

Феномен компании Tesla

- 14 июня 2019, 10:10

- |

Tesla Motors, Inc. научилась генерировать смыслы, но так и не смогла построить операционную деятельность

Все мы знаем, что такое Tesla Motors, Inc. – известнейший в мире производитель электрокаров. Главным идеологом и двигателем этой компании стал одиозный Илон Маск.В чем же особенность данной компании?На рисунке ниже вы можете видеть, что за 9 лет обращения акций компании на бирже NASDAQ их стоимость выросла почти в 12 раз. В то же время, на другом рисунке показаны убытки компании за 2007-2018 года. Да, вы правильно понимаете, компания никогда не показывала прибыль, а ее акции выросли в разы. Более того за последние 12 лет компания накопила убытков на порядка 5,9 млрд. USD. При том, что в конце 2010 года капитал компании составлял порядка 200 миллионов долларов США, в конце 2018 года капитал уже составил – 5 млрд. долл. США. Такой прирост был обеспечен дополнительной эмиссией акций в этот период, благодаря которому удалось привлечь 10,2 млрд. долл. То есть, инвесторы скупали новые выпуски акций компании, которая не показывала положительного финансового результата. Результатом работы менеджмента стало то, что компания проела (за период, описанный мною ранее) больше половины своего капитала!

( Читать дальше )

США расширяют антидемпинговые пошлины на г/к стальной импорт из шести стран

- 13 июня 2019, 12:37

- |

Как сообщает Yieh.com, Управление международной торговли (ITA), агентство министерства торговли США (USDOC), наконец, решило расширить антидемпинговые пошлины на импорт горячекатаного рулона из Тайваня, Китая, Индии, Индонезии, Таиланда и Украины после пересмотра.

Согласно результатам обзора, было установлено, что отмена существующих антидемпинговых пошлин на горячекатаный рулон из вышеупомянутых стран, вероятно, приведет к продолжению или повторению ситуации с демпингом.

Окончательная средневзвешенная демпинговая маржа будет установлена для Таиланда на уровне 20.3%, для Китая 90.83%, для Тайваня 29.14%, для Индии 44.4%, для Индонезии 47.86% и для Украины 90.33%.

Трамп Обсуждение санкций против проекта газопровода NORD STREAM 2

- 12 июня 2019, 20:22

- |

TRUMP SAYS HE IS CONSIDERING SANCTIONS OVER NORD STREAM 2 NATURAL GAS PIPELINE PROJECT

(ТРАМП ЗАЯВИЛ, ЧТО РАССМАТРИВАЕТ САНКЦИИ В ОТНОШЕНИИ ПРОЕКТА ГАЗОПРОВОДА NORD STREAM 2)

*KREMLIN SAYS NORD STREAM 2 SANCTIONS THREAT UNFAIR COMPETITION

(КРЕМЛЬ СЧИТАЕТ САНКЦИИ ПРОТИВ NORD STREAM 2 УГРОЗОЙ НЕДОБРОСОВЕСТНОЙ КОНКУРЕНЦИИ)

https://www.zerohedge.com/news/2019-06-12/euro-slides-after-trump-threatens-sanctions-stop-nordstream-2-again

https://www.themoscowtimes.com/2018/11/13/sanctions-still-an-option-against-nord-stream-2-us-envoy-warns-a63481

Открыл доступ к моему инф/торг чату

www.teleg.run/Enter1_Forts

Или найдите через поиск в телеграм

Срочный рынок Фортс (Forts) Чат №1 от Enter1

Как фондовый рынок США может отреагировать на снижение ставки — небольшой исторический экскурс

- 12 июня 2019, 20:10

- |

Как известно, денежный рынок США начал активно закладывать в цены смягчение монетарной политики ФРС на ближайших заседаниях. По мнению его участников, вероятность как минимум однократного снижения ставки к концу года превысила 90%! В целом, потенциал снижения в этом году оценивается в 65 базисных пунктов, а в следующем — составляет 30 базисных пунктов. Это эквивалентно четырем последовательным снижениям ставки рефинансирования к концу 2020 года:

(Рынки ожидают снижения ставки рефинансирования на 65 б.п. в этом году и на 30 б.п. в следующем (по данным на 6 июня 2019))

На ZeroHedge опубликовали по этому поводу хороший обзор от аналитиков Goldman Sachs, в котором проводится небольшой исторический экскурс на тему поведения фондового рынка США после начала смягчения монетарной политики ФРС.

Так, начиная с 1988 года имело место 13 случаев когда участники рынка ожидали снижения ставки за день до заседания Феда. Во всех 13 случаях ставки на этом заседании были снижены. В двух случаях участники рынка пересматривали свои ожидания к началу заседания ФРС в сторону ужесточения. Это происходило в середине цикла смягчения монетарной политики и в обоих случаях фондовый рынок падал в течение месяца перед заседанием (на 5% в феврале 1990 и на 1% в феврале 1992).

( Читать дальше )

Экспорт Китая растет несмотря на тарифы США, но импорт падает больше всего почти за 3 года

- 11 июня 2019, 05:57

- |

Экспорт Китая растет несмотря на тарифы США, но импорт падает больше всего почти за 3 года

Сальдо торгового баланса Китая с Соединенными Штатами, являющееся основным раздражителем для Вашингтона, увеличилось до четырехмесячного максимума в 26,89 млрд долларов в мае.

Китайские экспортеры, возможно, ускорили поставки в США, чтобы избежать новых тарифов на товары на 300 миллиардов долларов

Сальдо торгового баланса Китая с США, что является основным раздражителем для Вашингтона, увеличилось до четырехмесячного максимума в 26,89 млрд долларов в мае

Экспорт Китая неожиданно вернулся к росту в мае, несмотря на более высокие тарифы в США, но импорт упал больше всего за почти три года, что является еще одним признаком слабого внутреннего спроса, который может подтолкнуть Пекин к усилению мер стимулирования.

Некоторые аналитики подозревают, что китайские экспортеры, возможно, ускорили поставки в Соединенные Штаты, чтобы избежать новых тарифов на товары на 300 миллиардов долларов, которые президент Дональд Трамп угрожает ввести в быстро обостряющемся торговом споре.

Но данные об экспорте, которые превзошли ожидания понедельника, вряд ли ослабят опасения, что более длительной и дорогостоящей американской и китайской торговой войны уже невозможно избежать, что подтолкнет мировую экономику к рецессии.

По данным таможенных органов, в мае экспорт Китая вырос на 1,1 процента по сравнению с годом ранее, по сравнению с ожиданиями рынка относительно небольшого снижения.

«Мы ожидаем, что рост экспорта в июне останется положительным, вероятно, при поддержке продолжающейся предварительной загрузки экспорта, связанного с США, но затем он должен упасть в третьем квартале, когда мы ожидаем введения угрожаемых тарифов», — говорят экономисты Nomura.

«Поэтому мы считаем, что Пекин, вероятно, усилит свои меры стимулирования для стабилизации финансовых рынков и роста».

Номура добавил, что искажения бизнеса, связанные с апрельским снижением налога на добавленную стоимость (НДС), возможно, также уменьшились, что помогло улучшить показатели экспорта.

Аналитики, опрошенные Reuters, ожидали, что в мае поставки от крупнейшего в мире экспортера упали на 3,8 процента по сравнению с годом ранее, после сокращения на 2,7 процента в апреле.

Хотя Китай не так зависим от экспорта, как в прошлом, на его долю по-прежнему приходится почти пятая часть его валового внутреннего продукта.

Торговая напряженность между Вашингтоном и Пекином резко возросла в прошлом месяце после того, как администрация Трампа обвинила Китай в том, что он «отказался» от обещаний внести структурные изменения в свою экономическую практику.

Трамп 10 мая установил более высокие тарифы на китайские товары на 200 миллиардов долларов до 25 процентов, а затем предпринял шаги, чтобы взимать пошлины на все оставшиеся 300 миллиардов долларов китайского импорта. Пекин отреагировал повышением тарифов на американские товары.

Трамп сказал, что ожидает встречи с президентом Китая Си Цзиньпином на саммите лидеров G20 в конце этого месяца, но аналитики полагают, что шансы на долгосрочное торговое соглашение уменьшаются, поскольку обе стороны, похоже, копаются в долгой битве.

По данным понедельника, положительное сальдо торгового баланса Китая с Соединенными Штатами, что является основным раздражителем для Вашингтона, увеличилось до четырехмесячного максимума в 26,89 млрд долларов в мае с 21,01 млрд долларов в апреле.

Кошмар долговых рынков и надвигающаяся рецессия

- 10 июня 2019, 10:56

- |

Если большую часть прошлого года финансовый мир говорил в основном об ужесточении монетарной политики со стороны крупнейших ЦБ, то в этом году об этом уже никто даже не вспоминает.

Действительно, в 2018 г. Федеральная резервная система повышала ставки и занималась сокращением объема своего баланса, ЕЦБ готовился свернуть QE, а инвесторы гадали, когда же европейский регулятор повысит ставку.

На этом фоне наблюдался рост доходностей на долговых рынках, в частности на рынке трежерис, где по десятилетним облигациям показатель достигал максимума с 2011 г.

Сейчас главный вопрос, который беспокоит участников рынка, – когда будут запущены новые стимулы, снижены ставки и так далее. Почти все без исключения экономисты говорят о надвигающейся рецессии и о проблемах мировой экономики.

Сейчас главный вопрос, который беспокоит участников рынка, – когда будут запущены новые стимулы, снижены ставки и так далее. Почти все без исключения экономисты говорят о надвигающейся рецессии и о проблемах мировой экономики. Долговой рынок ведет себя соответственно: инвесторы скупают облигации в качестве безопасного актива.

Доходности десятилетних бумаг Германии накануне практически обновили рекордные минимумы – не хватило трех базисных пунктов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал