США

Нефтяная промышленность США под угрозой

- 08 февраля 2016, 16:09

- |

Рынок нефти демонстрирует сейчас цены 13-летней давности, а рынок США является ключевым игроком этого сырья. Сейчас наступил именно тот момент, когда цены на нефть губят бизнес крупнейших нефтяных корпораций мира, что, конечно же, отражается и на американских производителей. Эти компании знают многие:Chevron и Exxon Mobil. Даже не смотря на их «черную» полосу, общая капитализация этих компаний сейчас равна 500 млрд. долларов.

Для начала стоит упомянуть про недавнее решение рейтингового агентства Standard & Poor's понизить рейтинг ведущих нефтяных корпораций США. Это снижение еще интересное тем, что является поистине историческим событием. К примеру, рейтинг компании Chevron был ухудшен впервые за 30 лет — до «AA-» с «AA». А если вести речь о компании Exxon Mobil, то пока что рейтинговое агентство оставило его оценку на месте. Но было озвучено сообщение, что в следующий раз будет происходить пересмотр рейтинга компании Exxon Mobil в негативную сторону, что может забрать у них высшую рейтинговую оценку «ААА». Крупнейшая нефтяная компания США удерживает эту позицию еще с далекого 1930 года! Кроме нее этот рейтинг принадлежит лишь двум корпорациям — Microsoft и Johnson & Johnson.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Мой самый эмоциональный пост.

- 08 февраля 2016, 13:33

- |

Посмотрел на выходных большой шорт. Фильм и правда хорош. Очень обрадовало то, что он без тупых пантов! Но как не парадоксально, фильм о людской тупости и жадности. Ну по крайней мере, я это увидел в фильме. В очередной раз я убедился, что любой крах сша решается наращиванием долга. По этому когда у нас говорят о крахе сша- значит будет очередной скачек долга в сша, но не только у сша, но и у их партнеров. Видимо долг делится на всех :D.

Судя по всему, в начале 14 года, тоже самое было и в нефти и теперь это продолжается(аналогия ипотечного кризиса). Я скажу в очередной раз о крахе сша, потому что не понимаю, как они будут решать текущую проблему с долгом. На самом деле вся проблема в том, что пока этот долг покупают, этот долг будет. Когда его перестанут покупать? Не знаю.

Но нужно всем понимать, как только растет долг сша- это значит очередной провал в сша, в какой то отрасли или группе отраслей.

Я к стати вспомнил себя в 14 году, я также переживал за Россию, как один из главных героев в фильме.

( Читать дальше )

Фундаментальный анализ финансовых рынков на 08.02.2016 – 14.02.2016 г.

- 08 февраля 2016, 12:55

- |

Выборы кандидатов в президенты стартовали в США, действующий президент окончательно превратился в «хромую утку» и ничем, кроме глупого предложения о введении налога на добычу нефти в размере 10 долларов с каждого добытого барреля, не отметился. И вообще, такое впечатление, что он до окончания своего срока ушёл в отпуск. При этом американская экономика демонстрирует все признаки замедления, а госдолг достиг небывалых размеров. Россия почему-то никак не подаст в суд на Украину за невозврат трёх миллиардов долларов, такое впечатление, что наши СМИ об этом откровенно забыли, но мы-то помним. А постоянные списания нашими властями долгов всем подряд уже начинают раздражать. Иран, после снятия санкций, отказался от использования доллара в международных расчетах. А Турция, судя по всему, готовится развязать большую войну на Ближнем Востоке: слегка пострелять, а потом соскочить — у Эрдогана не получится.

( Читать дальше )

ФРС вновь вернется к голубиным настроям

- 08 февраля 2016, 12:28

- |

Совсем недавно мы стали свидетелями исторического события. Впервые почти за 10 лет ФРС повысил процентную ставку. Но что делать Фед. Резерву на протяжении 2016 года? Сколько раз повышать процентную ставку будет Джанет Йеллен и ее команда? И продолжат ли они свое «ястребиное» настроение?

В целом, буду категорически радикальным. ФРС сейчас попал в серьезную яму. Про это уже говорилось ни раз, и как минимум это повлияет на движение фондового рынка и индекса американского доллара. Йеллен сейчас приходится делать нелегкий выбор. С одной стороны, у нее есть возможность повышать процентную ставку, поскольку рынок труда восстановился почти до максимума, а ВВП за 2015 год продемонстрировал хорошую динамику. С другой стороны, повышение ставки – это системный риск не только для американской экономики, но и для всего мира.

Первая сторона довольно проста и ясна.

ФРС уже раз повысил процентную ставку, и может это сделать вновь. Например, если взглянуть на фьючерсные контракты, то мы обнаружим, что 50-процентная вероятность повышения процентной ставки встречается в июньских контрактах 2016 года. Мартовская вероятность сейчас на уровне 22%. Как видим, многие эксперты уже ошиблись с тем, что весной мы можем увидеть следующее повышение ставки ФРС.

( Читать дальше )

Анализ погоды и торговля

- 08 февраля 2016, 10:40

- |

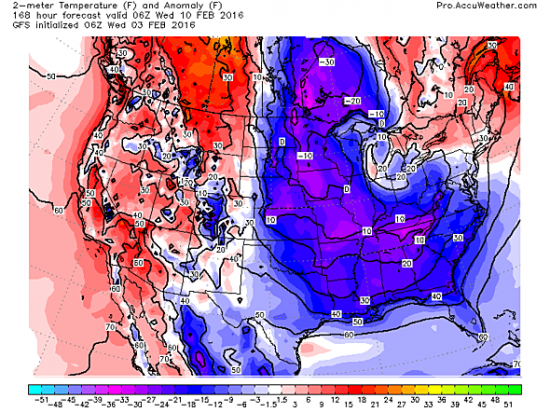

Примерно такое рисовали национальные прогнозисты погоды США в прошлую среду, когда похолодание началось, примерно тогда же график NG нарисовал минимумы, хотя еще немного падал в четверг. Вот и я предположил на демо-счете, что газ подрастет. Лишь не учел, что после теплой погоды, которая затарила запасы газа, газ «еще» упадет в цене, брал не в последние дни перед холодами, а заранее (думал, что все смотрят погоду и рост начнется заранее), брал сразу как узнал, что будут холода, в понедельник.

( Читать дальше )

Торговые идеи от Артема Деева на 8 февраля 2016

- 08 февраля 2016, 10:10

- |

Европейская валюта на торговой сессии пятницы столкнулась с вполне оправданной и фундаментально обоснованной коррекцией. После стремительного бычьего ралли, которое продолжалось несколько дней подряд на фоне слабости американского доллара, неудивительно, что участники рынка предпочли зафиксировать достигнутый профит. Разумеется, фиксация длинных сделок спровоцировала технический откат пары EURUSD. Против евро действовала и национальная статистика. Опубликованные данные показали, что производственные заказы в Германии упали на 0,7% в декабре в месячном исчислении, после роста на 1,5% в ноябре. За год заказы просели на 2,7% после роста на 2,1% в ноябре. Столь удручающая статистика по ведущему сектору основной экономика валютного блока не оставила сомнений в том, что предстоящие данные по ВВП, выход которых состоится чуть позже на этой неделе, также разочаруют. Окончательным триггером разгрузки пары EURUSD выступили данные и по состоянию американского рынка труда, поддержавшие позиции доллара. Несмотря на наличие очевидных предпосылок для дальнейшего снижения евро, занятие позиций с текущих отметок может быть чревато поспешностью принятия инвестиционного решения. Прежде чем ставить на ослабление евро, необходимо точно убедиться в том, что маркетмейкеры оставили рынок в покое и что рыночные настроения не спровоцируют очередной интерес к евро как традиционной валюте фондирования. Поскольку уверенности в этом нет, я предпочитаю спокойно дожидаться срабатывания отложенного ордера на уровне 1,10.

Европейская валюта на торговой сессии пятницы столкнулась с вполне оправданной и фундаментально обоснованной коррекцией. После стремительного бычьего ралли, которое продолжалось несколько дней подряд на фоне слабости американского доллара, неудивительно, что участники рынка предпочли зафиксировать достигнутый профит. Разумеется, фиксация длинных сделок спровоцировала технический откат пары EURUSD. Против евро действовала и национальная статистика. Опубликованные данные показали, что производственные заказы в Германии упали на 0,7% в декабре в месячном исчислении, после роста на 1,5% в ноябре. За год заказы просели на 2,7% после роста на 2,1% в ноябре. Столь удручающая статистика по ведущему сектору основной экономика валютного блока не оставила сомнений в том, что предстоящие данные по ВВП, выход которых состоится чуть позже на этой неделе, также разочаруют. Окончательным триггером разгрузки пары EURUSD выступили данные и по состоянию американского рынка труда, поддержавшие позиции доллара. Несмотря на наличие очевидных предпосылок для дальнейшего снижения евро, занятие позиций с текущих отметок может быть чревато поспешностью принятия инвестиционного решения. Прежде чем ставить на ослабление евро, необходимо точно убедиться в том, что маркетмейкеры оставили рынок в покое и что рыночные настроения не спровоцируют очередной интерес к евро как традиционной валюте фондирования. Поскольку уверенности в этом нет, я предпочитаю спокойно дожидаться срабатывания отложенного ордера на уровне 1,10.

( Читать дальше )

Нефть: в ожидании новостей

- 08 февраля 2016, 01:40

- |

Обнаружила огромное количество негативных статей о нефтяной промышленности в США на Yahoo! Жду новость-«бомбу» по нефти. Американцам нужен уровень нефти в 40$ — как владельцы самого мощного медийного рычага они могут загнать жижу на нужный уровень одной новостью. Ждём-с ©

www.latimes.com/business/la-fi-bakersfield-oil-20160207-story.html

finance.yahoo.com/news/suncor-wins-over-majority-canadian-021038468.html

www.usatoday.com/story/money/markets/2016/02/06/oilprice-oil-prices-plastic-industry/79829620/

finance.yahoo.com/news/prolonged-oil-slump-sparks-second-193209627.html

finance.yahoo.com/news/saudi-venezuela-talk-opec-non-133409822.html

finance.yahoo.com/news/big-oil-shrinks-boards-plot-081959635.html

(«гадание» на новостях называется контент-анализом)

США. Новый провал буровых на нефть (-31 шт)

- 05 февраля 2016, 21:03

- |

Общее количество работающих буровых в США показало сильный провал (-48 шт). Число буровых на нефть сократилось на 31 шт. или на 6,2%. Всего работающих буровых на нефть осталось меньше одной трети (29,3%) от максимальных уровней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал