СШа

Буровых в США стало меньше еще на 14 шт.

- 01 апреля 2016, 20:06

- |

Вышла свежая порция данных от компании Baker Hughes на 1 апреля. Общее количество буровых в США на этот раз сократилось на 14 штук.

Количество буровых на нефть в США сократилось еще на 10 штук (-2,7%) и 4 буровые были остановлены для бурения газовых скважин. В Канаде количество действующих буровых на нефть остались на уровне прошедшей недели, а на газ снизились на 6 штук.

Оставшееся количество буровых на нефть в США равно 362 штуки и составляет лишь 22,5% от максимальных уровней 2014 года. Кстати, и от локального максиму августа 2015 года снижение составляет уже более 46%. Значит вторая волна снижение буровой активности последовавшая после прошлогоднего летнего снижения цен становится уже самостоятельным важным фактором. Напомним, что с сокращением числа буровых снижаются возможности по введению в строй новых скважин.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 24 )

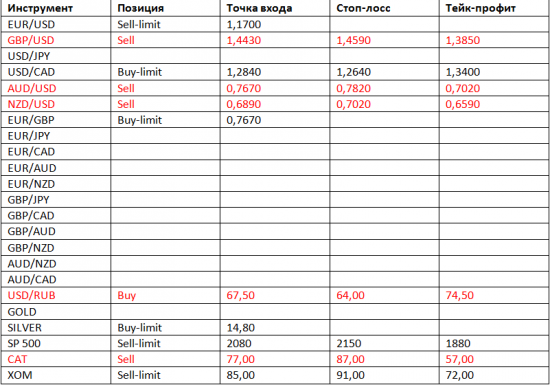

Текущие торговые сигналы и ситуация на рынке

- 01 апреля 2016, 15:53

- |

Данные по рынку труда показали разносторонние значения. В целом, эта публикация non-farm не меняет общую картину на финансовых рынках. Потому длинные позиции по американскому доллару должны войти в зону профита. Стоит обратить внимание на британский фунт, который уже направляется резво вниз.

Шоу продолжается

- 01 апреля 2016, 15:50

- |

www.youtube.com/watch?v=t99KH0TR-J4

кстати после всего следует следующее, https://www.youtube.com/watch?v=Od6hY_50Dh0

---------------------------------------

, кстати в начало было это https://www.youtube.com/watch?v=2DaY8-Mui0I

PS если конечно кто то подскажет как, то видео будет постером)

Ключевой отчет по рынку труда США: На что обратить внимание инвестору?

- 01 апреля 2016, 12:52

- |

Сегодня в 15:30 мск будет опубликован ключевой отчет по рынку труда в США за март. Надо сказать, что релиз не просто важен, а очень важен. Вряд ли какой-либо еще блок макростатистики может вызвать столь существенные изменения на рынках различных активов, включая акции и облигации.

Значимость релиза усилилась в свете неопределенности дальнейших перспектив монетарной политики в США. Сильный отчет может приблизить ожидаемые сроки следующего увеличения ставок ФРС. Слабый – подтвердить оптимизм участников рынка, в целом ожидающих новый виток монетарного ужесточения лишь в конце года.

Отчет от BLS будет содержать в себе ряд моментов, на которые стоит обратить внимание инвестору.

• Темпы прироста числа рабочих мест. В феврале non-farm payrolls (число занятых вне с/х секторе) увеличились на достойные 242 тыс. В этом раз возможно охлаждение: аналитики в среднем ожидают рост на 205 тыс., это ниже среднего показателя за прошлый год – 229 тыс. Ранее Джанет Йеллен назвала прирост рабочих мест «солидным», однако, выразила обеспокоенность негативным влиянием «внешнего фона» на отдельные составляющие экономики США, в частности, горнодобывающий и промышленный сегменты. Примечательно, что ожидания аналитиков относительно мартовской цифры вполне соответствуют вышедшим в среду данным от ADP.

( Читать дальше )

Золото. День апрельской тишины.....

- 01 апреля 2016, 04:38

- |

Пока что взгляды остались те же, среднечрочно рост с попыткой выхода из даун тренда, долгосрочно, при повышении ставок рост или флэт с ретестом дна при отсуствии повышения ставок.

Вчерашний день, канал устоял и это может вылиться в краткосрочный поход к нижней границе канала....

Общий итог такой-кто не успле лучше не входить, из а волатильности слишком большие стопы надо брать, а маленькие держать смысла нет-зацепит.Т.е. в любом случае-потери. Лучше дождаться понедельника, а сегодня конец недели и можно замачивать мясо на шашлыки))).

P.S. Я вот тут подумал (вспоминая про вчерашний день рождения Gella), я слышал 100500 рецептов как мы, мужики боремся с похмельем. Интересно, а как прекрасная половина лечит это состояние? Анамнез я думаю не имеет половых различий?

Кто не понял, тот поймёт или 3103 одной строкой.

- 31 марта 2016, 11:52

- |

30 марта 1867 года в Вашингтоне состоялось подписание договора о продаже Аляски:

Индекс имущественного неравенства:

Бразилия: 53

США: 41

Италия: 35

Китай: 37

Франции: 33

Великобритания: 33

Япония: 32

Германия: 30

Норвегия: 26

0 = полное равенство

Guosen Securities, 8-й по величине банк Гонконга, допустил дефолт по юаневым облигациям. Первый случай за 20 лет.

( Читать дальше )

ФРС выходит за рамки своего мандата. Wall Street в восторге

- 31 марта 2016, 05:31

- |

Во вторник Джанет Йеллен выступила в Экономическом клубе.

Глава ФРС была настроена вполне «по-голубиному», вызвав восторг среди инвесторов, напуганных недавними заявлениями ряда чиновников из Феда. Как результат, фондовый рынок США закрылся на максимумах этого года.

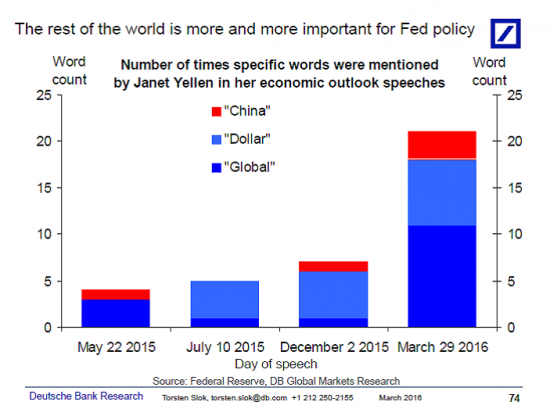

В своей речи Д.Йеллен подчеркнула необходимость осторожного подхода к повышению процентных ставок в США. Было сказано о глобальных рисках. Следует отметить, что за последний год глава регулятора все больше фокусируется на этой проблеме. На приведенной ниже диаграмме видно, что слова «Китай», «доллар», «глобальный» упоминаются в ключевых речах Йеллен все чаще.

В частности, главу ФРС беспокоит, насколько плавно будут протекать экономические изменения в Поднебесной с ее переходом от инвестиционной модели к потребительской, ведь от этого зависит и глобальная ситуация. Тем самым, Фед неформально отходит от мандата, согласно которому целями регулятора являются исключительно максимизация занятости и стабилизация инфляции в районе 2% таргета.

Как результат, участники рынка настроились на следующее повышение ключевой ставки не раньше осени (данные CME FedWatch). Подобная ситуация в текущих условиях воспринимается в качестве благоприятной для фондовых активов.

БКС Экспресс

Сланцевики проснулись

- 30 марта 2016, 20:25

- |

Они лишь дремали-и придумывали новые технологии.

Запасы в США +2,3 mb, добыча "-"16 тыс.b/d

- 30 марта 2016, 17:30

- |

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 25 марта 2016 года, коммерческие запасы нефти в США выросли на 2,299 млн. баррелей (до 534,834 c 532,535 млн. баррелей неделей ранее).

Запасы моторного топлива на этот раз за неделю снизились еще на 2,5 миллиона баррелей (до 242,6 с 245,1 млн. бар.). Потребление нефтепродуктов слегка подросло +51 тыс. b/d (до 19,454 с 19,403 mb/d). Нетто импорт нефти и нефтепродуктов снизился на 784 тыс. b/d (до 4,698 с 5,482 mb/d.). Суммарные запасы нефти и нефтепродуктов подросли на 1,5 млн. баррелей (до 2051 с 2049,4 млн. бар.). Можно обратить внимание, что в 2016 году тем роста суммарных запасов оказывается заметно меньшим, чем в 2015 году. И все же, в условиях приближения запасов к предельным значениям полезно отслеживать общие запасы нефти и нефтепродуктов. Такую динамику можно увидеть на представленном ниже графике. На нем три нижние кривые изображают максимальное, среднее и минимальные значения суммарных запасов за период с 1990 по 2014 год. На трех нижних кривых хорошо видна сезонность, когда запасы подрастают в первой половине года. Так что подобная тенденция и в этом году еще может изрядно попугать рынок.

( Читать дальше )

Сюрпризы правят рынками

- 30 марта 2016, 05:17

- |

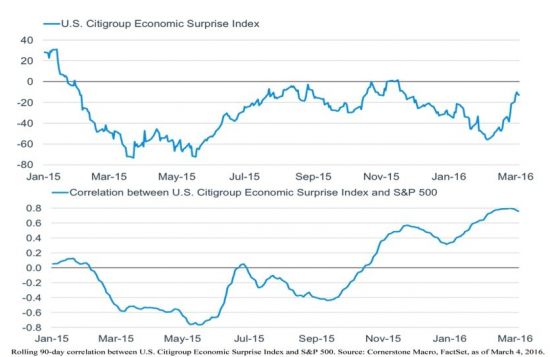

По мнению главного инвестиционного стратега брокерской компании Charles Schwab, для правильного восприятия ситуации на рынках зачастую важна не абсолютная, а сравнительная оценка.

Для иллюстрации этой идеи был приведен график. На схеме видно, что индекс «экономических сюрпризов в США» от Citigroup демонстрирует неплохую положительную корреляцию с S&P 500. Таким образом, именно отклонения фактических показателей от консенсуса аналитиков, как правило, влияет на динамику активов. «Лучше» цениться больше, чем просто «хорошо».

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал