Совет директоров

МТС создает венчурный фонд для инвестиций в ИТ-проекты

- 17 апреля 2019, 11:03

- |

Инвестиции могут составить около миллиарда рублей за два года. Совет директоров МТС одобрил создание корпоративного венчурного фонда, ориентированного на инвестиции в ИТ-проекты, сообщил вчера Интерфакс. Предполагается, что компания сможет вложить в проекты фонда около одного миллиарда рублей в течение двух лет. Фонд намерен финансировать проекты на ранней стадии развития в обмен на долю до 30%. При этом объем инвестиций в каждый проект должен будет составлять от 0,5 млн долл. до 1 млн долл.

Фонд будет работать на базе ранее запущенного корпоративного акселератора стартап-проектов. Венчурный фонд МТС будет работать на базе акселератора MTS StartUp Hub, запущенного в прошлом году. Через него компания в 2018 г. инвестировала в стартапы около 30 млн рублей. При этом венчурный фонд сможет финансировать проекты как прошедшие через корпоративный акселератор, так и внешние. Приоритет будет отдаваться тем из них, которые могут иметь перспективы синергии с другими направлениями бизнеса самой МТС, в том числе и с новыми.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Полюс выплатит окончательные дивиденды

- 02 апреля 2019, 11:27

- |

Совет директоров ПАО «Полюс» вчера рекомендовал выплатить финальные дивиденды по итогам 2018 г. в размере 143,62 руб./акция (1,11 долл./GDS).

Размер дивидендов определен в соответствии с дивидендной политикой. Общая финальная выплата составит 19,13 млрд руб., что соответствует предварительной сумме, объявленной ранее компанией. Дивиденды на уровне 143,62 руб./акция означают текущую доходность 2,6%. Датой закрытия реестра лиц, имеющих право на получение дивидендов, предлагается установить 16 мая. Годовое собрание акционеров компании, которое должно утвердить дивиденды, состоится 6 мая. Действующая дивидендная политика Полюса предполагает дивидендные выплаты за 2018 г. в размере 30% от показателя EBITDA за год, который составил 1,865 млн долл. Компания уже заплатила промежуточные дивиденды 131,11 руб./акция, или 17,351 млрд руб., в 4 кв. 2018 г. Таким образом, в целом за 2018 г. объем выплат достигнет 36,48 млрд руб. (30% от EBITDA за год).

Торгуйте БЕСПЛАТНО с тарифным планом «15 лучших»

С уважением, команда УРАЛСИБ Брокер.

т.: 8 (800) 100-59-00

МТС: новая политика предполагает увеличение дивидендных выплат

- 22 марта 2019, 11:55

- |

В течение следующих трех лет дивиденды составят не менее 28 руб./акция... Вчера МТС сообщила о том, что совет директоров утвердил дивидендную политику на 2019–2021 гг. Согласно ее условиям, компания будет выплачивать не менее 28 руб. на обыкновенную акцию, или 56 руб. на АДР, ежегодно. Выплаты, как и раньше, будут производиться два раза в год, при этом размер промежуточных дивидендов будет зависеть от операционного денежного потока, капзатрат и долговой нагрузки.

… что фактически предполагает рост приблизительно на 8%. Дивидендная политика на 2016–2018 гг. предполагала выплату не менее 20 руб./акция с целевым ориентиром в размере 25–26 руб./акция. Фактически в 2017 и 2018 гг. МТС выплачивала в сумме по 52 млрд руб., или 26 руб./акция. Соответственно, в сущности, новая политика означает рост дивидендов примерно на 8%. По текущим котировкам она предполагает дивидендную доходность в размере около 10%.

Рост дивидендов поддержит котировки, но риск делистинга АДР остается ключевым фактором. Сохранение щедрой политики было ожидаемым, учитывая, что МТС является основным источником денежных средств для своей материнской компании АФК «Система». Тем не менее увеличение дивидендов МТС будет позитивно воспринято рынком.

( Читать дальше )

Дивидендная политика ЛУКОЙЛА изменена

- 07 марта 2019, 14:51

- |

Казначейские и квазиказначейские акции исключены из расчета суммарного дивиденда. Вчера cовет директоров ЛУКОЙЛа принял изменения в дивидендную политику, которые позволят учесть снижение числа акций в обращении в результате обратного выкупа при определении дивиденда на одну акцию. Как и до этого, компания будет стремиться увеличить общую сумму дивидендов как минимум на величину рублевой инфляции, однако при расчете этой суммы будет использоваться не общее число выпущенных акций, а число акций в обращении, исключая акции на балансе ЛУКОЙЛа и его дочерних компаний. На конец 2018 г. из 750 млн выпущенных акций 53 млн, или 7%, было выкуплено у акционеров и находилось на балансе компании.

Умеренный рост капзатрат при стабильной добыче не помешает росту дивидендов. В ходе телефонной конференции по итогам 4 кв. 2018 г. менеджмент ЛУКОЙЛа сообщил, что планирует рост добычи углеводородов (УВ) в 2019 г. на 1% год к году (за исключением нефти проекта «Западная Курна-2»), в основном за счет добычи газа. План по общим капитальным затратам – 500 млрд руб. (7,6 млрд долл. по текущему курсу), на 11% больше, чем в 2018 г., однако здесь также возможны изменения в зависимости от квот ОПЕК+. В долларовом выражении рост капзатрат, исходя из нашего прогноза среднего курса рубля на 2019 г., составит менее 1% год к году.

( Читать дальше )

НЛМК - СД распределит прибыль на заседании 1 марта

- 22 февраля 2019, 15:09

- |

2.2. Дата проведения заседания совета директоров эмитента: 1 марта 2019 года.

3. О рекомендации ГОСА в части распределения прибыли.

4. Об одобрении стратегии развития Группы НЛМК на период 2018-2022 гг.

5. Об утверждении дивидендной политики.

6. О созыве ГОСА.

http://www.e-disclosure.ru/portal/event.aspx?EventId=5FsNDXZgp0KaVZsP0HRW-AA-B-B

Всем привет! А где можно смотреть даты когда собирается совет директоров для утверждения (не утверждения) дивидентов, нет такого календаря?

- 25 января 2019, 15:02

- |

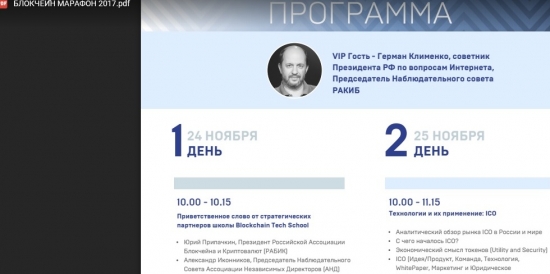

Блокчейн-марафон 2017 с Г. Клименко.

- 25 октября 2017, 13:19

- |

Для желающих ссылка: drive.google.com/file/d/0B7jGDHprgEYfQmxtS1RUaUVqamM/view

Меня видимо не будет, если только по примеру Норильского никеля: https://smart-lab.ru/blog/418570.php, от АНД не пригласят бесплатно ))).

А тусовать с инвесторами Норникеля было здорово, если зимой что-то замутят, снова поеду, благо у них и для зимы всё продумано (Роза хутор), к тому же увеличение пакета акций Норникеля и доли в палладии, с июня 2017 года, дали нормальный профит.

И фото:

ММК - совет директоров 25 августа рассмотрит дивиденды за 1 п/г

- 23 августа 2017, 13:55

- |

2.2.2 дата окончания приема бюллетеней для заочного голосования от членов Совета директоров ОАО «ММК» — 25 августа 2017 года. 16 час. 00 мин. (время магнитогорское).

2.3. повестка заочного голосования совета директоров (наблюдательного совета) эмитента:

1 О созыве внеочередного общего собрания акционеров ПАО «ММК».

2 О рекомендации внеочередному общему собранию акционеров ПАО «ММК» по размеру дивиденда по размещенным акциям ПАО «ММК» и порядку его выплаты по результатам работы ПАО «ММК» за полугодие 2017 отчетного года, и о предложении внеочередному общему собранию акционеров ПАО «ММК» об установлении даты, на которую определяются лица, имеющие право на получение дивидендов.

сообщение

ВСМПО-АВИСМА - СД 25 августа рассмотрит рекомендации по дивидендам за 1 п/г 2017 г

- 21 августа 2017, 15:38

- |

сообщение

НОВАТЭК - совет директоров 25 августа рассмотрит рекомендации по дивидендам за 1 п/г

- 21 августа 2017, 09:37

- |

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал