Стоимостное инвестирование

Как я стоимостным инвестором был

- 19 мая 2021, 11:05

- |

В апреле и в августе 2019 меня «накрывало» стоимостным инвестированием. Это выявление недооценённых ценных бумаг путём фундаментального анализа. Ровно год назад я рассказывал об этом в прямом эфире и подводил промежуточные итоги. Тогда вы верно подметили, что делать какие-то выводы через год — это неправильно. Ни одна из этих бумаг с того момента так и не была продана, так что делаю промежуточные итоги после двух лет:

1. AT&T, покупка по $32.10 за акцию:

p/e = 12, p/b = 1.2

Была недооценена по модели FCFE на 60%

Див. доходность = 6,3%. AT&T объявила о снижении дивидендов на 50% в ближайшем будущем.

Результат за два года на 19.05.2021 = +3,66% с учётом полученных дивидендов

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Оценка акций по Грэму.

- 09 марта 2021, 18:52

- |

Бенджамин Грэм описал свой подход к оценке обыкновенных акций в книге «Анализ ценных бумаг». У меня лежит на столе третье издание от 1951 года. Оценка обыкновенных акций раскрыта в разделе 4. Сложно уложить 160 страниц текста в один пост поэтому отправляю всех интересующихся читать книгу. Для остальных дам выжимку.

Грэм считал что оценивать акции нужно по прибыли, которую компания получит в будущем (сейчас этим вряд ли кого удивишь).

Материальные активы для оценки не так важны (за исключением некоторых отраслей).

Чтобы оценить акцию нужно найти нормализованную прибыль (очищенную от разовых факторов). Этому посвящен первый раздел книги — анализ финансовых отчетов.

Нормализованную прибыль нужно умножить на соответствующий множитель (ставка капитализации).

Прибыль, часть которой компания отдает акционерам дивидендами и часть которую оставляет себе должны оцениваться по разному.

( Читать дальше )

Стоимостное инвестирование мертво?

- 08 марта 2021, 13:17

- |

Если мы посмотрим на отдачу от факторов роста и стоимости (дорогие и дешевые акции) за последние 10 лет то увидим полный разгром стоимости.

( Читать дальше )

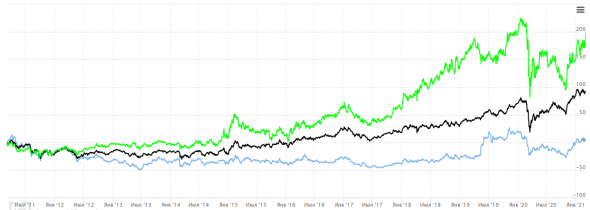

Газпром как value trap

- 05 марта 2021, 18:24

- |

Недавно прочитал пост Александра Силаева (известного ныне книгой «Деньги без дураков»), Мораль басни про Газпром. И решил еще раз объяснить свою позицию по Газпрому.

Стоимостное инвестирование — это попытка купить дешево то, что в обозримом будущем подорожает. Компания не может быть дешева просто так. Всегда есть обоснованная причина. Задача инвестора понять, временна ли эта причина или нет. Если причины дешевизны никуда не исчезнут то глупо ждать что акция вдруг взлетит.

Отдача за десять лет: Газпром — синяя линия, ММВБ — черная, Лукойл — зеленая.

Для тренировки инвесторского скилла:

1. Легкий вопрос. Сравните ВТБ, Сбербанк. Какой банк классический Value trap?

2. Вопрос посложнее. Назовите причины дешевизны.

Больше деталей - лучше решение?

- 04 марта 2021, 19:44

- |

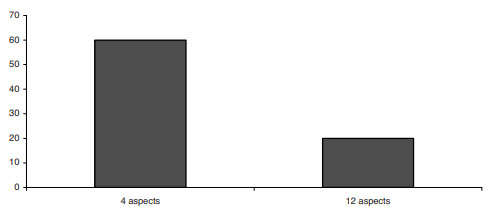

В исследовании участников попросили выбрать между четырьмя разными автомобилями. Они столкнулись с одним из двух условий: им были даны либо только четыре признака на автомобиль (низкая нагрузка), либо 12 признаков на автомобиль (высокая нагрузка). В обоих случаях один из автомобилей был заметно «лучше», чем другие, при этом около 75% его характеристик были положительными. Два автомобиля имели 50% положительных качеств, а один автомобиль — только 25%. На рисунке показан процент участников, выбравших «лучший» автомобиль в каждом из информационных условий. При низком уровне информационной нагрузки почти 60% опрошенных выбрали лучший автомобиль. Однако, столкнувшись с информационной перегрузкой, только около 20% испытуемых выбрали лучший автомобиль!

( Читать дальше )

Народный портфель и антинародые результаты.

- 03 марта 2021, 20:26

- |

Доходность за 2019 год (с 31.01.2019 по 31.01.2020):

Портфель на 31.01.2020

( Читать дальше )

Елена Чиркова из Movchan’s Group: «Новым Уорреном Баффетом вам не стать»

- 24 февраля 2021, 08:22

- |

В январе 2020 года мы записали большое видеоинтервью с Еленой Чирковой, которое стало самым популярным на канале RationalAnswer. Коронавирус как какую-то серьёзную угрозу тогда ещё никто не рассматривал, рынки акций бодро ставили один рекорд за другим, да и инвесторы по большей части излучали незамутнённый оптимизм (речь идёт про момент записи интервью — сам релиз произошёл уже в апреле 2020 года, ближе к пику коронавирусной паники и дну S&P500).

С тех пор прошёл год: финансовые рынки восстановились и успели поставить новые рекорды, инвесторы снова накачивают деньгами как фонды акций, так и отдельные ценные (и не очень — см. кейс GameStop) бумаги, и в целом есть ощущение консенсуса, что самое страшное уже позади. В общем, мне кажется, что темы, которые мы подробно обсудили с Еленой, сейчас остаются не менее актуальными, чем год назад.

( Читать дальше )

Ловушка стоимостного инвестирования. Как не упустить сверх прибыль? Проблема низких мультипликаторов и способы ее решения

- 18 февраля 2021, 16:33

- |

Какая главная идея стоимостного инвестирования? Вы покупаете компанию, которая сейчас стоит дешево, затем рынок должен ее оценить более высоко, и вы заработаете на этой переоценке. Но что значит дешево? Как правило, под этим подразумевается низкие значения мультипликаторов, например таких, как: P/S, P/E, P/BV, EV/EBITDA и т.д. Но проблема такого подхода в том, что он исключает значительную часть компаний, которые приносят сверх доходность, а именно молодые растущие компании.

У компаний, которые только начинают свой путь, порой нет ни то, что прибыли, нет даже выручки, либо она крайне низка. И если подходить к таким компаниям с традиционным для стоимостного инвестирования мерилом, то все эти компании без исключения попадают в категории «переоцененных» и не представляющих интереса для инвестора.

Что же делать? Выходом в этом случае является подсчет их внутренней стоимости, путем дисконтирования будущих денежных потоков. Но какие могут быть денежные потоки у компании, которая только генерирует убытки? Если мы не ожидаем, что в будущем, компания начнет генерировать положительный денежный поток, то такая компания ничего не стоит. Если же мы верим в бизнес модель компании, то считаем, что в определенной точке компания станет прибыльной, и мы просто суммируем отрицательные денежные потоки с положительными (не забывая все их дисконтировать), для получения справедливой стоимости компании.

( Читать дальше )

30-50% годовых или стоимостное инвестирование на стероидах

- 23 января 2021, 18:05

- |

В моей прошлой статье Стоимостное инвестирование в эпоху высоких технологий я в общих чертах обрисовал свой подход применении Value Investing к растущим технологическим компаниям. Однако, данную методику можно применять гораздо более агрессивно. Об этом и пойдет речь в данной статье.

Мир ускоряется, технологии развиваются космическими темпами. Цикл подрывных инноваций укоротился с десятилетий до буквально десятка лет. К примеру, компания General Motors была лидером мирового автопрома на протяжении 70 лет. Компании Toyota потребовалось полвека, чтобы сместить GM с пьедестала. При этом платформам Android и iOS достаточно было десятилетия на “инновационный подрыв” легендарных смартфонов Blackberry. Подробней о теории подрывных инноваций вы можете почитать в книгах Клейтона Кристенсена. А про теорию ускорения развития и даже ускорения самого ускорения развития (технологическая сингулярность) — у Рэя Курцвейла.

В 21-м веке мы видим немало историй типа Netflix, Instagram, Nvidia и др., которые буквально за десятилетие превратились в бизнес-империи. А взрывной рост таких продуктов, как Zoom или Tiktok говорит продолжении тенденции к ускорению.

( Читать дальше )

Инвестиции в стоимость. Работают или нет. Советы Уорена Баффета, Бенджамин Грэм, Berkshire Hathaway

- 03 декабря 2020, 19:53

- |

Вы находитесь на канале посвященный инвестициям и приумножению личных сбережений

Сегодня поговорим работает ли сейчас стоимостное инвестирование на рынках или нет.

Прежде чем начать хотел напомнить, Если вам интересен мой контент, то не забудьте подписаться на канал, кнопка подписаться находиться прям под этим видео. 👇

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал