Страх

Почему растет индекс страха и одновременно рынки и к чему это приводит?

- 22 июля 2020, 19:05

- |

Всем хорошего дня, поставь знак хорошо и поделись моим мнением, мне будет приятно !

Друзья, я думаю каждый видел такое явление, когда VIX (это индекс страха на рынке США, если рынок растет, то страх у инвесторов снижается соответственно индекс падает и наоборот, когда рынок падает, то страх растет, потому что многие инвестора боятся) растет, а рынки тоже расту (наоборот тоже работает). У многих возникает вопрос что это значит и что делать

Чаще всего это означает, что скоро должна выйти какая-либо новость/стоит ожидать волотильность. После новости происходит выстрел, но чтобы примерно понять куда будет выстрел лучше всего открыть график VIX и посмотреть на каких он уровнях. Если он на своих локальных поддержках, то скорее всего новости будут негативы, что повлечет рост страха / падение рынка.

Всем рекомендую смотреть на VIX при анализе, сейчас растут и индексы и VIX, он на своих относительно минимумах, поэтому стоит быть аккуратными, ведь в любой момент может выйти опасная новость.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ОПАСНАЯ СИТУАЦИЯ НА РЫНКАХ!!!

- 18 июля 2020, 19:22

- |

Всем привет. Хочу рассказать Вам свое виденье по рынку США и РФ

США в пятницу торговался по разному:

Сначала рост с открытия, потом поход вниз. NASDAQ В итоге +1%, а DOW закрылся в минусе. Лично меня пугают такие уж слишком разные торги, но что самое главное — VIX. Меня беспокоит то, что VIX закрылся в -6.5%, а при таком относительно позитивном рынке в пятницу такого закрытия по VIX ну просто очень сложно было ожидать. В данный момент VIX стоит на трендовой поддержке и вполне вероятен отскок = падение рынка. В понедельник начинаются отчеты многих компаний и все будут решать именно эти отчеты, в понедельник буду смотреть за отчетом IBM и HAL, но пока рынок очень суров и на нем практически невозможно торговать и спекулировать. Хорошего вечера!

Если заработаешь +25% годовых....

- 12 июля 2020, 00:22

- |

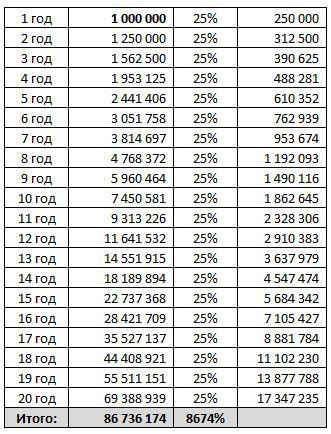

Если заработаешь +25% годовых....

Напоминаю, что 20% годовых в течении нескольких лет — это, по мнению опытных товарищей, отличный результат. А скромные 25% годовых в течении 20 лет сделают вот что:

Определись! Хочешь сделать 86 млн. или нет?

Что-что?.. Хочешь 86 млн за несколько лет?.. ааа… ну тогда конечно продолжай торговать!)))

Анализ и прогноз S&P500

- 27 мая 2020, 12:11

- |

За оперативной информацией приглашаю всех в канал Телеграмм: https://teleg.run/khtrader

Котировки широкого индекса фондового рынка США S&P500 в начале недели обновили текущий максимум и тяготеют к дальнейшему росту.

Попробуем разобраться, имеются ли фундаментальные предпосылки для роста фондового рынка.

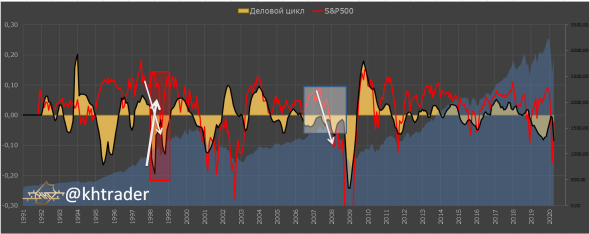

Начну с того, что согласно предварительным данным индексы PMI Composite, отражающие состояние делового цикла, в мае показали скромный рост, хотя все еще остаются в зоне рецессии – ниже 50 пунктов.

Моя авторская модель, созданная на базе количественной теории (уравнения обмена), на данный момент демонстрирует негативную оценку делового цикла

Рыжая область – собственно наша модель; мы видим, что в апреле деловой цикл в США находился на уровне 2019 года, а с учетом вышеупомянутых предварительных данных можно предположить, что показатель не опустится ниже апрельского уровня.

( Читать дальше )

Паника - хорошее время покупать (США). Продолжение

- 02 мая 2020, 17:44

- |

Если вы торгуете акциями, то здесь ничего не изменилось — покупая с инсайдерами и включив голову, вы получаете более серьезную вероятность роста определенных компаний (подробнее о стратегии как выбирать компании читайте здесь https://smart-lab.ru/blog/586116.php).

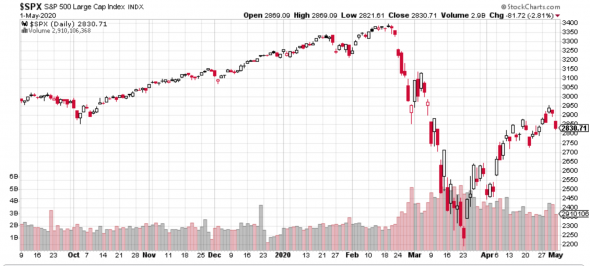

Ну что ж, в целом индекс показал хороший рост с предполагаемого периода (18-19 марта).

Что дальше?

До того момента, пока рост не заставит многих финансовых гуру говорить о необычном хорошем положении на рынке акций и пока не появятся их статьи типа «осторожно можно предположить продолжение роста», бычий тренд вряд ли будет сильно корректироваться вниз. Хотя май похоже станет некой консолидацией с возможностью для новых покупателей. И после этого до второй декады июля, вполне возможно ралли.

Так что будем следить за высказываниями гуру, как сигнал к развороту… И вряд ли это будет просто разворот… экономике, пусть даже и очень сильной, потребуется время для переквалификации под новые условия.

Все удачи и здоровья!

Обзор рынка 30 апреля 2020

- 30 апреля 2020, 09:26

- |

Приоритет направления для S&P500 на четверг 30 апреля 2020г. остается восходящим. Зоны поддержки на текущий момент в районе 2920 и 2860 и в случае внутридневного снижения покупка от этих зон при подтверждении разворота будет наиболее благоприятной. В среду торговая сессия на американском фондовом рынке была очень сильной и закрытие рынка США было выше открытия, что свидетельствует о хорошем потенциале для дальнейшего роста.

Приоритет направления для S&P500 на четверг 30 апреля 2020г. остается восходящим. Зоны поддержки на текущий момент в районе 2920 и 2860 и в случае внутридневного снижения покупка от этих зон при подтверждении разворота будет наиболее благоприятной. В среду торговая сессия на американском фондовом рынке была очень сильной и закрытие рынка США было выше открытия, что свидетельствует о хорошем потенциале для дальнейшего роста.

( Читать дальше )

Почему я не спешу покупать российский рынок

- 07 апреля 2020, 18:31

- |

Ниже будут не только мои мысли, а скорее квинтэссенция мыслей людей, кто на рынке не первый год, и с кем мы неоднократно уже обсуждали данную тематику.

Во-первых, я хочу сказать что сильно боюсь — боюсь того, что момент, когда мы закупали в портфель 💼 российские истории при индексе РТС 850, и потом продавали их на отскоке, больше не наступит и рынок действительно развернулся, нахорошился и пошел вверх. И все это был не «отскок дохлой кошки 🐈 », а настоящий разворот тренда, в который я не поверил.

Мне уже удавалось один раз закупить российский рынок на его нижних уровнях осенью 2015 года и, поверьте, все что происходило следующие 2 года, было похоже на сказку 🤩, где твои минимальные усилия и одно верно принятое решение начинают тебя обеспечивать.

Но что все таки заставлять меня держаться и не закупать сейчас российские активы в свои портфели и портфели людей, что мне доверили?

( Читать дальше )

Продажа страха. Продолжение.

- 21 марта 2020, 09:51

- |

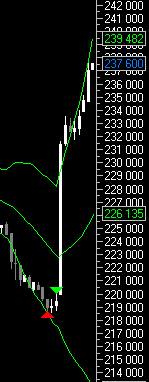

И купить месячные по воле 40. Сишка подходила к цене — 84.

Вечером цена дошла до 80. Вола неделек спустилась до 40.

Позиция была успешна закрыта, с доходностью под 50% от ГО с минимумом риска...

Сейчас же страх купил.

Покупал июньские (много) и продавал недельки коллы и фьючи сишки. Недельки сгорят, поставивив проданные фьючи. За счет их дороговизны — заработаю тетту. Дельта под ноль, также выравнена фьючом.

Эмоций на рынке не осталось. Страха тоже. Стало не интересно. Построил позицию, оценил риски. Посмотрел — угадал нет. И так заново. Многим кого знаю, набирают акции. Рассказываю по фьючи, опционы… Бояться, но надеются что акции отрастут… Жаль их. Но не пройдя этот путь, они не познают другие грани. Самое плохое будет, если час рынок отрастет и многие ринуться занимать бабло, что бы еще больше заработать. Тогда, скорее всего падение будет еще сильнее...

Страх или глупость?

- 13 марта 2020, 10:43

- |

сегодня: мог бы взять ЕЩЁ +17 000 на контракт!

p.s. КУПЛЮ ГРАБЛИ С КРИВОЙ РУЧКОЙ; НАСТУПАЮ Я, А ПО ЛБУ ПОЛУЧАЕТ ИДУЩИЙ РЯДОМ!

Паника - хорошее время покупать (США)

- 08 марта 2020, 09:06

- |

Паника — это всегда было хорошее время для набора акций в портфель.

Пока не известно в течение какого периода (один квартал или 1 год) придется держать акции в нем, но одно видно хорошо — страх, информационная и аналитическая поддержка паники.

Будем держать открытыми глаза и возможно самое интересное время покупок для акций начнется 18-19 марта. Смотрите выбирайте там, где кроме всего прочего уже есть ( и будут еще) сильные покупки смарт-инсайдеров (одна из стратегий изложена в прошлой записи https://smart-lab.ru/blog/586116.php ).

Веселье начинается! 🎉🧨🎁 Женская половина, с Праздником!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал