СшА

Торговые идеи от Артема Деева на 5 апреля 2016

- 05 апреля 2016, 10:35

- |

Европейская валюта открыла неделю локальными потерями против доллара. Причины разгрузки снова кроются в национальном фундаменте. Вышедшие данные по индексу цен производителей Еврозоны указали на очередное снижение индикатора, который, между прочим, является одним из ключевых компонентов будущих показателей по инфляции. Учитывая вновь обозначенные риски дефляции, невольно задумаешься, а достаточно ли тех мер экономического стимулирования, на которые уже пошел европейский регулятор. Напомню, что главный экономист ЕЦБ на прошлой неделе весьма не двузначно дал понять, что ЕЦБ при необходимости может рассмотреть еще одно снижение ставки. Стоит отметить, что участники рынка вчера активно обсуждали еще один вопрос – Грецию, которую снова обвиняют в нерасторопности в реализации обещанных тройке кредиторов реформ. МинФин Германии вчера сообщило что, окончательное решение по Греции будет найдено до конца этого месяца, при этом списание долга по-прежнему не обсуждается. Несмотря на наличие всех предпосылок для тотальных распродаж главного валютного риска, стоит отметить, что евро сохраняет не менее выраженный настрой на освоение более высоких ценовых значений. Техническая картина явно сигнализирует о том, что евро может отпариться на тест следующего сопротивления 1,15. Если еще вспомнить и про кулуарные амбиции маркет-мейкеров, они по-прежнему хотят убедить все трейдерское сообщество в неизбежности продолжения растущего тренда по евро. Подобный сценарий вполне вероятен.

Европейская валюта открыла неделю локальными потерями против доллара. Причины разгрузки снова кроются в национальном фундаменте. Вышедшие данные по индексу цен производителей Еврозоны указали на очередное снижение индикатора, который, между прочим, является одним из ключевых компонентов будущих показателей по инфляции. Учитывая вновь обозначенные риски дефляции, невольно задумаешься, а достаточно ли тех мер экономического стимулирования, на которые уже пошел европейский регулятор. Напомню, что главный экономист ЕЦБ на прошлой неделе весьма не двузначно дал понять, что ЕЦБ при необходимости может рассмотреть еще одно снижение ставки. Стоит отметить, что участники рынка вчера активно обсуждали еще один вопрос – Грецию, которую снова обвиняют в нерасторопности в реализации обещанных тройке кредиторов реформ. МинФин Германии вчера сообщило что, окончательное решение по Греции будет найдено до конца этого месяца, при этом списание долга по-прежнему не обсуждается. Несмотря на наличие всех предпосылок для тотальных распродаж главного валютного риска, стоит отметить, что евро сохраняет не менее выраженный настрой на освоение более высоких ценовых значений. Техническая картина явно сигнализирует о том, что евро может отпариться на тест следующего сопротивления 1,15. Если еще вспомнить и про кулуарные амбиции маркет-мейкеров, они по-прежнему хотят убедить все трейдерское сообщество в неизбежности продолжения растущего тренда по евро. Подобный сценарий вполне вероятен.

Рекомендация EURUSD: BuyStop 1,1410 TP 1,16 SL 1,1350

Прогноз по парам GBPUSD и USDJPY на сайте

- комментировать

- Комментарии ( 0 )

Возможные сюрпризы от ФРС или чего можно ждать от регулятора?

- 05 апреля 2016, 05:03

- |

В конце прошлого года произошло важное событие: Федрезерв увеличил процентные ставки – впервые с 2006 года. За этим последовала продолжительная пауза.

Пока регулятор настроен на медленный цикл монетарного ужесточения, предполагая два повышения ключевой ставки в этом году. Однако, учитывая неоднозначную ситуацию в экономике и финансовой системе, пока все не столь очевидно.

Рынки полны слухами о дальнейших перспективах кредитно-денежной политики в США. Вот некоторые из них:

— Отрицательные процентные ставки. Впрочем, учитывая не слишком удачный недавний опыт еврозоны и Японии, подобный шаг представляется не слишком интересным.

— Четкий прогноз Феда относительно грядущих монетарных шагов. Сделает политику ФРС менее гибкой и подверженной неожиданным шокам.

— Таргетирование номинального ВВП путем манипуляции со ставками.

— Таргетирование инфляции. Возможно увеличение целевого уровня по инфляции с текущих 2%, например, до 3% или 4%.

— Новый раунд QE или даже политика «денежного вертолета» (нечто более широкое, чем QE, предполагающее «печатание» и распределение денег по различным каналам).

Конечно, пока ситуация в экономике США относительно стабильна, и подобные меры кажутся маловероятными. Однако в случае изменения картины сюрпризов от Феда полностью исключать нельзя.

БКС Экспресс

Путин. Что дальше.

- 05 апреля 2016, 02:32

- |

Пройдемся поверхностно и не стандартно, выходя за рамки и приличия.

Как устроена наука?

Она условно поделена на две части .

1) фундаментальная наука. Она исследует законы мироздания.

2) прикладная наука, которая основываясь на открытиях фундаментальной науки, создает некие технологии.

3) Это мы. Те кто внедряет и частично усовершенствует технологии прикладной науки, или частный сектор.

Система, что это? По сути дела- это равновесие случайных величин, которые образуют в конечном итоге, некий объект, как единое целое.Ей может бить как физическое тело, так и некая не физическая модель, к примеру отношение или взаимодействие Людей или иных «активных» констант или систем.

Наглядный пример, выше описанного, это солнечная система или космос. Тут царит сила веса или закон тяготения. Принцип которого, в том, что тела или частицы с меньшим весом притягиваются к более тяжелым. Т.е. сначала процесс хаотичен, а потом когда частицы, а далее планеты образовали некую массу, к ним начинают притягиваться более легкие частицы или тела.В итоге мы получаем солнце, затем планеты и их траектории вокруг солнца.

( Читать дальше )

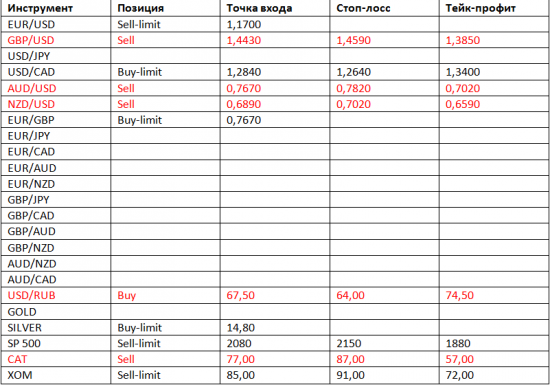

Текущие торговые сигналы и ситуация на рынке

- 04 апреля 2016, 10:18

- |

После пятничных данных по рынку труда США, американский доллар начал демонстрировать свое восстановление до прежних уровней. Рынок нефти отчасти демонстрирует снижение, что делает более вероятным вновь ослабление курса российской валюты. Фондовый рынок США на сегодняшний день формирует долгосрочный сигнал на продажу, что уже прослеживается по общему настроению рынка. В данный момент, у нас открыты 5 позиций, которые уже демонстрируют первую прибыль.

Кто не понял, тот поймёт или шутки в сторону.

- 02 апреля 2016, 12:06

- |

Предоплата составила 232 млн.долларов (15,8 млрд. рублей)

Белоруссия хочет платить за российский газ $80 за тысячу кубов. Сегодняшняя цена $142 по их мнению неприлично высока.

Urals. Средняя цена, $ за баррель.

Январь-март 2014: 106,83

Январь-март 2015: 52,76

Январь-март 2016: 31,99

Хедж-фонды сократили на NYMEX и ICE длинные позиции по WTI на 16 млн барр до 199 млн.

Более 330 тыс. граждан России подали заявление на участие в лотерее на получение грин-карты в 2016. Это на 24% больше, чем в 2015.

( Читать дальше )

Буровых в США стало меньше еще на 14 шт.

- 01 апреля 2016, 20:06

- |

Вышла свежая порция данных от компании Baker Hughes на 1 апреля. Общее количество буровых в США на этот раз сократилось на 14 штук.

Количество буровых на нефть в США сократилось еще на 10 штук (-2,7%) и 4 буровые были остановлены для бурения газовых скважин. В Канаде количество действующих буровых на нефть остались на уровне прошедшей недели, а на газ снизились на 6 штук.

Оставшееся количество буровых на нефть в США равно 362 штуки и составляет лишь 22,5% от максимальных уровней 2014 года. Кстати, и от локального максиму августа 2015 года снижение составляет уже более 46%. Значит вторая волна снижение буровой активности последовавшая после прошлогоднего летнего снижения цен становится уже самостоятельным важным фактором. Напомним, что с сокращением числа буровых снижаются возможности по введению в строй новых скважин.

( Читать дальше )

Текущие торговые сигналы и ситуация на рынке

- 01 апреля 2016, 15:53

- |

Данные по рынку труда показали разносторонние значения. В целом, эта публикация non-farm не меняет общую картину на финансовых рынках. Потому длинные позиции по американскому доллару должны войти в зону профита. Стоит обратить внимание на британский фунт, который уже направляется резво вниз.

Шоу продолжается

- 01 апреля 2016, 15:50

- |

www.youtube.com/watch?v=t99KH0TR-J4

кстати после всего следует следующее, https://www.youtube.com/watch?v=Od6hY_50Dh0

---------------------------------------

, кстати в начало было это https://www.youtube.com/watch?v=2DaY8-Mui0I

PS если конечно кто то подскажет как, то видео будет постером)

Ключевой отчет по рынку труда США: На что обратить внимание инвестору?

- 01 апреля 2016, 12:52

- |

Сегодня в 15:30 мск будет опубликован ключевой отчет по рынку труда в США за март. Надо сказать, что релиз не просто важен, а очень важен. Вряд ли какой-либо еще блок макростатистики может вызвать столь существенные изменения на рынках различных активов, включая акции и облигации.

Значимость релиза усилилась в свете неопределенности дальнейших перспектив монетарной политики в США. Сильный отчет может приблизить ожидаемые сроки следующего увеличения ставок ФРС. Слабый – подтвердить оптимизм участников рынка, в целом ожидающих новый виток монетарного ужесточения лишь в конце года.

Отчет от BLS будет содержать в себе ряд моментов, на которые стоит обратить внимание инвестору.

• Темпы прироста числа рабочих мест. В феврале non-farm payrolls (число занятых вне с/х секторе) увеличились на достойные 242 тыс. В этом раз возможно охлаждение: аналитики в среднем ожидают рост на 205 тыс., это ниже среднего показателя за прошлый год – 229 тыс. Ранее Джанет Йеллен назвала прирост рабочих мест «солидным», однако, выразила обеспокоенность негативным влиянием «внешнего фона» на отдельные составляющие экономики США, в частности, горнодобывающий и промышленный сегменты. Примечательно, что ожидания аналитиков относительно мартовской цифры вполне соответствуют вышедшим в среду данным от ADP.

( Читать дальше )

Золото. День апрельской тишины.....

- 01 апреля 2016, 04:38

- |

Пока что взгляды остались те же, среднечрочно рост с попыткой выхода из даун тренда, долгосрочно, при повышении ставок рост или флэт с ретестом дна при отсуствии повышения ставок.

Вчерашний день, канал устоял и это может вылиться в краткосрочный поход к нижней границе канала....

Общий итог такой-кто не успле лучше не входить, из а волатильности слишком большие стопы надо брать, а маленькие держать смысла нет-зацепит.Т.е. в любом случае-потери. Лучше дождаться понедельника, а сегодня конец недели и можно замачивать мясо на шашлыки))).

P.S. Я вот тут подумал (вспоминая про вчерашний день рождения Gella), я слышал 100500 рецептов как мы, мужики боремся с похмельем. Интересно, а как прекрасная половина лечит это состояние? Анамнез я думаю не имеет половых различий?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал