SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ТГК-2

Газпром выходит на рынок

- 27 декабря 2019, 06:39

- |

ПАО «Газпром» принял решение скупать акции. У Газпрома имеется 100 дочернее общество ООО «Газпром капитал», которое используется для привлечения финансирования для ПАО «Газпром» путем размещения рублевых облигаций. 26.12.2019 г. принято следующее решение

Приложение не опубликовали)))

upd.: Капитал ООО «Газпром капитал» на 30/06/2019 -1,4 трлн. руб.

Согласовать участие ООО «Газпром капитал» в ПАО «ЛУКОЙЛ», ПАО «Интер-РАО», ПАО «Квадра», АО «Минудобрения», ПАО «Мосэнерго», ПАО «МРСК Центра», ПАО «ОГК2», ПАО «Юнипро», ПАО «Энел Россия», ПАО «Фортум», ПАО «ТГК-2», ПАО «ТГК-14», ПАО «ТГК-1», ПАО «РусГидро», Банк ГПБ (АО), АО «СОГАЗ», АО «Газпром энергосбыт» и ООО «Газпром энергосбыт Брянск» путем приобретения акций (долей в уставных капиталах) указанных обществ на условиях, указанных в приложении к решению участника.

Приложение не опубликовали)))

upd.: Капитал ООО «Газпром капитал» на 30/06/2019 -1,4 трлн. руб.

- комментировать

- ★4

- Комментарии ( 13 )

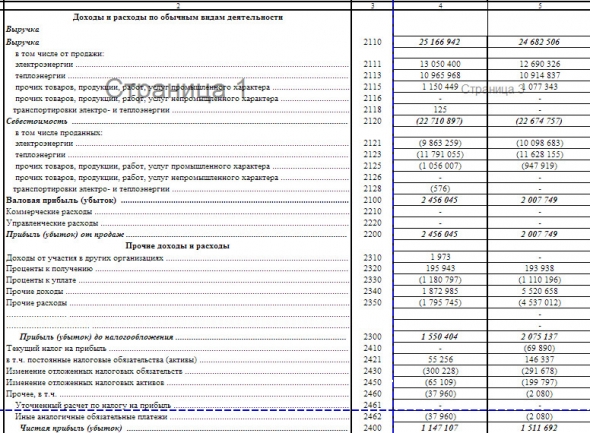

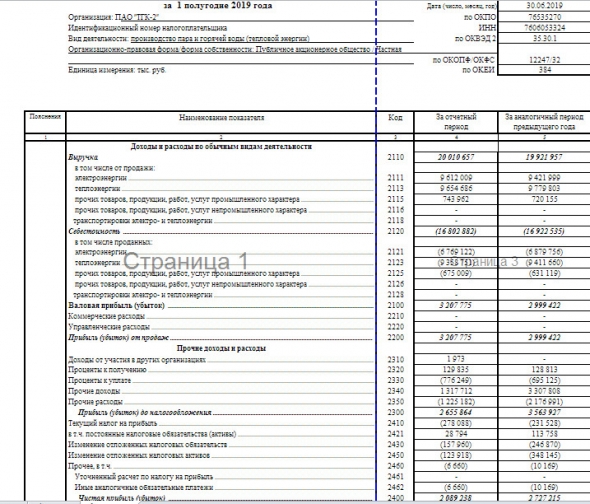

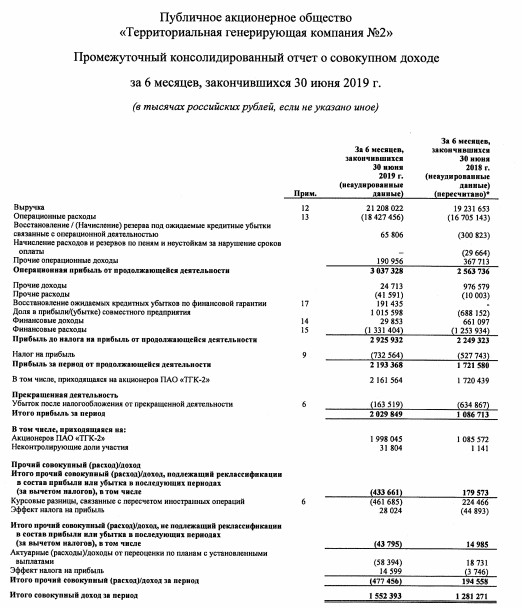

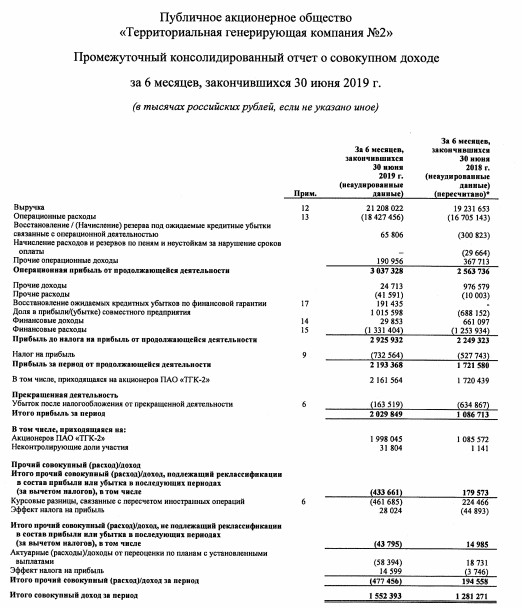

ТГК-2 - чистая прибыль по мсфо в 1 полугодии составила 2,03 млрд руб против 1,09 млрд руб годом ранее

- 29 августа 2019, 10:22

- |

Чистая прибыль ТГК-2 по МСФО в первом полугодии 2019 года выросла в 1,9 раза по сравнению с аналогичным периодом прошлого года и составила 2,03 миллиарда рублей, следует из отчета компании.

Выручка за отчетный период выросла на 10%, до 21,2 миллиарда рублей. Операционные расходы выросли также на 10%, до 18,4 миллиарда рублей.

Выручка за отчетный период выросла на 10%, до 21,2 миллиарда рублей. Операционные расходы выросли также на 10%, до 18,4 миллиарда рублей.

Магнит, тГк-2

- 08 июля 2019, 16:58

- |

Предположительно у магнита в среднесроке цель 4500 (может не дойдет маленько), тгк-2 — 0,0035-0,0040.

Моя имха )) Я рискнул )

Моя имха )) Я рискнул )

Газпром энергохолдинг - рекомендует дивиденды дочерних компаний за 2018 г. в размере 35% от прибыли

- 20 мая 2019, 16:09

- |

Руководство «Газпром энергохолдинга» принял решение рекомендовать акционерам дочерних компаний утвердить дивиденды за 2018 год в размере 35% от чистой прибыли по российским стандартам бухучета (РСБУ).

Также «Газпром энергохолдинг» намерен продолжить снижать долговую нагрузку.

глава «Газпром энергохолдинга» Денис Федоров на пресс-конференции «Газпрома»:

«Мосэнерго» может выплатить 8,32 млрд рублей,«По всем компаниям мы выносим на собрание акционеров предложение оплатить 35% чистой прибыли»

«ТГК-1» — 2,5 млрд рублей,

«ТГК-2» — около 4 млрд рублей.

https://www.finanz.ru/novosti/aktsii/dividendy-kompaniy-gazprom-energokholdinga-za-2018-g-mogut-sostavit-35percent-ot-pribyli-1028214568

ТГК-2 - сд не рекомендовал выплачивать дивиденды

- 06 мая 2019, 16:13

- |

Совет директоров ТГК-2 решил:

3. Рекомендовать годовому Общему собранию акционеров ПАО «ТГК-2» утвердить следующее распределение прибыли и убытков Общества по результатам отчетного 2018 года:

Нераспределенная прибыль отчетного периода: 3 013 585 тыс. руб.

Распределить на:

Резервный фонд 150 679 тыс. руб.

Фонд накопления -

Дивиденды -

Нераспределенная прибыль

(непокрытый убыток) 2 862 906 тыс. руб.

2.8. Результаты голосования по вопросу повестки дня: «О рекомендациях по размеру дивиденда по акциям и порядку его выплаты по результатам отчетного 2018 года».

«ЗА»: 7, «ПРОТИВ»: нет, «ВОЗДЕРЖАЛСЯ»: нет

Содержание решения по данному вопросу, принятого советом директоров (наблюдательным советом) эмитента:

( Читать дальше )

3. Рекомендовать годовому Общему собранию акционеров ПАО «ТГК-2» утвердить следующее распределение прибыли и убытков Общества по результатам отчетного 2018 года:

Нераспределенная прибыль отчетного периода: 3 013 585 тыс. руб.

Распределить на:

Резервный фонд 150 679 тыс. руб.

Фонд накопления -

Дивиденды -

Нераспределенная прибыль

(непокрытый убыток) 2 862 906 тыс. руб.

2.8. Результаты голосования по вопросу повестки дня: «О рекомендациях по размеру дивиденда по акциям и порядку его выплаты по результатам отчетного 2018 года».

«ЗА»: 7, «ПРОТИВ»: нет, «ВОЗДЕРЖАЛСЯ»: нет

Содержание решения по данному вопросу, принятого советом директоров (наблюдательным советом) эмитента:

( Читать дальше )

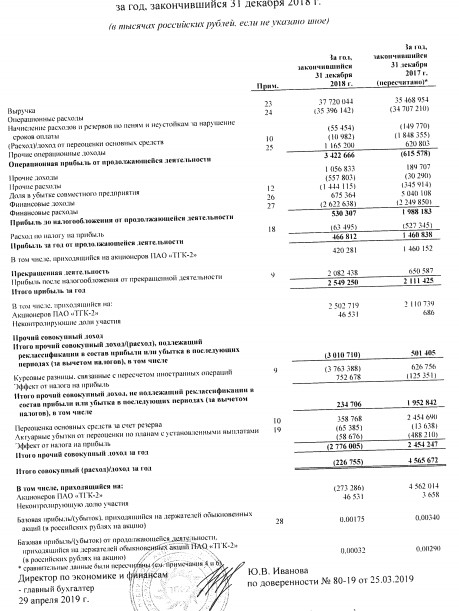

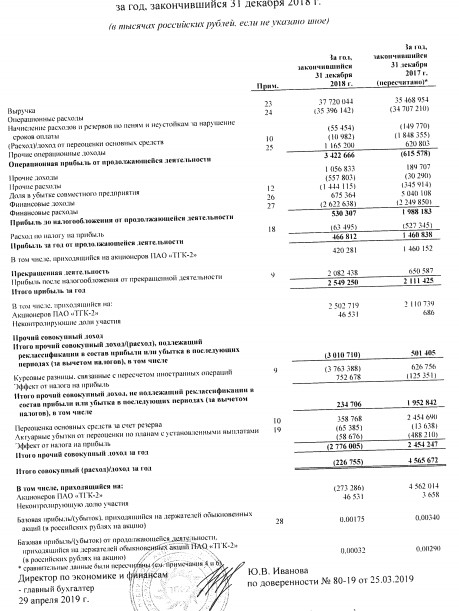

ТГК-2 - чистая прибыль по МСФО в 2018 г выросла на 20,1%, до 2,55 млрд руб

- 30 апреля 2019, 19:56

- |

ТГК-2 — чистая прибыль по МСФО в 2018 г выросла на 20,1%, до 2,55 млрд руб

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1513464

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1513464

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал