ТРамп

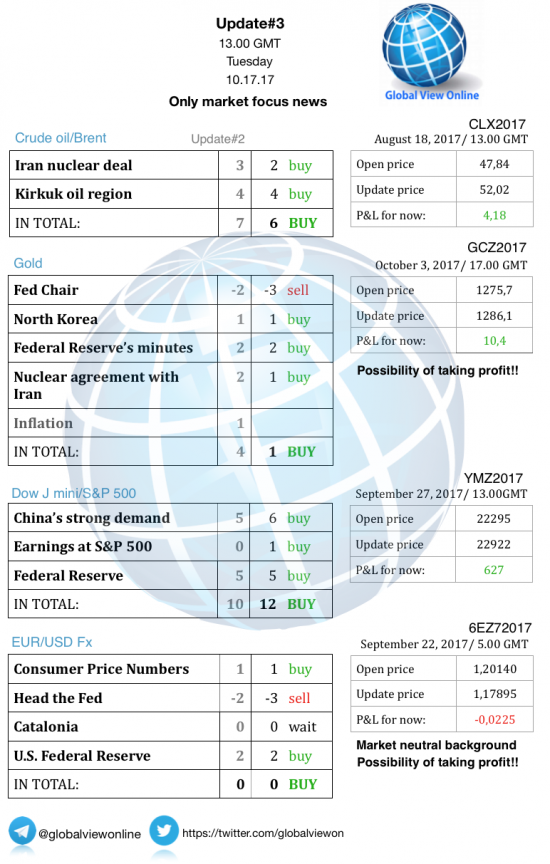

#3 Новостной бриф (нефть/золото/акции/евро)

- 17 октября 2017, 16:15

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 18 августа (3 обновление) — новостной фон 6 баллов — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 1 балл — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 12 баллов — остаемся в покупке

— по евро: лонг с 22 сентября (1 обновление) —новостной фон 0 баллов — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Подкасты и брифы (канал в телеграмм)

- комментировать

- Комментарии ( 0 )

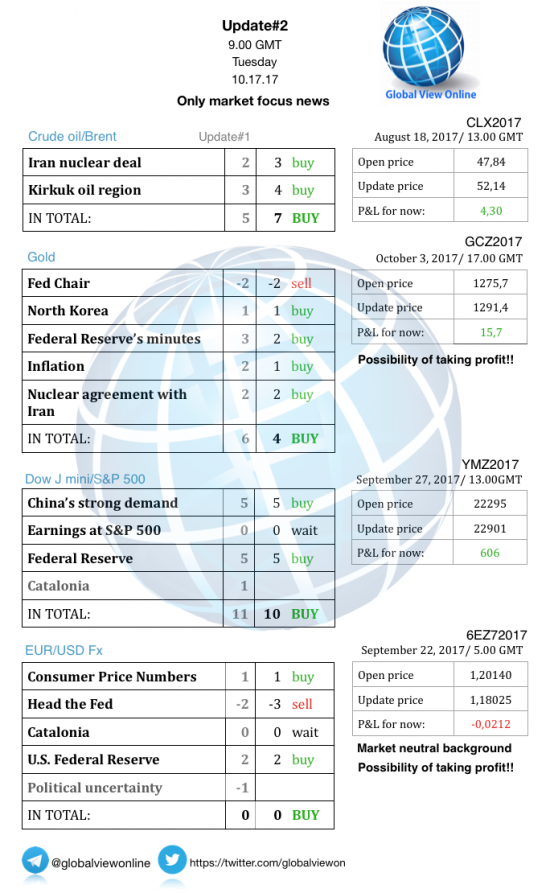

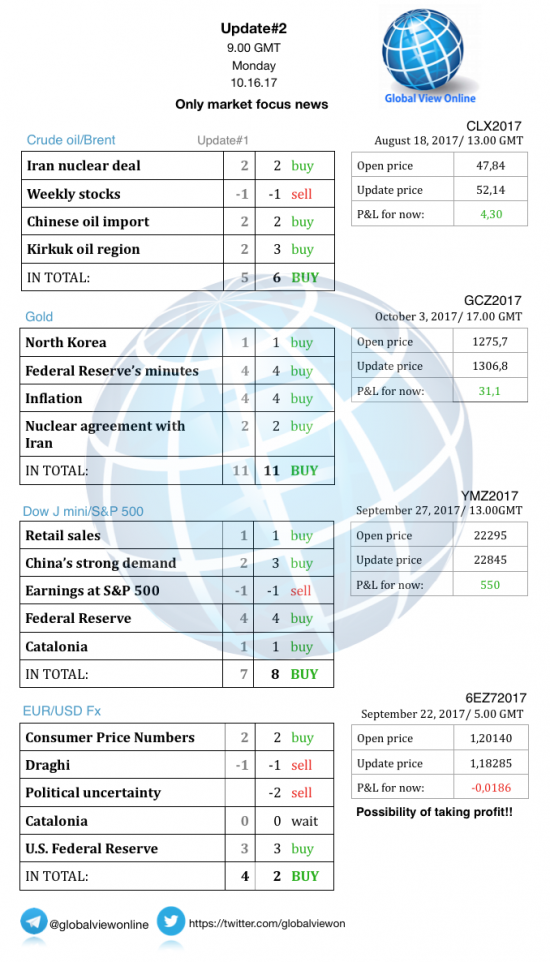

#2 Новостной бриф (нефть/золото/акции/евро)

- 17 октября 2017, 12:14

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 18 августа (3 обновление) — новостной фон 7 баллов — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 4 балла — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 10 баллов — остаемся в покупке

— по евро: лонг с 22 сентября (1 обновление) —новостной фон 0 баллов — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Подкасты и брифы (канал в телеграмм)

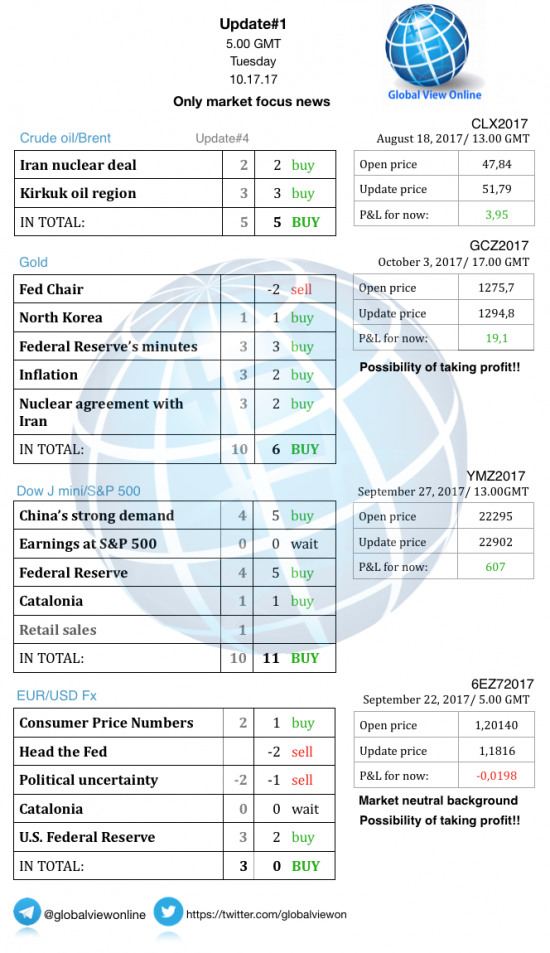

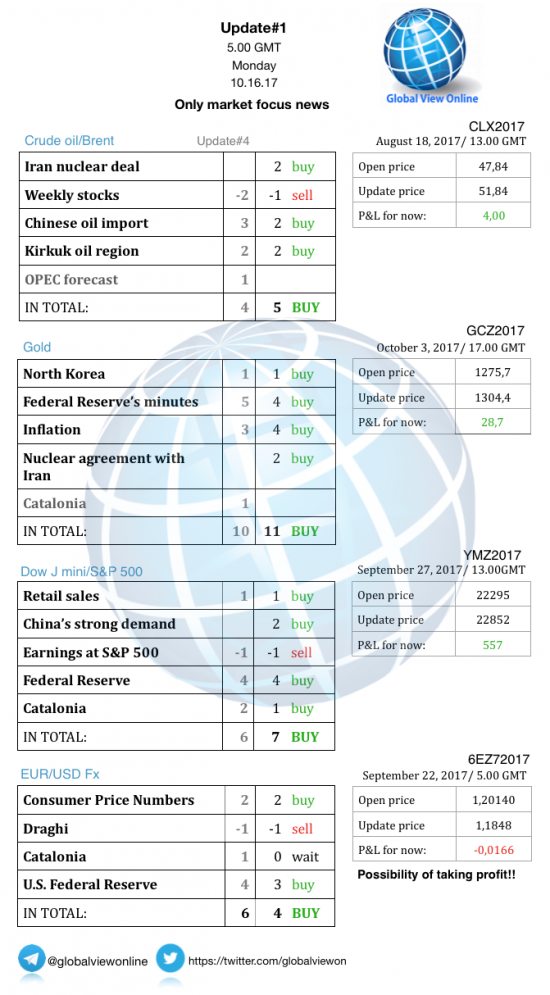

#1 Новостной бриф (нефть/золото/акции/евро)

- 17 октября 2017, 08:26

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 18 августа (3 обновление) — новостной фон 5 баллов — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 6 баллов — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 11 баллов — остаемся в покупке

— по евро: лонг с 22 сентября (1 обновление) —новостной фон 0 баллов — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Подкасты и брифы (канал в телеграмм)

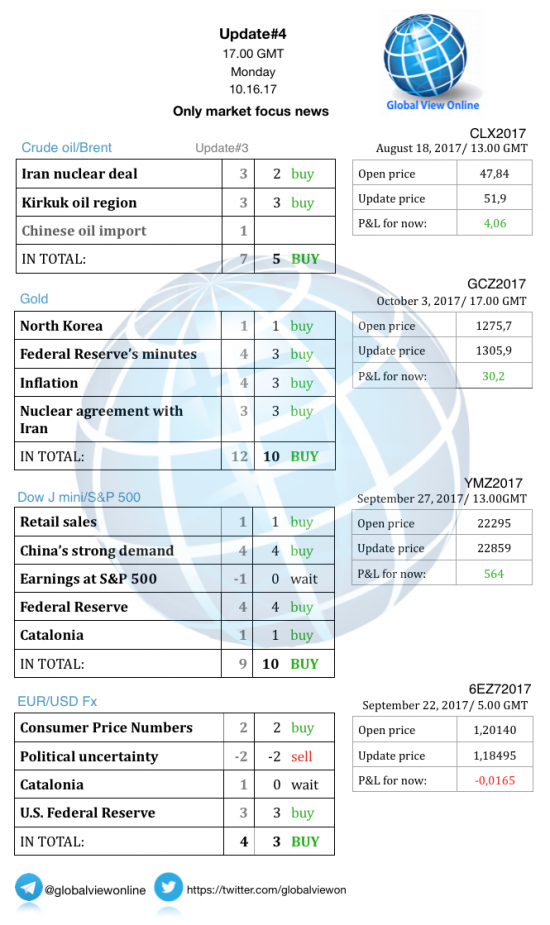

#4 Новостной бриф (нефть/золото/акции/евро)

- 16 октября 2017, 20:09

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 18 августа (3 обновление) — новостной фон 5 баллов — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 10 баллов — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 10 баллов — остаемся в покупке

— по евро: лонг с 22 сентября (1 обновление) —новостной фон 3 балла — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Подкасты и брифы (канал в телеграмм)

#2 Новостной бриф (нефть/золото/акции/евро)

- 16 октября 2017, 13:10

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 18 августа (3 обновление) — новостной фон 6 баллов — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 11 баллов — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 8 баллов — остаемся в покупке

— по евро: лонг с 22 сентября (1 обновление) —новостной фон 2 балла — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Подкасты и брифы (канал в телеграмм)

#1 Новостной бриф (нефть/золото/акции/евро)

- 16 октября 2017, 08:36

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 18 августа (3 обновление) — новостной фон 5 баллов — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 11 баллов — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 7 баллов — остаемся в покупке

— по евро: лонг с 22 сентября (1 обновление) —новостной фон 4 балла — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Подкасты и брифы (канал в телеграмм)

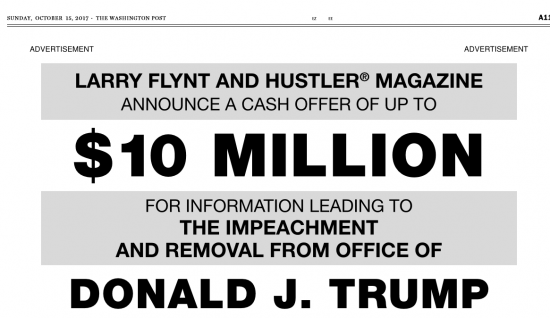

Ларри Флинт предлагает заработать

- 15 октября 2017, 04:33

- |

P.S. Стало интересно, сколько Трамп потратил на избирательную кампанию. Пока инвестиция у него не очень удачная походу ;)

Антистрах (XIV), борьба с рынком, ошибки, маразм, рубль, нефть, Иран и Трамп и моя новая ставка по Америке.

- 14 октября 2017, 23:23

- |

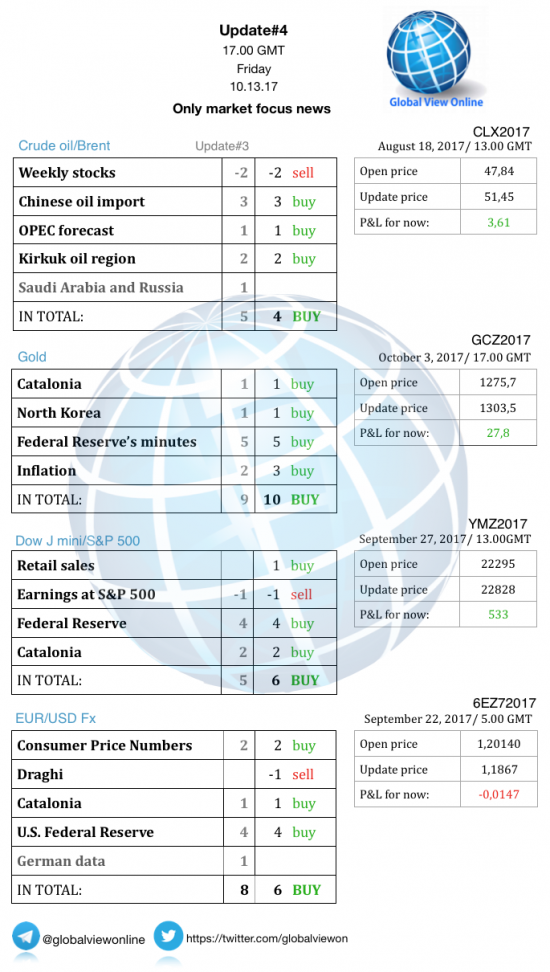

#4 Новостной бриф (нефть/золото/акции/евро)

- 13 октября 2017, 20:18

- |

Доброго дня всем читателям, спасибо за то, что следите за брифами! :)

— по нефти: лонг с 18 августа (3 обновление) — новостной фон 4 балла — остаемся в покупке

— по золоту: лонг с 3 октября (4 обновление) — новостной фон 10 баллов — остаемся в покупке

— по Dow и SP500: лонг с 27 сентября (3 обновление) — новостной фон 6 баллов — остаемся в покупке

— по евро: лонг с 22 сентября (1 обновление) —новостной фон 6 баллов — остаемся в покупке

Обсудить бриф можно тут (чат в телеграмм)

Подкасты и брифы (канал в телеграмм)

ассиметричный и немного запоздалый ответ Трампа&Кo ?

- 13 октября 2017, 19:58

- |

/ источник /

После секс-скандала с Вайнштейном Голливуду будет не до политики

/khazin.ru/

Забавно наблюдать как раскудахтались голливудские престарелые перетраханные дцать лет тому курицы, неуёмную энергию которых умело используют против… ванштейнов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал