ТСЛаб

Набросайте мне задач

- 27 января 2020, 14:12

- |

Приветствую всех.

Давненько не писал ни статьи, ни видео. В общем пропал с радаров.

В основном лень, видать такой период жизни)) Теперь, собственно, хочется взбодрить себе мозг. Из всех своих планов и целей развития, ничего не достиг. То есть, изучение сишарпа, застопорилось и померло в итоге, развитие своих отдельных проектов, связанных с трейдингом, тем более.

В самом трейдинге, занял пассивную роль. Пара ботов приносят свои копейки, и как то ничего другого не делаю (видать жду плачевный опыт со сливом, прежде чем начать шевелиться)

Собственно, теперь хочется себе мозги освежить. Уже стало сложно отрицать крипту, и приходится ее изучать. искать алгоритмы в ней, еще не начал, все же рынок не устоявшийся для меня, и работать по истории движения — точно не получается. но шаги в поисках себя там, делаю.

к чему данный пост?!

Чтобы перестать лениться, буду реализовывать ваши идеи или сложные моменты, которые у вас не получается реализовать в алгоритмах (если конечно сам осилить смогу) естественно без фанатизма) то есть, можете в личку предлагать, чтобы хотелось увидеть и я буду стараться стабильно это выкладывать в том или ином виде.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 49 )

нужен простой индикатор для тслаба

- 30 декабря 2019, 12:34

- |

Извините что не про зож и не про новогодние отжиги. Ай нид хелп.

После того как поблагодарил мосбиржу и тслаб сразу началась фигня, в 1.2 тслабе полезли ошибки после обновлений на стороне биржи и соответственно брокеров. Для 1.2 обновлений-фиксов нет и оказывается уже год как она не поддерживается, пришлось срочно переходить на 2.0

( Читать дальше )

Что торгуется на бирже

- 13 декабря 2019, 09:10

- |

Что торгуется на бирже

Валюты — это торговые валютные пары, т.е.это всегда пара валют, а не одна валюта. Например: доллар-рубль, евро-рубль, евро-доллар и т.д.

Товары — энергетическое сырье: нефть, дизельное топливо, бензин, мазут, пропан; цветные и драгоценные металлы; зерновые: пшеница, кукуруза, овёс, рожь, ячмень, рис; живые животные и мясо: крупный рогатый скот, живые свиньи, бекон; пищевкусовые товары кофе, какао-бобы, картофель; текстильное сырье: хлопок, джут; промышленное сырье: каучук, пиломатериалы, фанера

Облигации — obligatio – обязательство — долговая ценная бумага, владелец которой имеет право получить от лица, её выпустившего в оговорённый срок её номинальную стоимость деньгами. Государственные облигации – ОФЗ (облигации федерального займа) — облигации министерства финансов России, гарантом по выплате является государство. Самый известный кризис, в связи с невыплатой по ОФЗ, кризис 1998 года. Т.е. государство объявляет дефолт по облигациям. Доход по ОФЗ порядка 10% годовых, это самые надежные облигации в РФ. Муниципальные облигации – то же самое, только гарантом является область РФ, доход выше чем у государственных на пару % годовых. Корпоративные облигации – то же самое, только гарантом является юридическое лицо, например Газпром, доход выше чем у муниципальных еще на пару % годовых. Т.е. фактически это займ ваших денег под процент. Это надежнее чем вклад в банках, т.к. если будет дефолт по ОФЗ, то вклады в банках будет также не возможно получить. Покупка и удержание ОФЗ до срока погашения – это безрисковая торговля, единственный риск – это дефолт государства.

( Читать дальше )

Биржа. Какие бывают биржи. Форекс-кухни

- 12 декабря 2019, 07:57

- |

Биржа — юридическое лицо, которое обеспечивает торговлю валют, товаров, ценных бумаг и финансовых инструментов.

Какие бывают биржи.

Товарные — торгуются нефть, металлы, пшеница, мясо и т.д. Одна из известных — Чигаская товарная биржа

Фондовые — торгуются акции, облигации и другие финансовые инструменты. Биржи – NYSE (Нью – Йорская биржа), NASDAQ, Лондонская биржа, Шанхайская биржа, СПБ (Санкт-Петербургская биржа), ММВБ (Московская межбанковская валютная биржа) и др. С 2014 года в России нет подразделения на товарные, фондовые и т.д., есть просто биржа.

Валютные — торгуются валюты, фьючерсы на валюту. Биржи — Лондонская биржа, Европейская биржа, ММВБ, СПВБ и др

Форекс (FOREX) — переводиться Foreign Exchange — «зарубежный обмен». Это не биржа. Это рынок, с технической точки зрения как сеть средств связи, соединяющих банки и брокерские фирмы, диллинговые центры. Одно из важных особенностей Форекса, является присутствие на этом рынке диллинговых центров, не имеющим лицензии ЦБ. На сегодняшний день только 4 брокера имеют лицензию ЦБ России, для предоставления услуг по торговле на Форекс, это: ВТБ, Финам, Альфа, Промсвязьбанк. Все остальные диллинговые центры в России, в основном зарегистрированы в оффшорах, и не подчиняются никакому законодательству, предоставляют нереальные котировки на валюты, по другому их еще называют «форекс-кухни». Т.е. в реальности ничего, ни у кого не покупается и не продается. Также большую опасность представляет из себя огромное плечо, которое дается на форексе. 1 лот на форексе стоит 100 000 долларов, и если вы купите 1 лот имея на счету 100 долларов, то у вас получиться кредитное плечо 1 к 1000. Т.е. при движении цены не в вашу пользу на 6 копеек, вы уже потеряете свои 100 долларов, и возможно еще останетесь должны.

( Читать дальше )

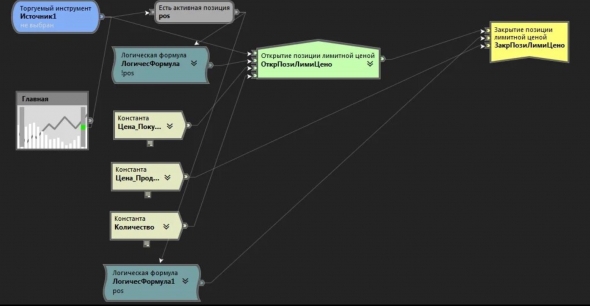

TsLab. Контроль исполнения лимиток.

- 09 декабря 2019, 15:49

- |

Буду очень благодарен за объяснение!)

иГРЫрАЗУМа 2019 - Обхеджированные рынком

- 03 декабря 2019, 16:20

- |

ч1. Бывают в жизни чудеса

На странице ЛЧИ-2019 перестали показываться графики доходности участников. Пробовал двумя браузерами — мимо. Это довольно досадно и говорит в том числе об общем отношении Биржи к данному мероприятию. Если у кого начнет показываться, маякните пожалуйста. Хотел пару скриншотов сделать.

Но чудеса состоят не в этом. А в том, что на ЛЧИ зарегистрирован участник-опционщик с ником "ch5oh". Ссылка на его статистику:

https://investor.moex.com/trader2019?user=211910

Излишне говорить, что к этому уважаемому джентльмену не имею никакого отношения.

Во-первых, принципиально не участвую в ЛЧИ уже лет 10 и категорически не планирую делать этого в будущем.

Во-вторых, мой брокер ItInvest (ныне ItiCapital), а не "Уралсиб".

В-третьих, участник строит календарные позиции с участием аж мартовских опционов на SiH0 (правильней было бы писать SiH20, как на нормальных биржах). А всем известно, что в данный момент

( Читать дальше )

иГРЫрАЗУМа 2019 - Хеджировали, хеджировали, да не выхеджировали

- 27 ноября 2019, 15:10

- |

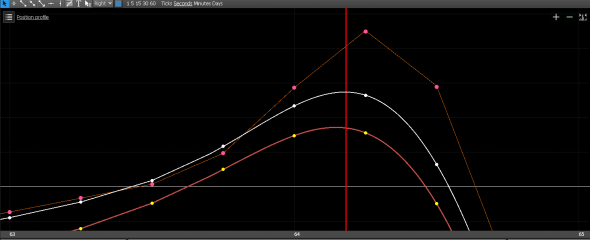

Отчет по текучке ИР

Рынок впал в состояние "ничего не хочу, ничего не могу, никуда не пойду". В принципе, этому можно найти логическое объяснение из области теории заговоров, но, конечно, мы не будем этого делать. Как известно, "Если у Вас нет паранойи, это ещё не значит, что за Вами не следят."

По конкурсу продолжается вялая деятельность в том же духе, как и прошлые месяцы: круглое качу, высокую айви продаю, хеджирую как умею. Если кто-то меня научит покупать опционы и выходить в прибыль в ситуации Ашви 4%, айви 7% благодарность моя будет крепкой и продолжительной. =)

Позиция на завтрашнюю экспирацию СИ. Классический Опционный Ждун:

( Читать дальше )

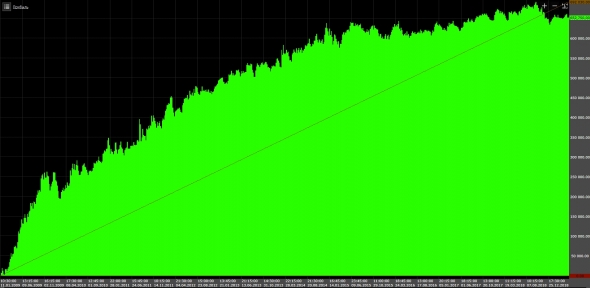

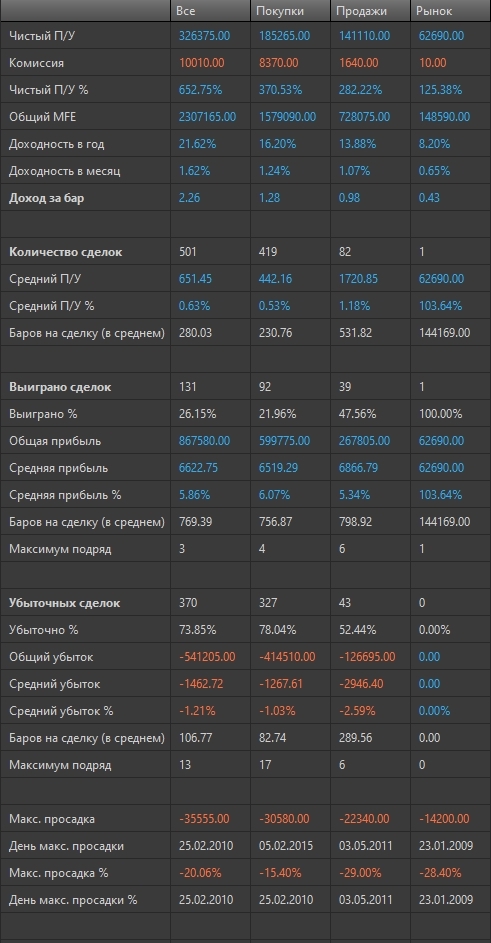

Грааль так рядом

- 05 сентября 2019, 21:55

- |

https://smart-lab.ru/blog/465713.php

Вроде бы, авторы, что то пишут, оказалось, много интересного скрыто в этих никах.

Прочитал один из постов и решил повторить идею, изложенную автором в ТС Лаб.

Кто бы мог подумать, что обычна стратегия по простым правилам на Боллинжерах может дать, на мой взгляд, такие хорошие результаты!

фРТС

период теста 10 лет (без А/Б)

ТФ М15

Вход по закреплению свечи по линиям Боллинджера

стоп — тянется

( Читать дальше )

иГРЫрАЗУМа 2019 - текущие недельные позиции (29авг)

- 28 августа 2019, 19:21

- |

Как и в программировании, в парном трейдинге есть свои плюсы. Немаловажным предварительным условием для этого является некоторая степень «ментальной совместимости» (но без перегиба в полную тождественность мнений, конечно). Дискуссия уважаемых участников ИР19 немного затихла. Хочется верить, что это вызвано в первую очередь необходимостью ковать пока горячо, а не грустными попытками соскаблить остатки депозита с ножей Коли Маржинова.

Чтобы не делать потом массированный отчет за месяц (и не фантизировать как мы вот тут ловко купили, а вон там ловко продали), сделаю промежуточный доклад и кину свежую пищу для размышлений Участникам и заинтересованным зрителям.

Рынок застрял в странном промежуточном состоянии ещёнекризиса, уженеболота. В этих условиях Стас Бржозовский, конечно, вернулся к покупкам опционов и в серии RIU9 29авг имеет следующую ставку:

( Читать дальше )

иГРЫрАЗУМа 2019 - Жаркий август, брокерские отчеты

- 20 августа 2019, 20:58

- |

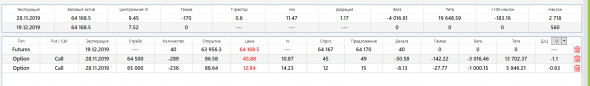

ч1. Отчет о торговле за 2-15 августа 2019

Написав в прошлый раз отчет под названием "Жаркий август" даже не верил, что всё будет настолько интересно. Позиции были традиционно в РИ, СИ, Бренте. Проданные, купленные, зигзагнутые (ака «риск-реверсал»). Каждая сама по себе простая и понятная. У меня все строго в одной опционной серии. Стас Бржозовский вернулся в свою родную стихию и в основном успешно покупал (если не считать календарных замесов, про которые сразу и не скажешь купленные они или проданные).

Если у кого-то сложилось впечатление, что опционы ближе к граалю, чем линейный трединг — это, кмк, верно. Тем не менее, будет поучительно рассказать историю о мальчике Бобби об одной из позиций в СИ с экспирацией 15 августа 2019.

Глядя на соотношение ашви и айви не с того не с сего меня потянуло в двухнедельные опционы. И к 7 августа 2019 года позиция выглядела довольно солидно и, не побоюсь этого слова, многообещающе (с текущей оценкой прибыли +11 тыр):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал