Техно лизинг

Коротко о главном на 26.08.2020

- 26 августа 2020, 05:49

- |

Начало размещений и планы:

- «ТЕХНО Лизинг» сегодня начинает размещение выпуска серии 001Р-03 объемом 250 млн рублей, ставка ежеквартального купона 12,5% годовых. Организатор — ИК «Велес Капитал»

- «Калита» планирует новый выпуск. Предварительные параметры: объем 300 млн рублей, срок обращения — 4 года, ежемесячный купон не более 13% годовых. Организатор — ИК «Иволга Капитал»

Подробнее о событиях и эмитентах на boomin.ru

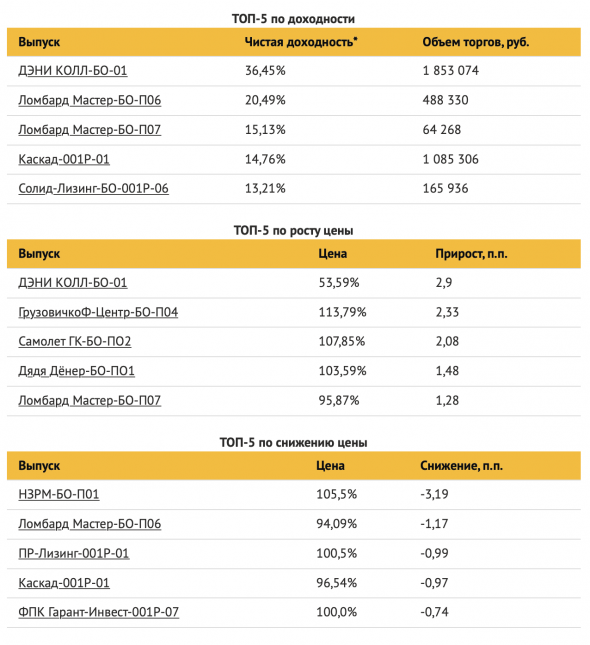

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- комментировать

- ★1

- Комментарии ( 0 )

Коротко о главном на 24.08.2020

- 24 августа 2020, 08:48

- |

Начало торгов, переход во второй эшелон, новый эмитент и дефолт:

- «Вита Лайн» сегодня начинает размещение облигаций серии 001Р-01 объемом 1,25 млрд рублей. Ставка квартального купона — 10%, срок обращения — 4 года. Организатор — «Атон»

- «ИТК «Оптима» (производство стеклянной тары) зарегистрировала программу биржевых облигаций объемом 300 млн рублей, максимальный срок обращения бумаг в рамках программы — 4 года

- «ТЕХНО Лизинг» установил ставку купона в размере 12,5% годовых на весь срок обращения, купоны квартальные. 26 августа компания начнет размещение выпуска объемом 250 млн рублей

- «ПР-Лизинг» 27 августа начнет размещение выпуска объемом 1 млрд рублей. Ставка купона — 10% годовых, срок обращения — 3 года. Бумаги переведены во второй уровень листинга Московской биржи

- «Роял капитал» завершил размещение выпуска объемом 100 млн рублей, начало торгов — 16 июля

( Читать дальше )

Коротко о главном на 20.08.2020

- 20 августа 2020, 07:23

- |

Подготовка новых выпусков и старый техдефолт:

- «Группа Астон» завершила размещение коммерческих облигаций серии КО-П02 объемом 150 млн рублей

- «ТЕХНО Лизинг» зарегистрировал выпуск биржевых облигаций серии 001Р-03, бумаги включены в Сектор ПИР

- «Бизнес-Недвижимость» (дочерняя структура АФК «Система») зарегистировала выпуск биржевых облигаций серии 001Р-01

- МФК «Центр финансовой поддержки» планирует в сентябре разместить выпуск объемом 500 млн рублей по ставке 14-16% годовых, организаторами выступят «Церих» и Транскапиталбанк

- «Сибирский гостинец» допустил технический дефолт по погашению и выплате купонного дохода, сумма неисполненных обязательств превышает 900 тыс. долларов

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Коротко о главном на 27.07.2020

- 27 июля 2020, 08:40

- |

- «Легенда» сегодня начинает размещение третьего выпуска облигаций объемом 1,2 млрд рублей, ставка квартального купона — 13% годовых

- «Позитив Текнолоджиз» определил датой начала размещения 29 июля, организатором дебютного выпуска выступает «Иволга Капитал»

- «ТЕХНО Лизинг» сообщил о появлении контролирующего лица — АО «ПингВИН»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

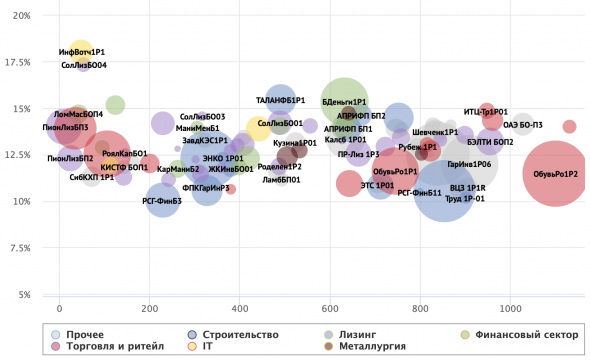

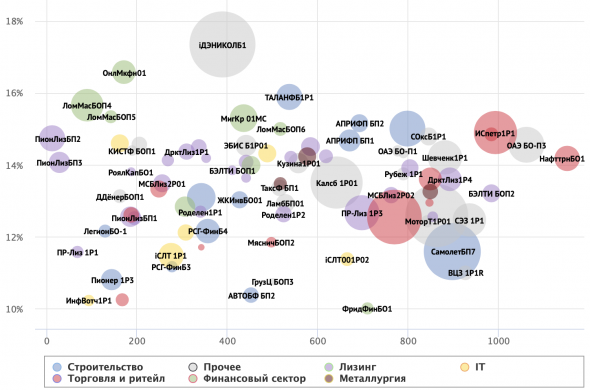

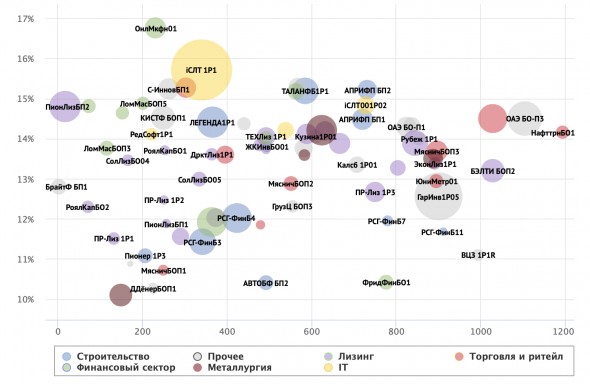

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

"Но почему аборигены съели Кука"? Научное объяснение заменам в портфелях высокодоходных облигаций PRObonds

- 23 апреля 2020, 08:54

- |

За последние 2 дня я и коллеги много раз получили один и тот же вопрос: зачем мы исключили из портфелей PRObonds облигации «ТЕХНО Лизинга» (ТЕХНО Лизинг 001P-01, 150 м.р., купон 13,75%)? И уточняющий: впереди дефолт? Если коротко, то нет.

«ТЕХНО Лизинг» — компания с более чем 10-летней историей, успешно пережившая сложности с недружественным кредитором, имеющая одну из самых больших (наравне с «БЭЛТИ-ГРАНД») долю собственного капитала в балансе и лизинговом портфеле. Единственная лизинговая компания из нашего портфеля, получившая кредитный рейтинг (BB+ от АКРА).

В общем, предубеждений нет. Но вывод облигаций из портфеля вполне осознан. Я оцениваю экономическую обстановку как тяжелую и – главное – как перспективно тяжелую. Соответственно, первая задача для «Иволги» сейчас – задача риск-менеджмента. Чтобы ни одна из бумаг в портфелях PRObonds, простите, не грохнулась. Уже многократно говорил, что инвесторы склонны нерационально оценивать дефолтные риски. Оценки, что «мне компания нравится/не нравится» — это, в большинстве, и начальные, и сразу же финальные оценки розничных держателей облигаций. Однако я считаю, что дефолтные риски компаний, входящих в наши портфели и даже выходящих из них, этим же большинством преувеличены.

( Читать дальше )

Ответы на наши вопросы о состоянии бизнеса от лизинговых компаний - эмитентов облигаций: ЛК "Роделен", "ТЕХНО Лизинг", "МСБ-Лизинг"

- 18 марта 2020, 08:05

- |

Ниже — ответы руководителей компаний на наши вопросы.

Денис Левицкий, Генеральный директор ЗАО ЛК «Роделен», ответы на вопросы «Иволги Капитал»

Денис Левицкий, Генеральный директор ЗАО ЛК «Роделен», ответы на вопросы «Иволги Капитал»1) Как ведут себя основные кредиторы? Ожидаются ли сложности с рефинансированием долга? Сколько погашений приходится на ближайший месяц, 3 месяца?

Основные кредиторы ведут себя спокойно, прогнозируют повышение ключевой ставки и следом повышение ставок по вновь выдаваемым кредитам. Наша бизнес-модель не предполагает рефинансирование долга, т.к. все денежные потоки синхронизированы с погашениями долга. Все погашения в рамках текущей деятельности на месяц, на 3, на год – синхронизированы с поступлениями по основной деятельности.( Читать дальше )

Коротко о главном на 16.01.2020

- 16 января 2020, 07:45

- |

- Самарская «Вита Лайн» зарегистрировала выпуск облигаций серии БО-01, бумаги включены в третий уровень списка ценных бумаг

- «Иволга Капитал» начала сбор заявок на участие в размещении, минимальный объем покупки ограничен 300 тыс рублей

- «Ред Софт» досрочно расторг договор с «ЦЕРИХ Кэпитал Менеджмент» о поддержании цен на выпуск серии 001Р-02 объемом 100 млн рублей

- «ТЕХНО Лизинг» сообщил о планах заключить договора кредитной линии с лимитом выдачи на сумму до 150 млн рублей, на срок до 5 лет

Подробнее о событиях и эмитентах на boomin.ru

Итоги торгов, рейтинги облигаций – наглядно о прошедшем дне в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

Коротко о главном на 29.11.2019

- 29 ноября 2019, 08:09

- |

- Московская биржа зарегистрировала облигации ООО «Эбис» серии БО-П02 объемом 150 млн рублей;

- «Обувь России» сообщила о готовящемся втором выпуске биржевых облигаций объемом 1 млрд рублей, ставка ежемесячного купона составит 12% годовых;

- «ТЕХНО Лизинг» сообщил об открытии кредитной линии в МСП банке на 250 млн рублей сроком на 5 лет;

- «ИСКЧ» сообщил об отчуждении права на ноу-хау в пользу «ММЦБ»;

- «ДелоПортс» сообщило о совершении существенной сделки контролирующей компании — «УК „Дело“

Суммарный объем торгов по 84 выпускам составил 141,9 млн рублей, средневзвешенная доходность — 13,86%. Рейтинги ВДО по результатам вчерашнего дня в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 24.09.2019

- 24 сентября 2019, 08:43

- |

- «Моторные технологии» установило ставку купона на весь срок обращения на уровне 15% годовых;

- «ИТЦ-Трейд» подвел итоги размещения и первого дня торгов;

- «Атомстройкомплекс-Строительство» установило ориентир ставки купона — 11,75% годовых;

- Московская биржа зарегистрировала программу биржевых облигаций нового эмитента — ООО «Ультра»;

- «ТЕХНО Лизинг» завершил размещение второго выпуска;

- «ДелоПортс» сообщил о совершении крупной сделки подконтрольной организацией;

- Совет директоров «ЧТПЗ» утвердил реализацию инвестиционного проекта на 783,3 млн рублей;

- «Силовые машины» досрочно погасили выпуски БО-03 и БО-04 в общем объеме 10 млрд рублей

Подробнее о ключевых событиях на Boomin.ru

ВДОграф и рейтинги бумаг по итогам дня по ссылке

Средневзвешенная доходность за прошедший день составила 13,95%, суммарный объем торгов — 92,28 млн рублей.

( Читать дальше )

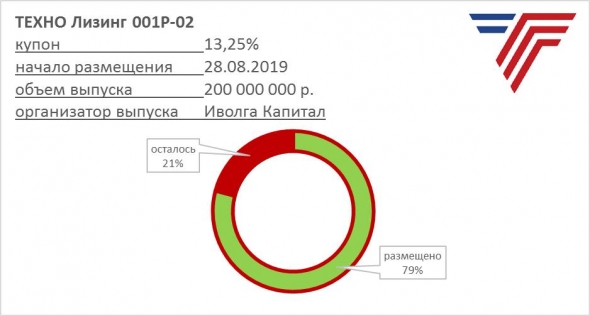

ТЕХНО Лизинг завершает размещение облигаций

- 18 сентября 2019, 16:43

- |

Размещение ТЕХНО Лизинга планомерно подходит к концу. Пятница 20-е — понедельник 23-е сентября — ожидаемый финиш.

ТЕХНО, видимо, станет последним (точно — одним из последних) из рукопожатных лизингодателей, кто в этом году предлагает ставку выше 13% (купон выпуска 13,25%, YTM 13,92%).

Скрипт заявки для первичного размещения — здесь:

— наименование: ТЕХНО Лизинг-001P-02

— регистрационный номер: 4B02-02-00455-R-001P от 15.08.2019

— ISIN: RU000A100RS0

— контрагент (партнер): Банк Акцепт (код контрагента NC0040400000)

— режим торгов: первичное размещение (наименование режима у различных брокеров может отличаться)

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал