Торговые роботы

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

Криптоботы

- 06 января 2021, 04:19

- |

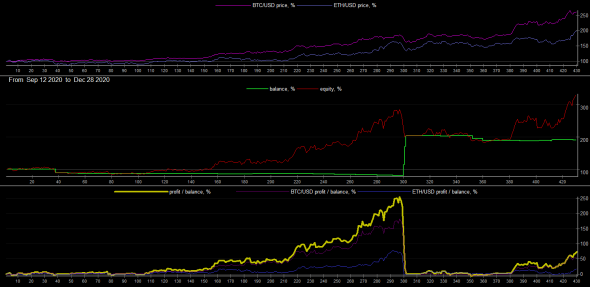

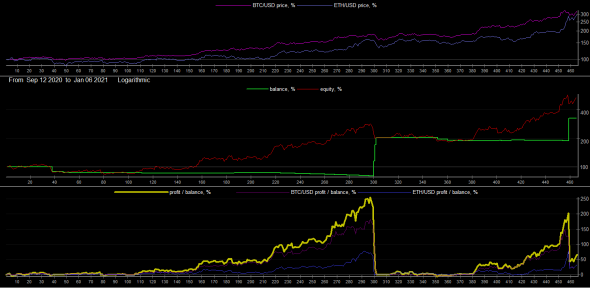

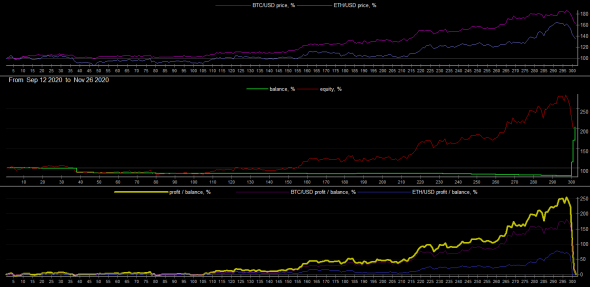

Результаты непрерывной торговли с 12 сентября 2020.

Закрытый профит по депозиту 223%.

Висящий профит 66%.

По эквити 436%.

Эфир пока что портил статистику. Рос не достаточно быстро и сильно откатывал, не давая ботам спокойно набирать и держать позиции. Но в последнюю неделю начал исправляться.

За этот период бит и эфир выросли примерно на 200%. Что все-таки в более, чем два раза ниже 436% по эквити. Боты эффективнее рынка. И это только начало тренда. Разрыв будет нарастать. )

Верхние два блока графиков теперь в логарифме. Иначе эквити слева превращается в неразборчивую лепешку, а справа — в экспоненту.

Итоги 2020 года

- 04 января 2021, 21:04

- |

Решил подвести итоги 2020 года.

Что было сделано за год:

Полностью ушел от TSLab. Торговал через TSLab около 7 лет. Не пишу, что программа плохая, или что испортилась, или что-то еще, просто так было нужно для реализации задуманного.

Пересмотрел свой подход к алготрейдингу. Сейчас в торговле только стратегии с большим разбросом параметров и размазанным по времени входом в сделку. Это позволяет торговать с гораздо бОльшим капиталом под управлением.

Теперь о результатах торговли:

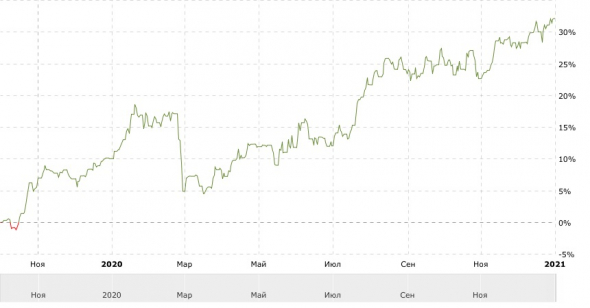

В октябре 2019 решил создать стратегию на ликвидных акциях, входящих в индекс ММВБ. Цель показать доходность сопоставимую с индексом ММВБ с гораздо меньшими просадками и волатильностью. В данной стратегии не предусмотрены шорты и плечи, торгуем только на свои, максимум 10% от депозита в одну бумагу, среднее удержание позиции 2-3 месяца. За 2020 год получилось +20% с максимальной просадкой чуть меньше 12%.

( Читать дальше )

Мои итоги 2020 года

- 03 января 2021, 14:06

- |

2020-й год, действительно, для многих был годом испытаний и переоценки ценностей. Мне тоже пришлось переболеть ковидом, слава Богу, в легкой форме.

Несмотря на это, в плане инвестиций 2020-й год был самым лучшим за всю мою 14-летнюю карьеру портфельного управляющего. Год был рекордным в терминах доходности и волатильности на рынках. В марте моим алгоритмам удалось хорошо заработать на росте валюты и падении акций, затем хорошо прокатился на росте акций до конца года. Благодаря всему этому купил 2-к квартиру в Москве прямо на набережной реки с классными видами.

Что ещё нового? Объем активов под управлением увеличился до 1,2 млрд. рублей. Потихоньку движемся к созданию своего фонда. Детали будут позже:)

А теперь подробнее об итогах управления. За 2020-й год доходность алгоритмического портфеля на фьючерсах составила 155%. Если бы в конце 3-го квартала не сократил риски по алго, то доходность была бы еще выше. Получается, за 7 лет публичной торговли роботы нарубили 786% с учетом реинвестирования по данным comon.ru.

( Читать дальше )

Мелочи, которыми многие не пользуются в алготрейдинге

- 09 декабря 2020, 14:45

- |

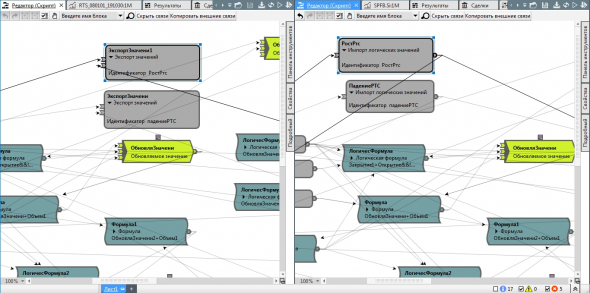

Симбиоз двух алгоритмов или банальный учет направленности одного тикера относительно другого, мы все понимаем, но редко учитываем это при создании алгоритма.

На примере вчерашнего алгоритма, см статью -> smart-lab.ru/company/tslab/blog/663259.php сделали скрипт по си. В самой логике ничего не меняли, только добавили еще одно условие, открывать сделки, только если совпадает направление по ртс (ну естественно имеется ввиду если растет ртс то продавать си можно, и наоборот)

Делается это через экспорт импорт значений, которые легко можно передавать между скриптами в TSLab.

То есть в одном скрипте экспортируем с уникальным именем, а во втором импортируем по этому же имени. В зависимости от типов данных, импорт будет или логических значений или вещественных и целочисленных.

Ниже смотрим на эффект

( Читать дальше )

НЕ ТЕРЯЙ ДЕНЬГИ !!! 1. Для чего нужны стратегии

- 04 декабря 2020, 13:49

- |

Оптимизация Механических торговых систем.

О чем цикл заметок

Начинаем цикл коротких заметок о торговых алгоритмах.

В основу положен наш опыт и цитаты из достойных книг.

Цель заметок структурировать знания о построении трендовых стратегий и их оптимизации.

Надеемся, что наши заметки будут интересны для трейдеров с разным уровнем знаний.

В серии данных заметок будет:

- Для чего нужны стратегии.

- Как разрабатываются торговые стратегии.

- Доход и просадка. Оценка показателей эффективности. Дадим свою интерпретацию результатов оптимизации.

- Оптимизация торговых стратегий. Переоптимизация, указания как ее избежать.

- Покажем проблемы оптимизации, приводящие к ненадежным результатам и убыткам при торговле.

- Работа алгоритма на реальном рынке. Ожидание и реальность.

- Оценка результатов работы.

1. Для чего нужны стратегии.

Рассмотрим две простые стратегии.

( Читать дальше )

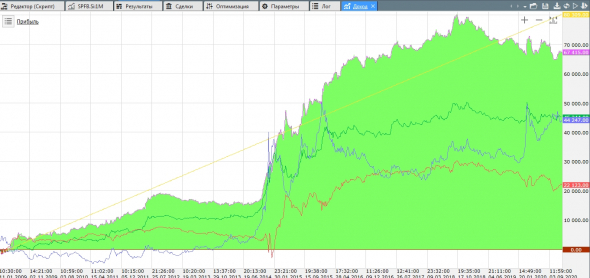

Обвал на крипторынке. Зафиксирован профит 104%.

- 27 ноября 2020, 14:35

- |

Вчера еще ночью крипто начали сильно лить и мои боты в несколько этапов закрыли свои позиции.

Привожу график статистику с 12 сентября. Более подробные графики с amount к equity и балансу, просадкой по балансу и equity у меня в телеге. Пощу в реальном времени.

С учетом предыдущих двух серий сделок, за этот год получается 344%. Маловато. Основные тренды ожидаю в следующем году. Будет жарко. Вангую более 1000%. )

Собираем свой "скринер"

- 26 ноября 2020, 13:41

- |

Когда происходит на рынке некий «ахтунг», не важно рост или падение, успеть везде — сложно. Но кроме ахтунга на всем рынке есть отдельные тикеры, которым вообще все равно когда устраивать резкие движения и, если мы целенаправленно за ними следим, круто — есть шанс успеть отработать всплески. Но, бывает, сидишь себе тихо, весь рынок скучает, и где-то там какой-то альткоин резко начинает движения, а мы и не в курсе.

На этот случай сделали крайне примитивный вариант скринера. Он смотрит за последний, допустим, час. Если видит резкое движение, то открывает сделку с указанным тейком. Пока что стопа нет, да и тейк примитивный фиксированный.

Выглядит это так:

Смысл только лишь в том, что если, например, бумага резко пошла, то есть шанс, что пойдет еще и мы часть сливок захватим.

Конечно, обычно скринер предполагает, что мы всю интересующую нас пачку тикеров закинем в него и он торгует. В варианте в тслаб, пока что нужно отдельно выбирать для каждого источника свой робот. То есть, если нужно 200 бумаг мониторить, то мы запускаем 200 роботов. Но с учетом того что одновременные сделки мало вероятны, а количество баров всего 7200, это не сильно будет грузить системы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал