Транснефть

Транснефть префы в долгосрок. Кто что думает?

- 18 мая 2020, 19:16

- |

У кого какие мысли насчет покупки в долгосрок транснефти? Вроде по фундаменталу проанализировал, все норм. Считаю что акции недооценены в сравнении с другими акциями данного нефтяного сектора. Поскольку вариантов на докупки среди других нефтяных бумаг не видится, планирую приобрести.

У кого какие мысли. Возможно я чтото упустил из виду. Но считаю с целью от 2-3 лет потенциал хороший.

- комментировать

- Комментарии ( 9 )

Транснефть - при увеличении тарифов может направлять 50-75% чистой прибыли на дивиденды

- 18 мая 2020, 11:06

- |

«С учетом структуры акционеров в нефтяной отрасли, целесообразно не понижать, а повысить тарифы „Транснефти“ до рыночного уровня, чтобы нивелировать искусственный дисбаланс, возникший в отрасли. При таком повышении „Транснефть“ могла бы увеличить выплаты государству и направлять 50-75% чистой прибыли на дивиденды»

Отмечается, что снижение ее тарифов приведет к потерям государства. Так, сама «Транснефть», по ее данным, платит государству от 40 до 79 рублей на 100 рублей чистой прибыли, в то время как из каждых 100 рублей чистой прибыли нефтекомпаний частным акционерам уходит 42 рубля дивидендов, а государству — только 14 рублей.

Указывается, что 78,6% дивидендов направляются государству, а около 15% дивидендов получают РФПИ и дружественные РФ иностранные суверенные фонды, а также пенсионный фонд "Газпрома" и структуры "Газпромбанка".

источник

Новости компаний — обзоры прессы перед открытием рынка

- 18 мая 2020, 09:07

- |

Металлургам не обломилось. Отрасль жалуется на дефицит сырья

Как выяснил “Ъ”, в правительстве обсуждаются меры поддержки металлургической отрасли, которая столкнулась с целым рядом проблем, от снижения спроса до риска дефицита сырья. Участники рынка предлагают увеличить закупки российских труб для проектов СИБУРа и «Газпрома», но, по мнению экспертов, в реальности такие меры едва ли существенно повлияют на баланс рынка. Рассматриваются варианты ограничения импорта металлопродукции, а также экспорта лома: ломозаготовка в апреле снизилась в разы. Минпромторг собирается включить сегмент в перечень пострадавших от коронавируса.

https://www.kommersant.ru/doc/4347800

Тарифы на прокачку снижают вверх. «Транснефть» ответила на претензии «Роснефти»

( Читать дальше )

Как я заработаю 0,5 млн. рублей на росте котировок акций Транснефти

- 16 мая 2020, 21:59

- |

Транснефть — рост котировок неизбежен

Поскольку доля акций Транснефти в моем портфеле превысила 50%, стоит объяснить причину.

Для начала вспомним, что стало причиной падения цен на акции

👉 Консолидированные финансовые результаты по МСФО за 2019 год. Согласно данным компании www.transneft.ru/newsPress/view/id/27123 за 2019 акционерам причитается 179 млрд рублей, что на 20% ниже показателя прошлого года.

👉 Акции компании были исключены из состава индекса MSCI Russia. Изменения вступят в силу на закрытие торгов 29 мая.

👉 Транснефть готова направить на выплату дивидендов по итогам 2019 года 81 млрд рублей или 11,2 тыс. рублей на акцию, но предлагает примерно половину этой суммы выплатить в этом году, а остальную половину — в течение следующих трёх лет.

👉 Ну и конечно, окончательно ушатало котировки заявление главы Роснефти о необходимости снижения тарифов на транспортировку нефти и нефтепродуктов по системе Транснефти и РЖД до уровня декабря 2008, т.е. 2-2,5 раза.

( Читать дальше )

Транснефть 14 мая после объявления вчера о вылете из MSCI Russia 29 мая в пятницу

- 14 мая 2020, 20:09

- |

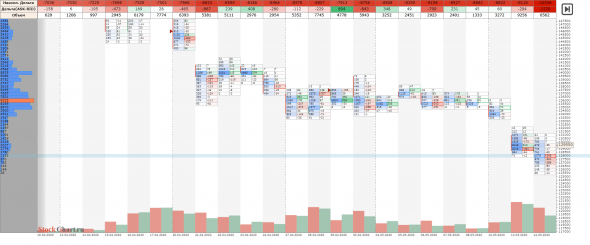

#TRNFP Транснефть 14 мая после объявления вчера о вылете из MSCI Russia 29 мая в пятницу

Написал много.

Кластерный анализ графика,

Вывод — акций по таким ценам НЕТ, за ними в очереди стоят и толкаются активно !

stockchart.ru/images/shots/zitnxpxlxsz0.png

Вернее спрос больше предложения по таким ценам стабильно

( ну или предложение меньше спроса кому как нравится ) !

128000!

Все желающие вышли уже давным давно.

Идет отжим у слабых рук оставшихся.

Ну будут еще какие-то вынужденные продажи,

но ни о каких 115000 или даже 120000 рублей за акцию как тут многие размечтались прикупить,

речи нет и скорее всего и 29 мая на ребалансировке не будет.🤨

Внутри дивиденд в июле 11 тысяч💴, итого чистая цена покупки сейчас 117000 с перспективой увеличения дивиденда процентов на 50% от текущего легко!

И опционом когда-нибудь превращения префов в акции обыкновенные, ну или их выкупа по справедливой цене,

а она раза в 2,5 минимум больше текущей, т.е. около 300.

Есть на рынке не дураки и

хотят купить инфраструктурную государственную монополию со стабильными дивами 10%+ в будущем,

( Читать дальше )

Поддерживающие меры для нефтяного сектора потребуют всестороннего анализа регулирующими органами - Атон

- 13 мая 2020, 14:58

- |

Согласно сообщению на сайте Кремля, 12 мая главный исполнительный директор Роснефти Игорь Сечин встретился с президентом России Владимиром Путиным. Среди ключевых моментов, обсуждавшихся на встрече, отметим следующие:

Представитель Роснефти заявил, что, с учетом слабости рынка нефти в целом и решения снизить объем добычи, инвестпрограмма компании в 2020 сокращена примерно на 200 млрд руб. относительно 2019 до 750 млрд руб.

Для повышения доступности оборотных средств компания просит президента о смягчении банковской политики путем увеличения лимитов кредитования для компаний сектора.

Также со стороны Роснефти была высказана просьба о переносе на более поздний срок налоговых платежей, связанных с геологоразведкой, и оптимизации высоких тарифов на прокачку нефти — сейчас, по словам И. Сечина, расходы на транспорт составляют 32% от конечной стоимости нефти.

Предлагаемые меры могут оказать дополнительную поддержку нефтяному сектору в период тяжелой макроэкономической ситуации, однако потребуют всестороннего анализа регулирующими органами и поиска возможных компромиссов. Решения о кредитных лимитах принимает Центробанк РФ с учетом норматива Н6, по которому максимальный уровень риска для группы связанных заемщиков установлен на уровне не более 25% от капитала. Расширение данного лимита может привести к повышению концентрации банковских рисков в нефтяном секторе. В свою очередь, регулировка тарифов Транснефти на прокачку нефти находится в компетенции ФАС. На данном этапе мы оцениваем новость НЕЙТРАЛЬНО.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 13 мая 2020, 09:10

- |

S7 поднялась выше «Аэрофлота». На фоне эпидемии компании поменялись местами в рейтинге

Авиакомпания S7 впервые стала лидером российского авиарынка по числу перевезенных пассажиров. По оперативным данным Росавиации, в апреле пассажиропоток перевозчика достиг 214 тыс. человек. При этом бессменный лидер отрасли — «Аэрофлот» — обслужил лишь 148 тыс. пассажиров. Связаны изменения во многом с тем, что внутренний авиарынок падал медленнее международного и даже существует до сих пор. В целом рынок российских авиаперевозок с начала года упал на треть, до 24 млн пассажиров, а в апреле — более чем на 90%.

https://www.kommersant.ru/doc/4342641

«Роснефть» прокачивает право на скидку. В компании сочли тарифы «

( Читать дальше )

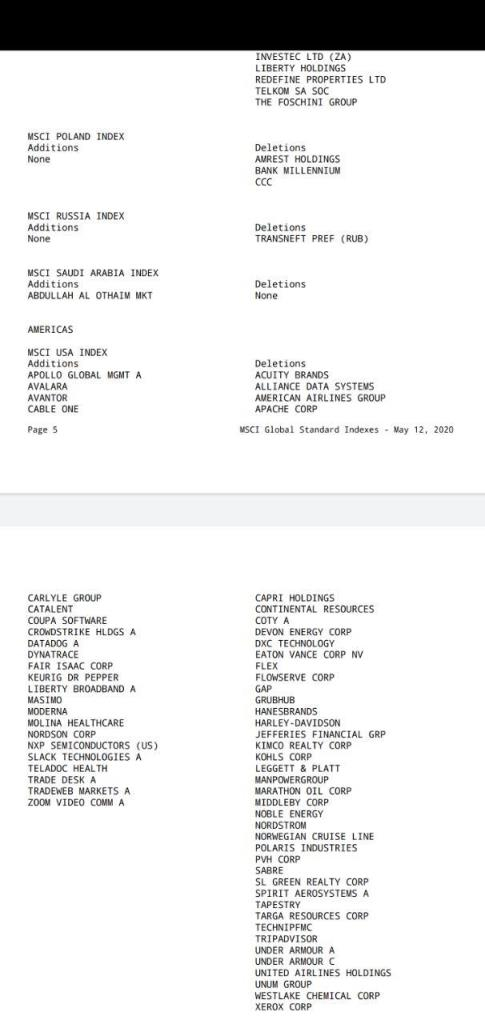

Транснефть исключена из состава индекса MSCI Russia

- 13 мая 2020, 07:59

- |

Акции компании «Транснефть» исключены из состава индекса MSCI Russia, говорится в отчете индексного провайдера MSCI по итогам полугодового пересмотра.

Согласно данным таблицы, бумаги «Транснефти» отсутствуют в списке компаний-участников индекса. Изменения вступят в силу на закрытие торгов 29 мая.

В настоящее время в состав индекса входят бумаги таких компаний, как «Алроса», «Газпром», «Интер РАО», «Лукойл», «Магнит», «ММК», МТС, «Мосбиржа», «Норникель», «Новатэк», НЛМК, «Фосагро», «Полиметалл», «Полюс», «Роснефть», «Сбербанк», «Северсталь», «Сургутнефтегаз», «Татнефть», ВТБ и X5.

Подробнее об индексе MSCI Russia и ситуацией с Транснефтью тут 👉 ttttt.me/buryatzoloto/2631

Транснефть вылетает из индекса Msci Russia.

- 13 мая 2020, 01:07

- |

#TRNFP Транснефть вылетает из индекса Msci Russia.

Идея не сработала.

Сегодня 13 мая и 29 мая возможна распродажа.

Актив нормальный и качественный, цена отрастет ещё.

К дивидендам июля скорее всего уже только.

Источник новости — сайт MSCI.com

страница 5

www.msci.com/eqb/gimi/stdindex/MSCI_May20_STPublicList.pdf

Идея была в моем канале TELEGRAM AROMATH.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал