Траст

Как Открытие топит Траст.

- 22 августа 2017, 04:55

- |

С удивлением прочел вчера пост «Про Закрытие». В котором автор утверждает, что Траст, мол, спасет Открытие, войдя в холдинг.

smart-lab.ru/blog/416050.php

Чувствую, следует копнуть эту тему. Для начала скажу, что Открытие намеренно не присоединяет Траст к своему банковскому холдингу. Поскольку на Траст оттуда идет слитие токсичных активов. А банковский холдинг имеет консолидированную отчетность.

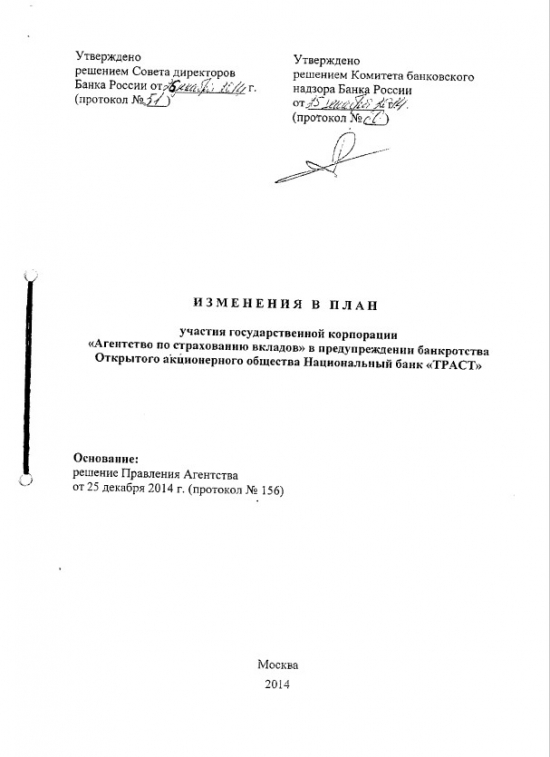

Далее, когда принимался план санации Траста, ЦБ оговаривал, что все 99 млрд. руб. помощи должны быть использованы на покупку гос. ОФЗ на все 10 лет. Что не дало бы возможности Открытию выводить из Траста санационный кредит. Были статьи в СМИ на эту тему www.interfax.ru/business/415673, но сами документы все же лучше:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 15 )

Bloomberg узнал об утверждении ЦБ финансирования для банка «Открытие»

- 20 августа 2017, 00:16

- |

Центробанк утвердил кредитную линию для банка «Открытие», сообщает Bloomberg со ссылкой на знакомый с ситуацией источник. Такое решение, по данным собеседника агентства, Банк России принял для поддержания ликвидности кредитной организации.

Подробнее на РБК:

www.rbc.ru/finances/19/08/2017/599821e09a79472ed69b0550

Как списали «несписываемые» облигации крупнейшего частного банка Украины.

- 25 февраля 2017, 00:16

- |

Я уже писал о том, как с баланса заемщика в РФ (банк Траст) списали «несписываемый» кредит, выданный через эмиссию еврооблигаций. Задним числом был принят закон, который суды распространили на прежние правоотношения (нарушив основополагающий принцип, что закон обратной силы не имеет). Поправка (статья 25.1 в закон «О банках») пулей пролетела через Госдуму и Совфед, пройдя юридическую оценку в каждом из органов, хотя в тексте были как стилистические, так и юридические ошибки (неверная ссылка на номер другого закона). Затронул этот закон не один Траст, но Траст был первым и характерным примером, когда вступление закона в силу случилось после даты санации, но, тем не менее, позволило отказаться от обязательств. Итак, это стиль работы в РФ. Посмотрим на креативность их украинских коллег.

На момент национализации Приватбанка у него существовало 3 выпуска еврооблигаций.

XS0543744535 – 200 млн. долл., эмитент Credit Finance Plc (UK), листинг – Лондон, вид LPN (ноты участия в кредите, когда покупатель облигации считается владельцем части займа). Облигации были включены в украинский корпоративный индекс бондов.

( Читать дальше )

Как Газпром и Роснефть могут избавиться от долгов по еврооблигациям.

- 31 августа 2016, 07:46

- |

В настоящее время в Басманном суде идут процессы держателей еврооблигаций банка Траст. Дело осложняется тем, что облигации были проданы вкладчикам, которых банк превратил в квалифицированных инвесторов через заключение договоров купли-продажи акций на большие суммы, но без проведения клиринга. Но это оболочка. Если говорить по существу, имеется следующая картина.

Банк продавал как свои CLN (XS0305676412, XS0290543981 и др.), так и LPN (XS0412699018, XS0414061274).

CLN это более замысловатый инструмент, близкий к деривативам. О нем говорить для простоты дальше не будем.

LPN это признанный вид еврооблигации. Есть эмитент, есть заемщик, есть кредит. Каждая купленная ценная бумага — частичка выданного эмитентом заемщику кредита.

Если Вы посмотрите на выпуски еврооблигаций Газпрома, Роснефти, Сбербанка, ВТБ — это всё абсолютно аналогичные LPN. В Трасте формальным эмитентом выступала компания C.R.R. B.V. У Газпрома эмитент

( Читать дальше )

Банк Траст...копеечный кредит...

- 27 мая 2015, 12:39

- |

1. Как минимум два раза в неделю звонили на мобилу после 21 часа… представлялись что из Траста и им нужно что то уточнить. Каждый раз спрашивали личные данные зачем то...

2. Половина срока прошла… начали звонить кто бы вы думали… коллекторы… звонили, что то там у себя смотрели затем извинялись за беспокойство. Звонили три раза. Каждый раз… Здрасьте, а вы, а вот, а мы… пальчиком АйЯйЯй… потом Ой извините, что то сбоит в системе...

3. Заказал досрочное погашение… начался цирк натуральный… мне очень вспомнился Хармс, я как будто стал героем его «голубой тетради»… девки в офисе банка насчитали сумму, затем перезвонили, назвали другую сумму… пришел в офис, там наверное часа полтора деваха похожая на бульдога бегала куда то с оловянными глазами и бумажкой наперевес и в итоге заявила что у меня просрочены выплаты и начислены штрафы… хехе...

Когда разобрались у девки так смешно тряслись щёки то ли от злости то ли от кататонии… короче назвали уже третью сумму которую внесли и поставили печать… пошел оплатил… В итоге на счету осталась переплата… небольшая в 700 сольдо.

( Читать дальше )

В России создадут трасты для передачи в ДУ имущества физлиц

- 25 марта 2015, 18:08

- |

«Мы создаем организации, которые раньше в российском законодательстве не предусматривались», — сказал в среду президент России Владимир Путин.

«Это трасты, в том числе так называемые безотзывные трасты: когда гражданин передает свое имущество, по сути, в управляющую компанию и с этого момента перестает быть собственником этого имущества», — пояснил глава государства в ходе побсуждения с членами правительства проблем амнистиии капитала.

Закон об амнистии капиталов может быть принят до 1 июня, сообщил министр финансов России Антон Силуанов президенту РФ в ходе совещания.

По его словам, желающие раскрыть информацию о зарубежных активах должны подать декларации по амнистии капиталов до конца текущего года.

Владимир Путин поддержал предложения Минфина.

Пока рынки колбасят и все внимание там, а с банками и правда начались не хилые проблемы!

- 15 января 2015, 22:42

- |

И вот, посмотрев на всенашей банки, понимаю, что в целом в отрасли полный пипец, если без мата обрисовать, что без АСВ, ЦБ и ВВПутина это все рухнит максимум месяц-другой, процентыпредлагают конечно хорошие, но вот в реале, с ликвидностью жора полная, на банки читал, что Сбанк платежки никак не осилит, отправленные с 26 декабря, эх, еще одного Траста для санации ни АСВ с кредитами может не выдержать, вообще в нашей нынешней ситуации, если оттзвать

И снова про ТРАСТ

- 29 декабря 2014, 12:40

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал