SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Усреднение

"Усреднения не существует". Психология.

- 14 сентября 2014, 15:21

- |

Перед тем как полностью описать свою систему, пытаюсь как можно полно скоратить всё ненужное и отвлекающее от сути.

За два года торговли я постоянно вёл записи, на повторяющиеся и вновь открываемые для себя моменты в торговле..

Ничего удивительного в том, что занимаюясь интуитивным интрадеем, в основном, я размышлял над психологическими моментами торговли.

Грубо, на глаз, из 200 записей 150-170 о тильте, усреднении, терпении, спокойствии и тому подобном, то есть о психологии..

И знаете что, я прихожу к выводу о том(эту тему я усуглю и разовью в своих следующих постах), что "психологии не существует".

Поясню: когда мы начинаем анализировать свою торговлю и ошибки, мы(особеено «интуиты» и меньше -«логики») отвлекаемся на последствия ошибок — на свои эмоции.

Когда на самом деле надо работать над первопричиной — не рациональным действием, которое привело к ошибке.

Поэтому я и говорю что психологии не существует, это лишь выдумка, страх, боль, но существующая только в нашей голове. В природе, в настоящем нет тильта он выдуман нашим эгоистичным мозгом, мозг не желает думать об истине он желает думать о том, что ему больно, ставя эту боль в центр мира, отодвигая с её законного места истину.

( Читать дальше )

За два года торговли я постоянно вёл записи, на повторяющиеся и вновь открываемые для себя моменты в торговле..

Ничего удивительного в том, что занимаюясь интуитивным интрадеем, в основном, я размышлял над психологическими моментами торговли.

Грубо, на глаз, из 200 записей 150-170 о тильте, усреднении, терпении, спокойствии и тому подобном, то есть о психологии..

И знаете что, я прихожу к выводу о том(эту тему я усуглю и разовью в своих следующих постах), что "психологии не существует".

Поясню: когда мы начинаем анализировать свою торговлю и ошибки, мы(особеено «интуиты» и меньше -«логики») отвлекаемся на последствия ошибок — на свои эмоции.

Когда на самом деле надо работать над первопричиной — не рациональным действием, которое привело к ошибке.

Поэтому я и говорю что психологии не существует, это лишь выдумка, страх, боль, но существующая только в нашей голове. В природе, в настоящем нет тильта он выдуман нашим эгоистичным мозгом, мозг не желает думать об истине он желает думать о том, что ему больно, ставя эту боль в центр мира, отодвигая с её законного места истину.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 101 )

100% видео-ХИТ. Усреднение в трейдинге

- 01 декабря 2013, 09:24

- |

Вот и очередной шедевр. Сто процентов ХИТ. В это раз про усреднение в трейдинге. Как всегда, коротко, по делу и с наглядными примерами :)

Друзья, плюсуем, пишем комментарии! Мне всегда важно знать ваше мнение!

Успешных трейдов!

P.S.

Тролли приглашаются на банкет! ))) Как же без вас? ))))

Друзья, плюсуем, пишем комментарии! Мне всегда важно знать ваше мнение!

Успешных трейдов!

P.S.

Тролли приглашаются на банкет! ))) Как же без вас? ))))

По поводу усреднения

- 01 ноября 2013, 13:46

- |

Меня ниже C3PO просил откликнуться на его утверждение

«Уважаемый А.Г. давно написал ТУТ, что системы с усреднением — РАБОЧИЕ И ПРИБЫЛЬНЫЕ.»

но ответ на этот вопрос не умещается в рамках той дискуссии, а потому отвечу отдельным постом.

1. Использование портфеля систем — это почти всегда пирамидинг ИЛИ усреднение.

Поэтому использовать или не использовать эти приемы — это эквивалентно использовать или не использовать несколько систем на одном активе.

Лично я торгую портфель.

2. Если мы торгуем портфель систем, оптимальный для «антиперсистентного рынка», т. е. рынка, для которого движение противоположное предыдущему вероятней движения аналогичного предыдущему, то мы всегда используем усреднение, потому что оптимальный алгоритм на таком рынке:

( Читать дальше )

«Уважаемый А.Г. давно написал ТУТ, что системы с усреднением — РАБОЧИЕ И ПРИБЫЛЬНЫЕ.»

но ответ на этот вопрос не умещается в рамках той дискуссии, а потому отвечу отдельным постом.

1. Использование портфеля систем — это почти всегда пирамидинг ИЛИ усреднение.

Поэтому использовать или не использовать эти приемы — это эквивалентно использовать или не использовать несколько систем на одном активе.

Лично я торгую портфель.

2. Если мы торгуем портфель систем, оптимальный для «антиперсистентного рынка», т. е. рынка, для которого движение противоположное предыдущему вероятней движения аналогичного предыдущему, то мы всегда используем усреднение, потому что оптимальный алгоритм на таком рынке:

( Читать дальше )

СОВСЕМ не понимаю "терки" вокруг усреднения-добавки.

- 01 ноября 2013, 05:18

- |

Вот реально не понимаю!

Реально не буду говорить, про ММ и прочее, изветсное всем.

Уважаемый А.Г. давно написал ТУТ, что системы с усреднением — РАБОЧИЕ И ПРИБЫЛЬНЫЕ.

Только никто не услышал простой позыв: достаточность капитала и МЕНЬШИЙ профит. (т.е. если вы работаете усреднением или его вариантом «мартином» — будьте готовы к тому, что вы всё больше капитала задействуете, и крыть с небольшой прибылью на совокупную позу, НО ТАК, ЧТОБЫ ЗАНОВО ЗАПУСТИТЬ это усреднение).

Оно те же 20% годовых приносит на роботизированных (и не обязательно) стратегиях. Весь вопрос т олько в том, как вы каждый раз строите планы рынка своего (а не того, который на графике).

ДАЛЕЕ «терпилам» не советую читать, потому что на примере внерынокчного «форекса».

-------------------------------------------------------------------------------

Своего робота я пишу уже лет 7 минимум (потом вернусь к этой теме подробно).

-------------------------------------------------------------------------------

Собственно, торгуйте как ВАМ удобно, хотя опять таки от «гур» роботостроительства" — любая нормальная система робототизированная — психологически некомфортна. В абсолюте она не комфортна, потому что пока приносит прибыль — круто, расслабились; началась просадка — некомфортно и ХОЧЕТСЯ РУКАМИ ПОМОЧЬ.

( Читать дальше )

Реально не буду говорить, про ММ и прочее, изветсное всем.

Уважаемый А.Г. давно написал ТУТ, что системы с усреднением — РАБОЧИЕ И ПРИБЫЛЬНЫЕ.

Только никто не услышал простой позыв: достаточность капитала и МЕНЬШИЙ профит. (т.е. если вы работаете усреднением или его вариантом «мартином» — будьте готовы к тому, что вы всё больше капитала задействуете, и крыть с небольшой прибылью на совокупную позу, НО ТАК, ЧТОБЫ ЗАНОВО ЗАПУСТИТЬ это усреднение).

Оно те же 20% годовых приносит на роботизированных (и не обязательно) стратегиях. Весь вопрос т олько в том, как вы каждый раз строите планы рынка своего (а не того, который на графике).

ДАЛЕЕ «терпилам» не советую читать, потому что на примере внерынокчного «форекса».

-------------------------------------------------------------------------------

Своего робота я пишу уже лет 7 минимум (потом вернусь к этой теме подробно).

-------------------------------------------------------------------------------

Собственно, торгуйте как ВАМ удобно, хотя опять таки от «гур» роботостроительства" — любая нормальная система робототизированная — психологически некомфортна. В абсолюте она не комфортна, потому что пока приносит прибыль — круто, расслабились; началась просадка — некомфортно и ХОЧЕТСЯ РУКАМИ ПОМОЧЬ.

( Читать дальше )

Усреднение vs. пирамидинг по движению (грааль)

- 31 октября 2013, 19:50

- |

Итак, прошло голосование, какую стратегию вы чаще используете: усреднение или наращивание позиции по ходу движения в благоприятную сторону?

http://smart-lab.ru/blog/148299.php

Голоса разделились поровну. Я думаю, на самом деле, усредняется намного большая часть публики.

Я убежден, что для спекулянта усреднение в корне неправильная стратегия, и единственно правильная стратегия — это наращивание позиции по ходу движения цены в благоприятную сторону. Когда у меня будет свой фонд, первое и главное правило, которое я бы ввёл — никакого усреднения, и тех, кто усреднялся, я бы беспощадно увольнял.

Усреднение означает, что вы открываете еще одну позицию там, где нужно делать стоп-лосс. Оно означает что вы наращиваете риск, когда находитесь в убытке. В то время как наращивать риск можно только тогда, когда есть накопленная прибыль по позиции; при этом необходимо постоянно двигать стоп-лосс (в безубыток либо в небольшой минус).

( Читать дальше )

http://smart-lab.ru/blog/148299.php

Голоса разделились поровну. Я думаю, на самом деле, усредняется намного большая часть публики.

Я убежден, что для спекулянта усреднение в корне неправильная стратегия, и единственно правильная стратегия — это наращивание позиции по ходу движения цены в благоприятную сторону. Когда у меня будет свой фонд, первое и главное правило, которое я бы ввёл — никакого усреднения, и тех, кто усреднялся, я бы беспощадно увольнял.

Усреднение означает, что вы открываете еще одну позицию там, где нужно делать стоп-лосс. Оно означает что вы наращиваете риск, когда находитесь в убытке. В то время как наращивать риск можно только тогда, когда есть накопленная прибыль по позиции; при этом необходимо постоянно двигать стоп-лосс (в безубыток либо в небольшой минус).

( Читать дальше )

Любителям фьючерсов и усреднений Ре́квием :)

- 02 октября 2013, 09:25

- |

Ре́квием (лат. Requiem, букв. «(на) упокой») — заупокойная служба (месса) в католической и лютеранской церквях, соответствует заупокойной литургии в Православной церкви. Называется по начальному слову интроита «Requiem aeternam dona eis, Domine»

Усреднение - добро или зло?

- 26 августа 2013, 12:04

- |

Усреднение - добро или зло?

«Усреднение» - добро или зло?

- 25 августа 2013, 16:04

- |

Существует ли однозначный ответ на этот вопрос?

Уверено можно сказать одно — все трейдеры в том или ином виде задавались этим вопросом и все хоть раз (…а взаправду — далеко не раз!) — «усреднялись». И выводы на этот счет самые разные. При этом профессиональный стаж (уровень мастерства) здесь — не даёт перевеса в ту или иную сторону. Порой эти выводы носят неоднозначный характер. Именно этим и вызвано желание написать данный пост. Это своего рода попытка вынести данный вопрос на обсуждение всего сообщества трейдеров и узнать больше мнений на этот счёт.

Тем не менее, для начала хотелось бы высказать свои мысли по этой теме.

Я сторонник — системной торговли. И далее речь пойдет об использовании фактора «усреднения» при наличии именно системного подхода в трейдинге. Обсуждать варианты при отсутствии такового, считаю, — бессмысленным.

И ещё одно уточнение – под «усреднением» (для остроты обсуждения данной темы) предлагается понимать — увеличение ранее открытой позиции, которая в текущем моменте уже несет отрицательный результат.

Что толкает трейдера к усреднению своей позиции? Вера в правильность принятого решения при входе в сделку? Ответ, очевидный для большинства, — да! Мы не всегда сразу готовы признать для себя тот факт, что ошиблись! Именно излишняя самоуверенность в своей правоте толкает нас к «усреднению», а это зачастую к убыткам по счету. А раз так, то выходит «усреднение» – это зло?! Получается — ни прибавить, ни убавить. Всё? Предмет обсуждения закрыт?

Слишком всё просто и весьма поверхностно.

Когда мы открываем позицию мы, что действительно считаем, что это именно та точка от которой мы сейчас пойдем в нужном нам направлении? Конечно же, нет! Было бы глупо в это верить, даже если применяемая нами торговая стратегия дает четкие сигналы для этого. В действительности «может случиться все что угодно».

Трейдер — не снайпер! Выставляя заявку на открытие по определенной цене мы полагаем, что она находится в области благоприятной для открытия. И готовы к тому, что цена может пойти против нас на какое-то время. Для этого мы и используем стопы («на глаз», «фиксированные», рассчитанные исходя из волатильности и т.д. и т.п.). Обозначая для себя тем самым ту область (зону), нахождение в которой будет говорить нам о правильно открытой позиции, не так ли?! Уровни (зоны) поддержки, сопротивления всё это условности частного порядка. Благоприятная зона для входа может оказаться гораздо шире чем мы предполагали изначально и наоборот. Использование волатильности дает лишь приблизительные границы колебания цены (велик субъективный фактор ее расчета). При этом все расчеты строятся на исторических данных, повторение которых в будущем — глубоко сомнительно. Изменение показателя волатильности может произойти в любой момент. Следовательно изменится и его расчетное значение.

А если представить трейдинг в качестве рыбалки — рыбак для начала пытается найти подходящее место для ловли рыбы (трейдер — определяет уровни поддержки/сопротивления или ищет какие-нибудь другие благоприятные сигналы для открытия своей позиции), затем рыбак закидывает удочку (трейдер -устанавливает ордер на покупку или продажу), далее рыбак ждёт когда наживка будет проглочена (трейдер — когда сработает заявка) и уже после — рыбак пытается вытащить рыбу (а трейдер ждёт благоприятного момента закрыть сделку с прибылью). Так вот, если продолжить эту аналогию с рыбалкой, то элементарная установка ордера это ловля рыбы на удочку. А на удочку много не поймаешь, ) … ну поймать много можно, но это всё же меньше, чем если использовать к примеру рыбацкую сеть. Можно конечно и динамитом рыбу глушить, но это уже другое. )) В данной аналогии рыбацкая сеть и будет тем, что мы в трейдинге называем усреднением. Мы используем, таким образом, благоприятные для себя возможности в открытии позиции. Вопрос в том до какого момента можно позволить себе усредняться или какой улов сможет выдержать наша сеть, чтобы нашу лодку не утянуло на дно вместе с сетью.

Вдумавшись в вышесказанное, действительно, можно найти некое сходство между трейдингом и рыбалкой.

Усреднение, на мой взгляд, если и можно себе позволить, то оно все же должно ограничиваться определенными рамками — строго определенными рамками.

Усреднение только в рамках благоприятной зоны входа в сделку (ибо выход за её пределы будет говорить уже о смене направления), при этом с допустимыми для себя риск параметрами (иначе можно потерять границы своего усреднения и лишиться всего за раз).

Подводя итог, можно заключить следующее:

На вопрос — «усреднение — добро или зло?», — не существует четкого ответа т.к. использование чего-либо, в большинстве случаев, в умеренных количествах может нести пользу, в то время как чрезмерное его применение может быть уже губительно.

P.S. Это сугубо, частный взгляд на проблему, но чем больше мнений на этот счет тем ближе истина.

Уверено можно сказать одно — все трейдеры в том или ином виде задавались этим вопросом и все хоть раз (…а взаправду — далеко не раз!) — «усреднялись». И выводы на этот счет самые разные. При этом профессиональный стаж (уровень мастерства) здесь — не даёт перевеса в ту или иную сторону. Порой эти выводы носят неоднозначный характер. Именно этим и вызвано желание написать данный пост. Это своего рода попытка вынести данный вопрос на обсуждение всего сообщества трейдеров и узнать больше мнений на этот счёт.

Тем не менее, для начала хотелось бы высказать свои мысли по этой теме.

Я сторонник — системной торговли. И далее речь пойдет об использовании фактора «усреднения» при наличии именно системного подхода в трейдинге. Обсуждать варианты при отсутствии такового, считаю, — бессмысленным.

И ещё одно уточнение – под «усреднением» (для остроты обсуждения данной темы) предлагается понимать — увеличение ранее открытой позиции, которая в текущем моменте уже несет отрицательный результат.

Что толкает трейдера к усреднению своей позиции? Вера в правильность принятого решения при входе в сделку? Ответ, очевидный для большинства, — да! Мы не всегда сразу готовы признать для себя тот факт, что ошиблись! Именно излишняя самоуверенность в своей правоте толкает нас к «усреднению», а это зачастую к убыткам по счету. А раз так, то выходит «усреднение» – это зло?! Получается — ни прибавить, ни убавить. Всё? Предмет обсуждения закрыт?

Слишком всё просто и весьма поверхностно.

Когда мы открываем позицию мы, что действительно считаем, что это именно та точка от которой мы сейчас пойдем в нужном нам направлении? Конечно же, нет! Было бы глупо в это верить, даже если применяемая нами торговая стратегия дает четкие сигналы для этого. В действительности «может случиться все что угодно».

Трейдер — не снайпер! Выставляя заявку на открытие по определенной цене мы полагаем, что она находится в области благоприятной для открытия. И готовы к тому, что цена может пойти против нас на какое-то время. Для этого мы и используем стопы («на глаз», «фиксированные», рассчитанные исходя из волатильности и т.д. и т.п.). Обозначая для себя тем самым ту область (зону), нахождение в которой будет говорить нам о правильно открытой позиции, не так ли?! Уровни (зоны) поддержки, сопротивления всё это условности частного порядка. Благоприятная зона для входа может оказаться гораздо шире чем мы предполагали изначально и наоборот. Использование волатильности дает лишь приблизительные границы колебания цены (велик субъективный фактор ее расчета). При этом все расчеты строятся на исторических данных, повторение которых в будущем — глубоко сомнительно. Изменение показателя волатильности может произойти в любой момент. Следовательно изменится и его расчетное значение.

А если представить трейдинг в качестве рыбалки — рыбак для начала пытается найти подходящее место для ловли рыбы (трейдер — определяет уровни поддержки/сопротивления или ищет какие-нибудь другие благоприятные сигналы для открытия своей позиции), затем рыбак закидывает удочку (трейдер -устанавливает ордер на покупку или продажу), далее рыбак ждёт когда наживка будет проглочена (трейдер — когда сработает заявка) и уже после — рыбак пытается вытащить рыбу (а трейдер ждёт благоприятного момента закрыть сделку с прибылью). Так вот, если продолжить эту аналогию с рыбалкой, то элементарная установка ордера это ловля рыбы на удочку. А на удочку много не поймаешь, ) … ну поймать много можно, но это всё же меньше, чем если использовать к примеру рыбацкую сеть. Можно конечно и динамитом рыбу глушить, но это уже другое. )) В данной аналогии рыбацкая сеть и будет тем, что мы в трейдинге называем усреднением. Мы используем, таким образом, благоприятные для себя возможности в открытии позиции. Вопрос в том до какого момента можно позволить себе усредняться или какой улов сможет выдержать наша сеть, чтобы нашу лодку не утянуло на дно вместе с сетью.

Вдумавшись в вышесказанное, действительно, можно найти некое сходство между трейдингом и рыбалкой.

Усреднение, на мой взгляд, если и можно себе позволить, то оно все же должно ограничиваться определенными рамками — строго определенными рамками.

Усреднение только в рамках благоприятной зоны входа в сделку (ибо выход за её пределы будет говорить уже о смене направления), при этом с допустимыми для себя риск параметрами (иначе можно потерять границы своего усреднения и лишиться всего за раз).

Подводя итог, можно заключить следующее:

На вопрос — «усреднение — добро или зло?», — не существует четкого ответа т.к. использование чего-либо, в большинстве случаев, в умеренных количествах может нести пользу, в то время как чрезмерное его применение может быть уже губительно.

P.S. Это сугубо, частный взгляд на проблему, но чем больше мнений на этот счет тем ближе истина.

Усредняться или нет? Вот в чем вопрос.

- 18 июля 2013, 14:34

- |

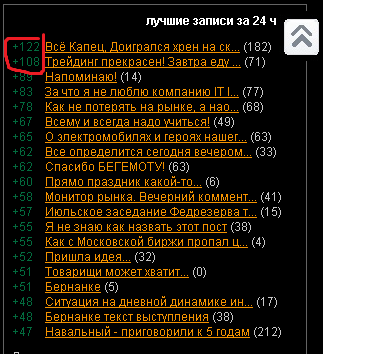

Забавную штуку можно наблюдать в лучших записях за последние 24 часа. А именно, 2 поста — smart-lab.ru/blog/130791.php и smart-lab.ru/blog/130749.php. Весь день стоят в топе!

Новичкам в трейдинге будет полезно сначала прочитать пост, о том, что трейдинг прекрасен! На мой взгляд, автор этой истории пропогандирует не самый правильный подход к торговле. Я бы да же сказал, что он в корне ошибочный! Поражают восторженные комментарии, что автор молодец, показал отличную выдержку, пересидел громадную просадку, мастерски усреднялся и в конце концов — на коне!

Неужели, мне одному кажется, что подобная игра не может и не должна называться торговлей на бирже? Похоже, что всем по-барабану, тот факт, что риск в такой торговле, практически не ограничен. Т.е. просядь фьюч еще на пару тысячь, счета бы просто небыло, не в этот, так в другой раз.

Так тут профессионалы пишут о рынке или же игроки в казино?

( Читать дальше )

Новичкам в трейдинге будет полезно сначала прочитать пост, о том, что трейдинг прекрасен! На мой взгляд, автор этой истории пропогандирует не самый правильный подход к торговле. Я бы да же сказал, что он в корне ошибочный! Поражают восторженные комментарии, что автор молодец, показал отличную выдержку, пересидел громадную просадку, мастерски усреднялся и в конце концов — на коне!

Неужели, мне одному кажется, что подобная игра не может и не должна называться торговлей на бирже? Похоже, что всем по-барабану, тот факт, что риск в такой торговле, практически не ограничен. Т.е. просядь фьюч еще на пару тысячь, счета бы просто небыло, не в этот, так в другой раз.

Так тут профессионалы пишут о рынке или же игроки в казино?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал