ФОНДОВЫЙ РЫНОК

Очищенные рынки от инфляции

- 23 декабря 2020, 01:00

- |

Прошлый пост: smart-lab.ru/blog/666083.php

Самое забавное смотреть на тех, кто смотрит различные рынки скорректированные на «официальную» долларовую инфляцию за 50-100 лет в 2-3% годовых. За тот же период намного выше инфляция, по таким категориям как продукты питания, цены на медицину и, самое главное, образование. Это тема для следующего поста. Всем плевать же, когда ФРС накачивает фондовый рынок долларами. Никто же не думает об этом. Говорят: «Инфляции потребительской нет, она вся в финансовом рынке, в фонде, так, что, друзья, нам не о чем боятся! Рынки растут». Люди сами себя обманывают и успокаивают друг друга. «Это же доллар! Это все валюты и даже золото вторично к нему».

Ставьте лайк и подписывайтесь на блог.

ВВП США в миллиард грамм золота (1930-2020)

Располагаемый доход на душу населения в США (1960-2020)

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 22 )

Курс рубля продолжает ослабление к доллару. Фондовый рынок. Новый штамм коронавируса.

- 22 декабря 2020, 20:11

- |

Межрыночный анализ.

- 22 декабря 2020, 20:11

- |

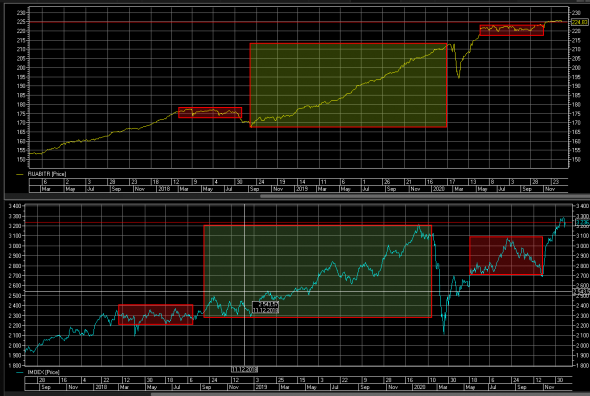

Привет Смартлаб! Я новичок в торговле, недавно открыл ИИС. Часто читаю ваши посты, всегда нахожу что-то, чтобы поработать головой. Вообщем решил тоже написать. Недавно прочитал статью про связь рынков, человек утверждал что первым реагирует рынок облигаций, затем фондовый рынок, решил проверить. Получилась вот такая картина.Первым что бросается в глаза это колебания индекса ММВБ, композитный индекс облигаций ведет себя спокойней. И если в 2018 году рынок облигаций спокойно рос, то получается на каждом откате фондового рынка можно было покупать акции. Следующее мартовское падение 2020 г. рынок облигаций отыграл быстрее, фондовый только недавно дошел до максимума. В конце виден боковой диапазон по облигациям, с выходом на верх и что в данный период времени происходит флет. Если облигации не идут на верх думаю и по акциям будет боковик. Вот такие мысли в моей голове в преддверии нового года.Всем удачи, с наступающим Новым годом.

Проблемы США - это теперь хорошая новость для рынков.

- 22 декабря 2020, 19:36

- |

▪️Трамп подписал законопроект по стимулам на 900 миллиардов, подписал финансирование правительства до 28 декабря – это замечательно и даёт уверенность и прогнозируемость в экономике США, только вот пакет стимулов из-за новой мутации не оказал колоссального влияния на рынки.

▪️Темпы роста ВВП США за третий квартал 33.4% — это хоть и выше прогноза в 33.1, но всё же экономика США отстаёт от допандемийного уровня примерно на 3.5%, а учитывая, что коронавирус ещё далеко не под контролем во всём мире, то тут пока оптимизма нет.

▪️Индекс потребительского доверия 88,6, что совпадает с уровнями апреля-мая 2020 и августа 2020, то есть с месяцами, когда началась первая и вторая волна COVID19 в США. Учитывая опрос The Conference Board, потребитель в США не ожидает роста экономики вначале 2021 года, а значит потребитель будет слаб в четвёртом квартале 2020 и в первом квартале 2021 года.

( Читать дальше )

Еженедельный технический анализ финансовых рынков. Выпуск №7 от 22.12.2020г

- 22 декабря 2020, 18:29

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

а возможно ли вообще заработать на форексе или фондовом и срочном рынке? Ведь цель у такого заработка - отнять чужое, а этому воспрепятствует сам Бог

- 22 декабря 2020, 16:21

- |

Конкурс: "Лучший аналитик фондового рынка"

- 22 декабря 2020, 12:33

- |

☝️В честь запуска инвестиционной платформы Финбрикс, мы объявляем о начале конкурса с призовым фондом 300 000 рублей 🎁. По итогам конкурса сформируется наш первый ТОП-5 лучших аналитиков RUнета, которые разделят призовые места.

⚡️ Кроме денежных призов, трое победителей получат титул: «Лучший аналитика фондового рынка» по версии Finbricks в «золотом», «серебряном» и «бронзовом» статусе, «мировую славу» и признание профессионального комьюнити 👏.

🔻Принять участие в конкурсе может любой желающий, для этого не требуется финансовых вложений или открытия брокерского счёта.

Условия просты:

1️⃣ Регистрируетесь на платформе Finbricks.ru, проходите квалификацию. После её завершения, Вы автоматически становитесь участником конкурса.

2️⃣ Размещаете прогнозы по самым ликвидным акциям РФ и иностранных компаний (список активов finbricks.ru/about_project/assets/ ) до закрытия торговой сессии 30.03.2021г включительно.

3️⃣ Чем больше верных прогнозов Вы разместили, тем выше место в рейтинге.

🏆Победители будут определены по сумме набранных балов. Баллы начисляются:

🔰За проценты репутации аналитика на момент завершения конкурса. 1% равен одному балу, например, 62,76% = 62,76 баллов;

🔰За каждый успешный прогноз, размещённый на платформе до завершения конкурса. 1 прогноз = 1 балл. Первые 4 квалификационных прогноза не учитываются.

При подсчете результатов, считается общая сумма всех баллов. Например, у аналитика Киану Ривз репутация на платформе равна 57% и есть 42 успешных прогноза. Киану получает: 57+42=99 баллов.

( Читать дальше )

Почему компании сейчас получают столь высокие оценки Ч.2?

- 22 декабря 2020, 07:54

- |

Ранее я уже обсуждал, почему такие компании как Tesla, NIO, Airbnb получают те оценки, по которым они торгуются на сегодняшний день ( t.me/veneracapital/359 ). В этой статье я хотел бы обсудить еще один фактор, который взаимосвязан с ситуацией, описанной в прошлом материале – это то, что сегодня слишком много денег гоняется за слишком маленьким числом инвестиционных возможностей.

Главной причиной падения цен на рынках в предыдущие кризисы была нехватка ликвидности. Такие инвесторы как Баффет и прочие, с успехом использовали эту особенность в своей работе, накапливая ликвидность в хорошие времена, и предоставляя ее в плохие, покупая доли в компаниях по заниженным ценам. Сегодня благодаря ЦБ нехватка ликвидности в системе решается очень быстро, а время, с начала падения рынков до начала действий ЦБ, становится все меньше. А значит и окно возможностей, купить что-то стоящее по привлекательным ценам, ставится все меньше.

Кроме действий ЦБ в текущем кризисе активно участвовало государство (к сожалению, только в развитых странах), оказывая значительную поддержку населению. Размер банковских вкладов в США вырос, невзирая на кризис и отсутствие работы у многих людей. Эта тенденция прослеживается и в предыдущие кризисы, т.к. люди боятся тратить и склонны к накоплению, но в этот раз темпы роста были более значительными. Это значит, что накопления у розничных инвесторов выросли, и они, очевидно, ищут возможности, где эффективнее эти накопления разместить.

( Читать дальше )

Обвал рубля и рынка акций, что имеем к вечеру? Обзор рынка

- 22 декабря 2020, 03:37

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал