ФОРЕКС

Впереди маячит ставка 20%. Что будет с курсом рубля?

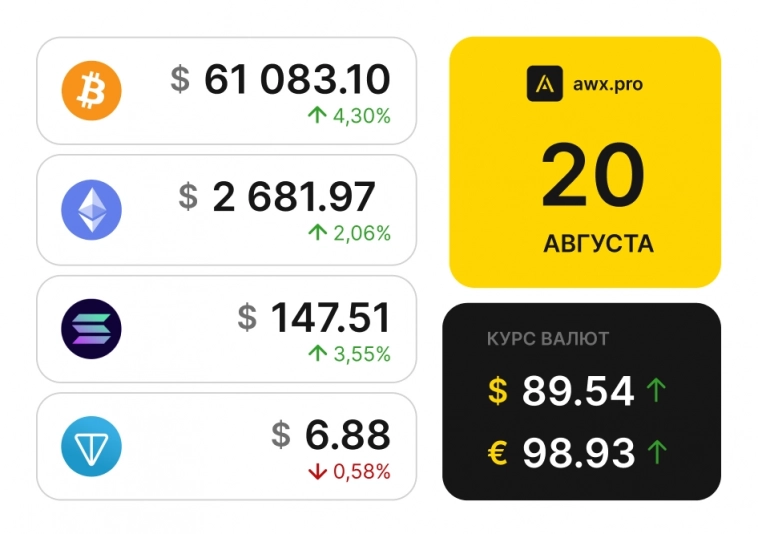

- 20 августа 2024, 11:01

- |

На прошлом заседании ЦБ поднял ключевую ставку до 18% в целях борьбы с инфляцией. Однако, эта мера пока не принесла плодов. Годовая инфляция увеличилась с 8,59% в июне до 9,13% в июле

Материал подготовлен командой финансовой платформы Bitbanker.

Ценовая ситуация остается напряженной и в августе. Недельная инфляция с 6 по 12 августа составила 0,05%. Цифра кажется небольшой, но стоит помнить о том, что август — традиционный месяц падения цен в России из-за влияния нового урожая. Рост цен в августе указывает на сильное инфляционное давление.

Неудивительно, что инфляционные ожидания населения также растут. По опросу инФОМ, приведенному ЦБ, ожидаемая инфляция составляет 12,9%, а наблюдаемая — 15%.

Инфляционные ожидания напрямую влияют на потребительское поведение. Чем выше ожидаемая инфляция, тем меньше склонности к сбережению — зачем сберегать деньги, которые могут сгореть в огне инфляции?

Из-за растущих инфляционных ожиданий растет и потребительская активность, разгоняющая рост цен. Выход у ЦБ один — продолжать повышение ключевой ставки для того, чтобы сделать сбережения более привлекательными.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

USDJPY | FOREX | LONG | Торговый анализ

- 20 августа 2024, 10:52

- |

Анализ валютной пары Йена Доллар, котировки FOREX.

▪️Тикер: #USDJPY

▪️Тип ордера: buy limit (лимитная покупка)

▪️Точка входа: 146.155

▪️Стоп лосс: 144.848

▪️Тейк профит: 149.374

▪️Дата истечения: 20.08.2024

На данный момент цена актива показывает локальное нисходящее движение. На днях, в формате «ложного пробоя», был отретестирован недельный уровень поддержки 146.155. В рамках сегодняшнего дня мы будем занимать длинную позицию на ретесте данного уровня, разместив наш стоп лосс за локальным минимумом, что даст нашей позиции дополнительные гарантии безопасности от повторной формации «ложного пробоя», а так же ограничит наши риски в сделке. Отталкиваясь от динамического анализа данного инструмента, формация с восходящим движение сохраняет свою актуальность.

Поводырь валютного рынка, индекс доллара, так же положительно отреагировал на свою свежую локальную поддержку, что указывает на потенциальное восходящее коррекционное движение. На фоне этого мы и будем действовать.

( Читать дальше )

Не предел золота

- 20 августа 2024, 10:52

- |

В конце 23 года обсуждали золото. С тех пор оно действительно поднялось в цене больше чем на 20%. Так вот это снова не предел.

Золото вновь близко к своим историческим максимумам. Однако, близость снижения ставки ФРС США толкает золото вверх. А когда ставка по доллару действительно снизится — тогда золото с ускорением отправится покорять новые высоты. Рынки среагируют заранее.

Как только ставка снизится — товарные, финансовые и фондовые рынки мира начнут заливаться новыми деньгами. Спасаться от инфляции, традиционно, стоит именно в материальных вещах, которые не потеряют свою ценность в глазах других людей. Это золото.

Также, в преддверии одного из главных событий этого года, выборы в США, из-за неопределенности и (главное) страха, инвесторы предпочитают переждать любые возможные бури в защитном активе. Это золото.

Скорее всего, Китай (и Россия и другие) тоже продолжат активно закупаться физическим золотом (вместо госдолга США) подталкивая цены выше и выше. Туда же, в копилку страха, добавляются горячие точки по всему миру, в особенности Ближний Восток.

( Читать дальше )

Стандартный золотой слиток впервые в истории стал стоить более 1 млн. $.

- 20 августа 2024, 10:47

- |

Стандартный золотой слиток весом 400 унций (12,5 кг) впервые в истории стал дороже $1 млн. Спотовая цена драгметалла поднялась выше $2500 за тройскую унцию. С начала 2024 года золото подорожало более чем на 20%. @bankrollo

Метод Геллы. Переобуваемся? (S&P500)

- 20 августа 2024, 10:19

- |

и человек создан, чтобы страдать,

как солнце — чтобы светить.

(Джером К. Джером)

Всем привет и трям! Разгоняемся не торопясь поработать на этой неделе ударно. Потому что уже вторник, и до выходных полно времени.)) Надо ЗАРАБАТЫВАТЬ!

Небольшое лирическое отступление. :)

В чем смысл метода?

Рынок имеет два состояния: диапазон и тренд (контртренд). И работать можно в любом из них. Для этого я и определяю (желательно заранее угадать) что будет происходить.

В диапазоне рисуются уровни, в которых рынок запиливает, рисуя какую-нить фигуру ТА (я работаю только треугольники и флаги). Если диапазон от Н4 и выше, то можно и внутри него работать. Это хороший размах. И по времени может продолжаться до года (от D1).

( Читать дальше )

⭐️⭐️⭐️ Клуб Нефтяников: НЕФТЕГАЗ, РУБЛЬ-ДОЛЛАР-ЮАНЬ.20.08.2024.

- 20 августа 2024, 09:21

- |

Необходимо авторизоваться.

Падение Сбера. Рост золота. Ослабление Рубля. Что ждать от рынка?

- 20 августа 2024, 09:14

- |

Всем доброе утро!

Несмотря на то, что с прошлого поста прошло уже пару недель, негативный настрой нашего ФР сохраняется. Более того, закрепление Индекса ниже 2800п. дает основания говорить о том, что цели, обозначенные как 2660 (Цель 1) и 2500 (Цель 2) остаются актуальными. Хотя в текущем моменте смотрятся в достаточной степени пессимистично.

Что делает данный сценарий реальным? Сейчас не трогаем ни какую политику, а только с точки зрения работы уровней… Реальным, вариант дальнейшего снижения, делает картина в Сбербанке и Лукойле.

Сбербанк. Уже хорошо снизился и судя по объемам уже у кого-то усиливается желание его прикупать, но мое мнение в том, что делать это пока рановато. Впереди важная цель снижения – она находится на уровне 255руб.

Лукойл. Имеет впереди сопротивление на отметке 6000р., понятно, что на данной отметке надо будет за ним понаблюдать, но все-таки более глобальной целью снижения с точки зрения силы уровней – является отметка 5500руб.

Поведение этих двух эмитентов-тяжеловесов Индекса, наличие целей снижения – делают сценарий снижения всего рынка и реализуемым, и по-прежнему приоритетным.

( Читать дальше )

Доллар рискует развернуться

- 20 августа 2024, 09:03

- |

На рынках солнечно с низкой вероятностью дождя. Фондовые индексы США продолжают свой рост как на дрожжах после лучшей недели с ноября. Для инвесторов все вдруг стало предельно ясно: рецессии не будет, а ФРС снизит ставку по федеральным фондам на 25 б.п в сентябре. Даже такой скромный старт монетарной экспансии оказывает большее давление на гринбэк, чем возможная резка на 50 б.п. Она могла быть воспринята как признак приближающегося спада. А если его не будет, зачем продавать EURUSD?

По мнению президента ФРБ Сан-Франциско Мэри Дейли, пришло время для корректировки денежно-кредитной политики. Однако ФРС должна использовать постепенный подход. С ней согласен коллега из ФРБ Миннеаполиса Нил Кашкари. Взвешенный подход – лучшее решение, когда не знаешь, к какой именно точке нужно прийти. Если бы состояние рынка труда продолжило бы серьезно ухудшаться, центробанку стоило бы ускорить шаг. Пока же нет причин для снижения ставок сразу на полбалла.

Приблизительно такой же риторики ждут инвесторы от Джерома Пауэлла в Джексон Хоуле и активно хеджируют риски дальнейшего падения индекса USD. Премии по опционам на его продажу выше, чем на покупку, что выливается в снижение рисков разворота и подливает масла в огонь ралли EURUSD.

( Читать дальше )

Утренний обзор рынков 20.08.2024г.

- 20 августа 2024, 09:01

- |

📊 CryptoQuant отмечает, что индикатор Hash Ribbons указывает на возможно окончательную капитуляцию майнеров в BTC.

📈 Рост в золоте произошел в основном благодаря ожиданиям, что ФРС скоро начнет снижать ставки.

— Если данные по инфляции не подадут сигнала о замедлении роста, то ЦБР может повысить ключевую ставку до 20% в октябре.

— У SEC есть сомнения по поводу статуса Solana — ценная бумага или нет. Об этом регулятор уведомил и поговорил с эмитентами ETF.

Источник

Утренний обзор (мамбофьюч, сберофьюч, фьюч юань-рубль, газ(NG), Брент)

- 20 августа 2024, 08:20

- |

MX(фьюч на индекс мосбиржи)

На дневном графике цена снижалась весь день, выйдя при этом из своего локального розового канала, но пока не оттестив его границу снизу. Отбой от границы канала можно пробовать шортить, а пробой с тестом сверху(на малых ТФ) пробовать в лонг. Сильным сигналом для лонга будет возврат выше 287400 с тестом сверху. В случае продолжения снижения ждем ближайших поддержек, отбой от которых лонгуем

Для сделки(торгуем отбой или пробой уровня) ждем тест гориз.уровней 287400, а также границы желтого канала(294525)

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — горизонтали 280650, 271375 и границы розового канала(283600)

На часовом графике цена протестировала снизу свой сильный уровень 286925 и двинулась вниз, дойдя до своей сильной поддержки в виде границы серого канала, от которого пробует отбиться. Пробой серого канала с тестом снизу можно пробовать в шорт до границы синего канала или гориз.уровня 276825. Для лонга ждем возврат цены выше любого из пробитых уровней с тестом сверху

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал