ФРс

Повышение налогов ускорит рост инфляции. Обзор на предстоящую неделю от 06.06.2021

- 06 июня 2021, 23:14

- |

По ФА…

Nonfarm Payrolls

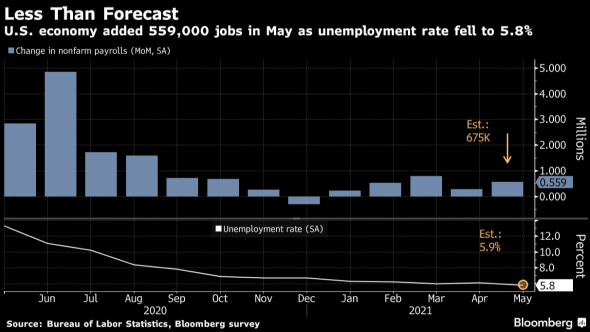

Майский отчет по рынку труда США вышел слабым по постпандемическим меркам, рост рабочих мест в среднем за три месяца составляет 540К, что совпадает с ожиданиями членов ФРС по среднему росту около 500К.

Качество майского нонфарма не позволяет рассчитывать на начало дискуссии по сворачиванию программы QE в ходе июньского заседания ФРС, что является негативным фактором для доллара, но позитивной новостью для аппетита к риску, ибо фондовый рынок уже растет на плохих экономических данных на лозунге «неважно, что с экономикой, главное сохранение дешевой ликвидности ФРС», что подтверждает поздний цикл бычьего рынка.

Ключевые компоненты майского нонфарма:

— Количество рабочих мест 559K против 650K прогноза, ревизия за 2 предыдущих месяца составила 27К: март пересмотрен до 785К против 770К ранее, апрель до 278К против 266К ранее;

— Уровень безработицы U3 5,8% против 6,1% ранее;

— Уровень безработицы U6 8,2% против 8,1% ранее;

— Уровень участия в рабочей силе 61,6% против 61,7% ранее;

— Рост зарплат 2,0%гг против 0,4%гг ранее (ревизия вверх с 0,3%гг);

— Средняя продолжительность рабочей недели 34,9 против 34,9 ранее (ревизия вниз с 35,0).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 23 )

рост продовольственной инфляции в мире

- 06 июня 2021, 11:58

- |

рассчитывает изменение изменение цен на продовольственную корзину.

Индекс продовольственных цен (ИПЦ) в USD вырос в мае на 4.8% мм и 39.7% гг.

То есть, чем беднее человек и чем выше % расходов на продовольствие, тем выше для него инфляция.

Резко выросли цены на стройматериалы и, соответственно, на жильё.

В США и во многих других странах, чтобы занизить официальный уровень инфляции,

официальный уровень инфляции считают без учёта продовольствия, стройматериалов и цен ни жильё,

инфляция в США в апреле 2021 г. к апрелю 2020 г. 4,2% (целевой уровень 2%).

За май официальная инфляция пока не опубликована: вероятно, рост продолжается.

Аналогично, инфляция выросла во всём мире.

Думаю, на заседании ФРС 16 июня 2021г. будет разговор о постепенном сворачивании стимулов.

Напоминаю: исторически, сентябрь — худший месяц в году на фондовых рынках

( Читать дальше )

В США упала безработица с рабочими местами и рынки улетели. Магия

- 04 июня 2021, 17:16

- |

ФРС ликуют, Байден ликует – данные по безработице просто потрясные, так безработица снизилась АЖ на 0.3%.

☝🏻Помните, я вчера ТУТ говорил, что если данные будут очень хорошими, то рынки полетят вниз, если плохими, то полетят вниз, а если в пределах прогноза, то именно – это нам и нужно?

🤦🏼♂️Если вы ругаете российский Росстат, то вот вам цифры: несельское хозяйство добавило 559 тысяч рабочих мест, что ниже прогнозов держим в голове, а безработица снизилась с 6.1 до 5.8, так как снизился уровень участия примерно от 170 тысяч до 200 тысяч. Спросите США: Куда делись бедолаги, которые должны были стать рабочими? Убили? Съели? Украли? Думаю мы не узнаем.

☝🏻Но для рынков ситуация идеальная, так как неожиданно признаков стагфляции на застойном рынке труда нет, при всём почасовая заработная плата растёт на фоне низкого роста рабочих мест (да падение безработицы на 0.3% это низкий уровень, так как эти 0.3% наколдованы снижением уровня участия), что говорит о том, что рабочие не хотят выходить на работу и по моим ощущениям, учитывая то, что крупные компании повышают ЗП низкооплачиваемым рабочим, то проблема уже даже не в пособиях, а в том, что безработные привыкли к сумме пособий в связи с чем неохотно идут на низкооплачиваемые должности.

( Читать дальше )

Слово Пауэллу! (перевод с elliottwave com)

- 04 июня 2021, 16:03

- |

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.На графике ниже показано годовое процентное изменение «жестких» потребительских цен в США. Это товары и услуги, цены на которые, по мнению специалистов по статистике, меняются нечасто. Например, даже если оптовая цена на помидоры может сильно колебаться ежемесячно, владелец ресторана, вероятно, не будет менять цену салата Капрезе каждый месяц. Однако, когда жесткие цены действительно начинают меняться, на это стоит обратить внимание.

( Читать дальше )

Отчёт по рынку труда: BUY или SELL?!

- 04 июня 2021, 14:17

- |

Чем так важен этот отчёт? Прежде всего это состояние рынка труда, а это основная и главная метрика, на которую смотрит ФРС. Пауэлл не раз подчёркивал, что основная цель — нормализация ситуации на рынке труда. Даже рост потребительской инфляции оценивается через призму состояния рынка труда: при текущей занятости рост цен можно списать на временный фактор.

( Читать дальше )

На рынках никогда не было так хорошо

- 04 июня 2021, 12:20

- |

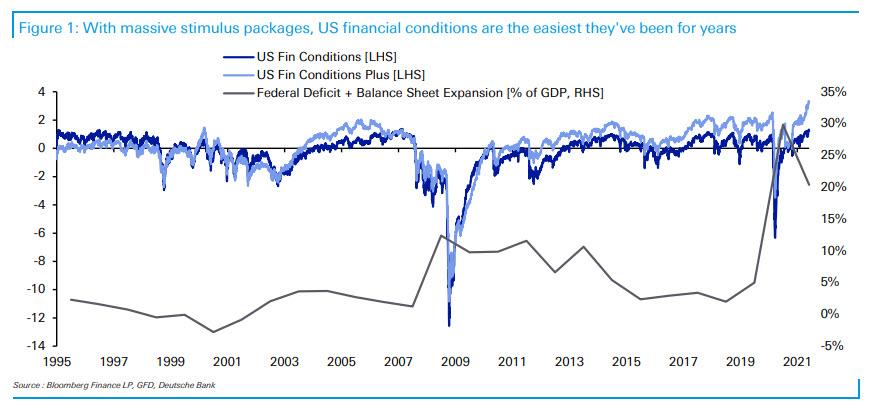

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».перевод отсюда

( Читать дальше )

ФРС совершила самую крупную покупку казначейских облигаций за 6 мес.

- 04 июня 2021, 10:35

- |

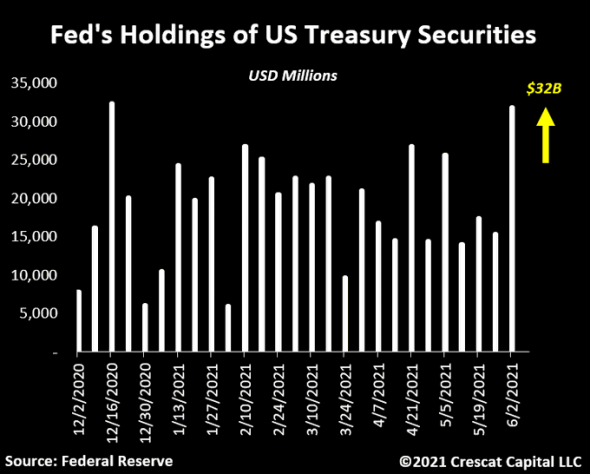

Вы думаете, что ФРС готовится к сокращению?

Они только что совершили самую крупную покупку казначейских облигаций США почти за 6 месяцев.

32 миллиарда долларов за одну неделю.

ФРС остановит печатный станок?

- 03 июня 2021, 17:28

- |

ФРС США объявила о том, что с 7 июня планирует начать продавать со своего баланса корпоративные облигации. Следует напомнить, что эти облигации приобретались в рамках механизма экстренного кредитования во время мартовского рыночного обвала, связанного с пандемией. ФРС планирует продать весь портфель до конца года.

Официальный представитель ФРС заявил, что решение о сворачивании корпоративного кредитного механизма не связано с денежно-кредитной политикой. Тем не менее, мы полагаем, что данное событие может быть воспринято рынком как первый шаг в сторону сворачивания программы количественного смягчения.

В предыдущие годы рынок крайне болезненно воспринимал любые новости, связанные с изъятием ликвидности от ФРС. Можно ожидать, что и в этом году подобные заявления могут спровоцировать коррекцию на фондовых рынках.

Наш Телеграм канал: MOEX Stocks

Бомба ликвидности ФРС подтолкнула базовую ставку к нулю

- 03 июня 2021, 16:03

- |

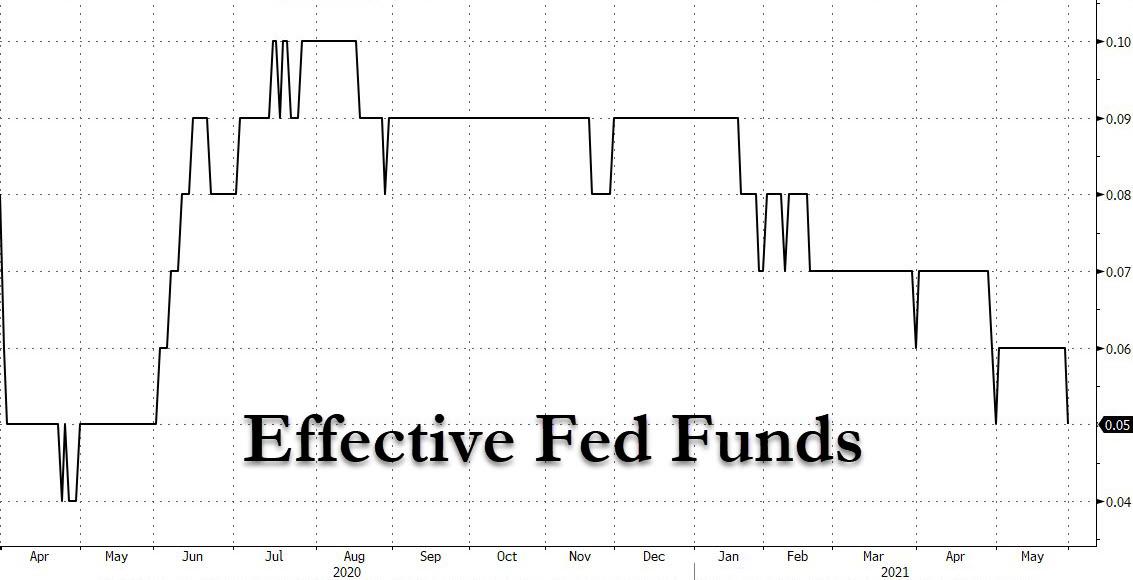

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал